A Fitch Ratings szerint a következő magyar kormány komoly gazdaságpolitikai kihívásokkal szembesülhet

Egy ingatlanpiaci szakemberek körében végzett, nem reprezentatív szavazás eredménye alapján a többség arra számít, hogy a 2026-os választásokat követően az Otthon Start Programot vagy teljesen kivezetik, vagy jelentősen szűkítik a hozzáférés feltételeit. A szakmai vélemények egyértelműek az OSP-t illetően: a jelenlegi formájában túl drága, túlfűtött keresletet generál, és hosszú távon fenntarthatatlan.

A REA SUMMIT 2025 konferencia szakmai közönségének feltett kérdés alapján egyértelművé vált: az ingatlanszakma szereplői erőteljesen számítanak az Otthon Start Program átalakítására – csak a mikor és a hogyan kérdése maradt nyitva. A program bevezetése óta eltelt hónapok tapasztalatai, a lakáspiac mozgásai és a költségvetési realitások mentén ma már jól kirajzolódnak azok a kockázatok és várható lépések, amelyek akár már a közeljövőben újraszabhatják a népszerű konstrukciót.

Az Otthon Start Program szeptemberi indulása óta egyre több szakértő figyelmeztet arra, hogy a kezdeményezés nem csak áldás lehet az első lakást vásárlók számára, hanem komoly piaci és gazdasági kockázatokat is hordozhat magában. A GKI Gazdaságkutató például arra mutat rá, hogy a kedvezményes 3%-os hitelkonstrukció elősegítheti azoknak a spekulatív folyamatoknak az erősödését, amelyek a kínálati korlátok mellett jelentős lakásár-emelkedéshez vezethetnek, az MNB legrosszabb esetben 20%-os emelkedést prognosztizál. Bankmonitor és Pénzcentrum elemzései szintén arra figyelmeztetnek: az áremelkedés mértéke nem lesz elhanyagolható – éves szinten akár 10–20% körüli is lehet.

Egy másik fontos dimenzió a költségvetés terhe. Az Oeconomus Gazdaságkutató Alapítvány elemzése szerint a támogatott kamat és a piaci kamatszint közötti különbség miatt már 2026-ban is mintegy 50 milliárd forint körül alakulhatnak a kamattámogatás költségei, míg 2027–2029 között évente akár 50–150 milliárd forint is terhelheti az államháztartást. A Portfolio elemzése is hasonló nagyságrendű éves kiadásokat vetít előre, különösen akkor, ha a jelenlegi kamatkörnyezet tartósan fennmarad.

Társadalmi szempontból ugyan az Otthon Start Program sokkal rugalmasabb, mint a korábbi támogatási konstrukciók – például nem feltétel a gyermekvállalás vagy életkori megkötés –, a magas lakásárak és az önerő követelménye miatt valójában csak egy szűk réteg képes ténylegesen kihasználni az előnyeit. Az Ifjúság’24 jelentés szerint a fiatalok jelentős része még a kedvezményes hitellel sem tud belépni a lakáspiacra, mivel a gyorsan növekvő ingatlanárak mellett az önerő előteremtése jelenti a fő akadályt.

Intézményi és politikai szinten sem egyértelmű, hogy hosszú távon fenntartható lesz-e a konstrukció. Bár jelenleg nincs hivatalos kivezetési dátum, Koncz Zsófia, családokért felelős államtitkár egy interjúban úgy fogalmazott: a program „meghatározott ideig lesz elérhető”. Ez arra utalhat, hogy a program idővel kifut vagy jelentős módosításokon megy keresztül, akár már a következő költségvetési ciklus előtt.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

Mit gondol erről az ingatlanszakma?

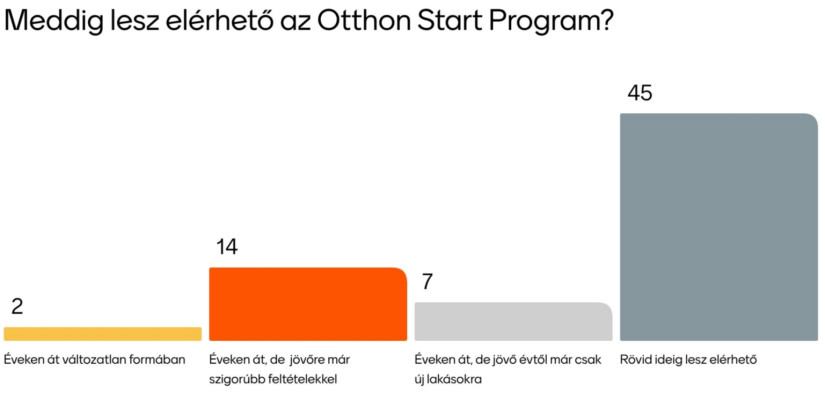

A REA SUMMIT 2025 konferencia szakmai közönsége számára feltett kérdés egyértelmű válaszokat hozott: a legtöbben nem hisznek abban, hogy az Otthon Start Program jelenlegi formájában hosszú távon fennmaradhat. Az alábbi eredmények jól mutatják, milyen kilátásokkal számolnak azok, akik nap mint nap követik és alakítják a hazai lakáspiacot:

Merre tovább? Három lehetséges OSP-forgatókönyv

A felmérés eredményei és a piaci tendenciák alapján három lehetséges jövőkép is kirajzolódik az Otthon Start Programmal kapcsolatban. Ezek nemcsak az állami költségvetés mozgásterét, hanem a társadalmi fogadtatást és a piaci hatásokat is figyelembe veszik. Nézzük, milyen sors várhat a jelenleg sokak számára elérhető 3%-os hitelkonstrukcióra:

1. Optimista forgatókönyv – „Fenntartható lendület”

- Időtáv: 2025 vége – 2026 vége között kiszélesített vagy fenntartott forma

- Kínálat bővül, lakásár-emelkedés mérsékelt marad

- Gazdasági élénkítő hatás részben ellentételezi a támogatás költségét

- Csökkenő kamatkörnyezet csökkenti az állami terhet

- Lehetőség van a program kiterjesztésére célzottabb csoportokra (pl. közszféra, fiatal családok)

2. Középutas forgatókönyv – „Fokozatos kiigazítás”

- Időtáv: 2025 vége – 2026 első fele

- Régiós túlfűtöttség (pl. Budapest) miatt spekulációs nyomás

- Költségvetési terhek nőnek, de még kezelhetők

- Program feltételeinek szűkítése: jövedelmi plafon, ingatlanár‑korrekció, szűkebb célcsoport

- Társadalmi nyomás miatt finomhangolás, de nem teljes megszüntetés

3. Pesszimista forgatókönyv – „Túltolt gépezet, gyors visszavonás”

- Időtáv: 2025 vége – 2026 eleje

- Jelentős lakásár-robbanás (15–25% éves növekedés)

- Államháztartási nyomás, kockázatkerülő pénzpolitika

- Társadalmi igazságtalanság erősödése: csak a magas jövedelműek férnek hozzá

- Gyorsított kivezetés vagy teljes átalakítás, akár 2026 tavaszáig bezárólag

-

Nincs több kérdés, a GVH Árfigyelő adatai is megerősítik: tényleg a Lidl kínálta az átlagosan legolcsóbb élelmiszerkosarat az év első két hónapjában

A GVH Árfigyelő adatai igazolják: a Lidl kínálta az átlagosan legolcsóbb élelmiszerkosarat az év első két hónapjában.

-

75 kupon, akár 50% kedvezmény - így spórolhatsz a tavaszi bevásárláson a SPAR-ral (x)

Új akcióval köszönti a tavaszt a SPAR országszerte.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában

Tehát még az esetleges 15-25%-os éves növekedés mellett sem beszélhetnénk lakásár-robbanásról, maximum a szokásosnál magasabb áremelkedésről, de egyrészt ez a legrosszabb szcenárió, másrészt pedig ez maximum egy éven keresztül tarthatna, amíg mindenki ki nem használja ezt a hitelt, aki akarja.

Utána viszont a kereslet hirtelen bezuhanása miatt várhatóan évekig csak lassan fognak emelkedni az ingatlanárak. De egyszer elérjük a bukaresti négyzetméter árakat, az biztos, csak még várni kell egy kicsit.