A Nemzetközi Pénzügyi Intézet (IIF) adatai szerint a globális adósságállomány tavaly 29 ezermilliárd dollárral nőtt, így új történelmi csúcsra, 348 ezer milliárd dollárra emelkedett.

nkormányzati lakásba került a Barátok Közt Andrása, R. Kárpáti Péter devizahitele miatt. A sorozatból karakterét kiírták, ezzel együtt szinte azonnal a padlóra került és nem tudta tovább fizetni frank hitelét.

A Hot magazinnak nyilatkozva a színész elmondta, hogy több millió forintos hitelét már nem tudta fizetni, ezért a családi házat eladták és segítséggel egy önkormányzati lakásba költöztek.

"Hónapról hónapra nőtt a hitel a házon, végül arra kényszerültünk, hogy eladjuk... Lelkileg nehezen viseltem a dolgokat, ráadásul ezzel egy időben megtudtam, hogy az állásomat is elveszítettem. Ettől padlóra kerültem" - ecsetelte R. Kárpáti, aki néhány hónapja még kényelmes családi házban élt - írja a lap.

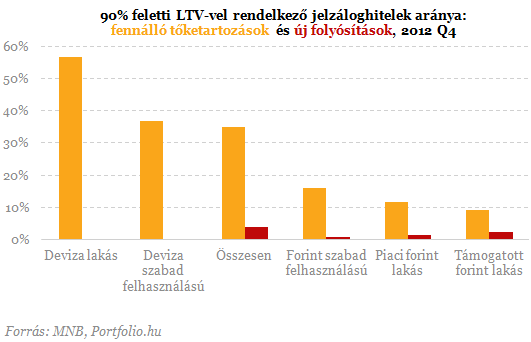

Hiába törlesztettem milliókat, nagyobb a tartozásom, mint amennyit a lakásom ér - hallani másoktól is. A probléma elsősorban azokat érinti, akik devizahitelt vettek fel, most pedig a forint gyengülése és a lakás értékének csökkenése egyszerre sújtja őket. Esetükben különösen veszélyes lehet, ha nem törlesztik tovább hitelüket, hiszen nem elég, hogy elveszíthetik lakásukat, még ezután is jelentős összegre lesz jogosult a bank. Még ha jól törlesztenek is, nagyon nehezen vagy komoly veszteségek árán tudnak csak megszabadulni lakásuktól. Az MNB friss adatai azt mutatják, hogy a deviza lakáshitellel rendelkezők esetében különösen nagy a probléma: 57%-uk esetében magasabb az aktuális tartozás, mint a lakás forgalmi értékének 90%-a.

Az aktuális hiteltartozás és a lakás forgalmi (az MNB adataiban 2011 elejéig hitelbiztosítéki) értékének arányát az ún. hitel-fedezeti (LTV) arány mutatja. Minél magasabb az LTV-mutató, annál nagyobb az ügyfél eladósodottsága a lakás értékéhez képest. A mutató értékét természetesen a hiteltörlesztés, a devizaárfolyam és a lakáspiaci folyamatok is befolyásolják, így az a hitel futamideje alatt folyamatosan változik. Normál esetben csökken (hiszen egyre kisebb a tartozás), a forintgyengülés és a lakásárak esése miatt azonban időre-időre nőhet.

- minél korábban került felvételre a hitel, rendszeres törlesztés esetén annál kisebb a tőketartozás, így az aktuális LTV mutató is (csökken a számláló)

- devizahitel esetében minél gyengébb a forint, annál magasabb a tartozás és az LTV mutató is (nő a számláló)

- minél alacsonyabb a fedezeti ingatlan piaci értéke (negatív lakáspiaci folyamatok), annál magasabb az LTV mutató (csökken a nevező)

Hol a legnagyobb a baj?

Vannak olyan adósrétegek, ahol a probléma nem különösebben jelentős. A forinthitelek esetében például kisebb a gond, hiszen a tőketartozás nagyságát nem növeli a forint gyengülése, ebben az esetben tehát csak a kedvezőtlen lakáspiaci folyamatokkal kell számolni. A devizahitelek esetében azonban a forint gyengülése és a lakáspiaci áresése egyszerre növelte a mutatót, előidézve azt a helyzetet, hogy még akár egy viszonylag konzervatív ügyfél esetében is meghaladhatta a tartozás értéke a lakásét. A forinthitelek javára szól továbbá aggreált szinten, hogy ezeket átlagosan régebben nyújtották a bankok, így nagyobb arányban kerültek már törlesztésre, mint a devizahitelek.

A magas hitel-fedezet mutató mindenki számára rossz. Minél magasabb az értéke, az ügyfél felé fizetésképtelenség esetén annál nagyobb összegre támaszthat igényt a bank az ingatlan értékén felül (leginkább 100% feletti LTV esetén), illetve annál kisebb a lakásértékesítés után fennmaradó megtakarítása az ügyfélnek (leginkább 100% alatti LTV esetén). A bank számára sem jó önmagában a magas LTV-mutató: a hitelkövetelés nagy arányban maradhat behajtatlan, ha az ügyfél fizetésképtelenné válik. Mindezt csak súlyosbíthatja a hatékonytalan végrehajtási folyamat és a lakáspiaci helyzet további romlása.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

Mi lesz velük?

A késedelembe eső hitelesek közül a magas LTV mutatóval rendelkező hitelesek a leginkább veszélyeztetettek. Mellettük azok is említhetők itt, akik esetében az LTV mutató ugyan alacsony, de pótfedezet került bevonásra (az LTV nevezőjét növelve, a mutatót csökkentve), így valójában egyszerre több ingatlan sorsa forog kockán.

Kézenfekvőnek tűnik a gondolat, hogy a fenti adósok esetében lehet szükség leginkább az állami közbeavatkozásra, ezen belül is a lakást átvevő Nemzeti Eszközkezelő (NET) segítségére. A NET segítségének igénybe vételének azonban fontos feltétele (többek között) az alábbi két (a cég honlapján is szereplő) kitétel, amely túl magas eredeti LTV mellett kizárja az igénybe vételét, így büntetve a felelőtlen hitelfelvevőt. Eszerint (egyéb korlátozások mellett) csak azokban az esetekben segíthet a NET, ahol:

- a banktól kapott kölcsön összege a hitelszerződés

megkötésekor az ingatlan forgalmi értékének a 25 és 80 százaléka közé

esett, államilag támogatott hiteleknél elérhette a 100 százalékot

- a törvény hatályba lépésekor (2012. január 1-jén) a hiteladós a lakáshitel-tartozását legalább 180 napja nem törleszti

-

Nem elég a Facebook: miért fontos a saját honlap is a magyar mikro- és kisvállalkozások többségénél?

Demján Sándor Program "Minden vállalkozásnak legyen saját honlapja" - így élt a pályáazati lehetőséggel négy hazai kisvállalkozó.

-

Hajlítható mobil 200 ezerért, erős gaming készülékek – Így tör előre a nubiát is gyártó ZTE a magyar mobilpiacon

A megfizethető innováció a kulcs a ZTE szerint.

-

Tartósan alacsony árakkal és akciókkal erősít a Lidl

A Lidl termékek vásárlásával nemcsak a magyar fogyasztók járnak jól, hanem a hazai gazdák is.

-

A Lidl nem viccel: a törvényi előírásoknál háromszor szigorúbb követelményeknek kell megfelelniük a friss zöldségeknek és gyümölcsöknek

A gyümölcsön található szermaradványok szintje nem haladhatja meg a hivatalos határérték egyharmadát.

-

Térítésmentes segítség a generációváltásban (x)

-minden magyar KKV számára elérhető a Gazdaságfejlesztési Ügynökség szolgáltatása-

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában