A szakértő szerint a férfiak kedvezményes nyugdíja akár 450–500 milliárd forintos pluszterhet jelenthetne a nyugdíjrendszernek.

Régóta hallhatjuk, hogy Magyarországon a nyugdíjrendszer átfogó reformra szorul. Ha azonban nem szeretnénk az államra várni, tőle függeni, akkor gyakorlatilag az előtakarékoskodás az egyetlen út, hogy ne legyen a megélhetésünk mindennapi probléma időskorunkra. Cikksorozatunk első részében megmutatjuk, hogy védheted ki a leghatékonyabban az időskori elszegényedést.

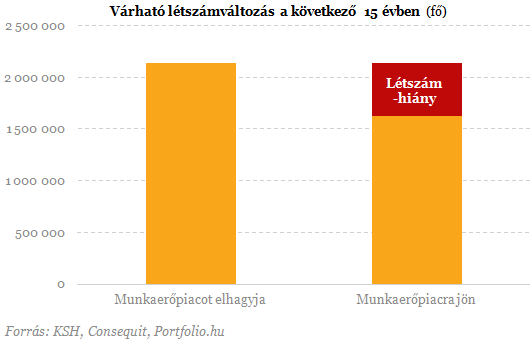

Az elmúlt hetekben több hazai felmérés is készült arról, hogy mire számíthatunk nyugdíjas éveinkre. Az egyik legmegdöbbentőbb becslés szerint a következő 15 évben több, mint kétmillióan mennek nyugdíjba, miközben a munkaerőpiacra csupán 1,6 millióan lépnek ki. Ez azt jelenti, hogy sokat romlik az aktív keresők és a nyugdíjasok aránya, hatalmas terhet téve ezzel az állami nyugdíjrendszerre.

5+1 tipp: így lehet neked is magasabb nyugdíjad

A nyugdíjcsapda kikerülésére gyakorlatilag egyetlen biztos megoldás létezik, az öngondoskodás. A képlet egyszerű: minél többen takarékoskodnának nyugdíjas éveikre, annál inkább elkerülhető lenne, hogy az állam tovább emelje a nyugdíjkorhatárt, vagy más drasztikus lépést tegyen a rendszer stabilizálásának érdekében.

Gyakran feltett kérdés, hogy az ÖNKÉNTES NYUGDÍJPÉNZTÁR, A NYUGDÍJBIZTOSÍTÁS, ÉS A NYUGDÍJELŐTAKARÉKOSSÁGI-SZÁMLA közül melyik a legjobb választás. Ez szinte minden esetben különbözik, hiszen sok ember, sokféle elvárást támaszt a megtakarításai felé. Sorozatunk első részében az önkéntes nyugdíjpénztárról (ÖNYP) lesz szó.

A pénztárba beléphetünk levélben és személyesen, de van olyan, ahol online is csatlakozhatunk, tehát nem kell messzire mennünk, ha el szeretnénk indítani a megtakarításunkat. Emellett az önkéntes nyugdíjpénztárak értékesítésére gyakran bankfiókok és biztosításközvetítő cégek is jogosultak, így rajtuk keresztül is köthetünk ilyen típusú szerződést.

Miért az ÖNYP a legnépszerűbb nyugdíj-előtakarékossági forma?

Nem véletlenül kedvelik annyian az ÖNYP-t, hiszen minden befizetés után 20 százalékos adójóváírást érvényesíthetünk. 150 ezer forintig élhetünk ezzel, azaz akár 750 ezer forintot is befizethetünk évente a pénztárunkba, így maximálisan kihasználva a kedvezményt. Arra érdemes figyelni, hogy a többi nyugdíjcélú megtakarítás adókedvezményei ÖSSZEFÜGGNEK a nyugdíjpénztáréval.

A számunkra legkedvezőbb nyugdíjpénztárt leginkább a költségek alapján tudjuk kiválasztani. Minden szolgáltató meghatároz egy minimális tagdíjat (nagyjából kettőezer és ötezer forint között), amit minden hónapban kötelező befizetni. Ha ezt nem tudjuk teljesíteni, akkor a pénztár a költségeit a hozamból fedezi, de semmi esetre sem nyúlhat a befizetett összeghez (erről bővebben a keretes írásunkban foglalkozunk).

Ilyen esetben a minimálisan meghatározott díjra eső költségeket vonja le a pénztár. Egyébként a minimum díj fizetése esetén elég magasak a költségek, ezért érdemes minél többet befizetni, így csökkentve az arányos költségeket.

A másik lényeges költségelem a vagyonkezelés költsége, ami a hozamokban bújtatva jelenik meg. Így ezek a költségek kevésbé átláthatóak, érdemes a hozamok összehasonlítását, mint szempontot mérlegelni a választásunknál.

A hozamok az ÖNYP esetében ugyanis úgynevezett választható portfólióból származnak. Ezek közül kiválaszthatjuk a nekünk legmegfelelőbbet aszerint, hogy mekkora kockázatot szeretnénk vállalni. Ettől kezdve nem kell foglalkozni a portfóliónkkal, ezt megteszi helyettünk a vagyonkezelő.

Hogy jutunk hozzá a pénzünkhöz?

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,22 százalékos THM-el, havi 143 171 Ft forintos törlesztővel fel lehet venni a K&H Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az UniCredit Banknál 6,42%, a Magnet Banknál 6,76%, az Erste Banknál 6,78%, a CIB Banknál 6,79%, míg a Raiffeisen Banknál pedig 7%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

További előny, hogy ha nyugdíjcélra vesszük fel a pénzünket, akkor kamatadó és egészségügyi hozzájárulás (EHO) mentességet kapunk, így teljes hozamunkhoz hozzájutunk. Lehetőség van korábban is hozzájutni a hozamunkhoz, ilyenkor több lehetőség áll fenn. Ha csak a hozamot vesszük fel, akkor a várokozási idő leteltével (10 év) személyi jövedelemadó (SZJA) és EHO mentesen juthatunk pénzhez. Lényeges, hogy ebben az esetben (a 2008 utáni befizetéseknél) az adott befizetést nézi a pénztár, nem a szerződés elindításának időpontját.

Amennyiben a befizetett tőkéhez is hozzányúlunk, akkor a tőkerész után 16 százalék SZJA, és 27 százalék EHO vonzata van. Ez utóbbit az adóbevalláson fel is kell tüntetni, illetve be kell fizetni az adóhatóságnak, a szolgáltató nem teszi meg helyettünk. A tízedik év után a tőke SZJA és EHO köteles része évente 10 százalékkal csökken, így a 21. év után adó- és járulékmentesen juthatunk megtakarításunkhoz, akkor is, ha nem nyugdíjcélra használjuk fel. Lényeges, hogy itt is az egyéni befizetéseket vizsgálja a pénztár.

Elfogyott a nyugdíjpénz: 16 milliárd maradt a 3 ezerből

Az ÖNYP esetében mindenképpen érdemes hosszú távra tervezni, mert a tízéves várakozási idő után juthatunk a pénzünkhöz. Ezzel is a hosszútávú gondolkodásra ösztönöz az állam.

Érdemes szem előtt tartani, hogy az egyéni igények és élethelyzetek eltérhetnek, így mindenképpen kérjük ki tanácsadó véleményét a döntésünk előtt. Arra figyeljünk, hogy bármelyik nyugdíjcélú megtakarítást választjuk, hosszú távra, évtizedekre kiható döntést hozunk. Alapvetően három eset van, amikor az ÖNYP a legjobb választás a cikkünk elején említett nyugdíj-előtakarékossági formák közül.

Az első eset, ha nyugdíjra szeretnénk félretenni, de még nincs ilyen célú megtakarításunk. Ebben az esetben az ÖNYP lehet a legjobb megoldás, mert a pénzhez jutás szempontjából (a 2008-as szigorítás ellenére) rugalmas konstrukcióról van szó.

Akkor is ez a legjobb választás, ha nem vagyunk biztosak abban, hogy stabilan tudjuk fizetni a megtakarításunkat. A rugalmasan változtatható havi befizetéseknek köszönhetően jövedelmünkhöz igazíthatjuk megtakarításunkat. Nyílvánvalóan nem látjuk 10-15 évre előre a pénzügyi jövőnket, de az ÖNYP-vel legrosszabb esetben is visszakapjuk a befizetett pénzünket.

Jó választás az ÖNYP akkor is, ha semmilyen szinten nem szeretnénk foglalkozni a befektetésünkkel, csupán egy portfóliót választhatunk, amit - ha mi nem akarunk ezzel bajlódni - megtesz helyettünk a szolgáltató. A nyugdíjpénztár a vagyonkezelést teljes mértékben magára vállalja, nekünk akár 20-30 évig (vagy nyugdíjunk eléréséig) nem kell foglalkoznunk vele.

Sorozatos karbantartásokat jelentett be a K&H: akadozhat az online és kártyás fizetés, ATM-használat

Február 28-án 23:00 órától 2026. március 1-én 14:00 óráig több mobil- és netbanki szolgáltatás, valamint az ATM készpénzbefizetési szolgáltatások szünetelnek

-

A fizikai üzletek nem tűnnek el, csak átalakulnak: ők nyerték a Visa Boltok Boltja versenyét

Az online kereskedelem térnyerése nem szorította ki a fizikai boltokat, hanem új pályára állította őket.

-

Hajlítható mobil 200 ezerért, erős gaming készülékek – Így tör előre a nubiát is gyártó ZTE a magyar mobilpiacon

A megfizethető innováció a kulcs a ZTE szerint.

-

Nem elég a Facebook: miért fontos a saját honlap is a magyar mikro- és kisvállalkozások többségénél?

Demján Sándor Program "Minden vállalkozásnak legyen saját honlapja" - így élt a pályáazati lehetőséggel négy hazai kisvállalkozó.

-

Magyar trappista: a vásárlók és a tejágazat is jól jár vele (x)

A Sajtszívvel ellátott, hazai trappista megvásárlása kilogrammonként kb. 10 liter magyar tej felvásárlását jelenti a nehéz helyzetben lévő magyar gazdáknak.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában