A nyugdíj-előtakarékosságban a túlzott óvatosság hosszú távon komoly anyagi hátránnyal járhat.

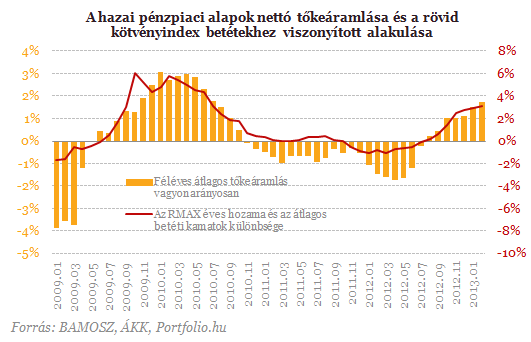

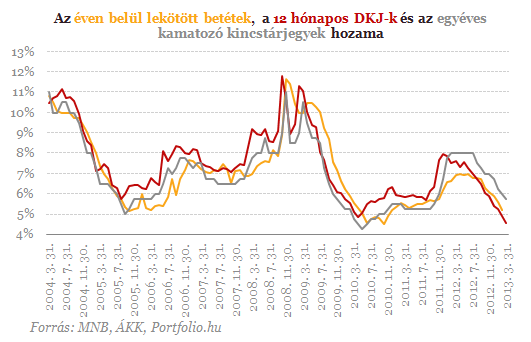

Nem egészen 1 év leforgása alatt a jegybanki alapkamat 7%-ról 5%-ra csökkent, a betéti kamatok egyre alacsonyabbá váltak, ami a lakossági befektetőket egyre inkább a befektetési alapok felé terelte. Az év első két hónapjában 210 milliárd forintos volt a tőkebeáramlás, amire még soha nem volt példa, ezért is kérdeztük meg az alapkezelőket, hogy meddig tarthat ki a kedvező trend. A válaszok alapján a következő 3 évben éves átlagban 8% körül lehet az éves növekedési ütem, bár ez csak egy átlagos érték, az adott intézmények helyzete ettől nagyon eltérő. A legkelendőbbek a pénzpiaci-, kötvény- és abszolút hozamú alapok lesznek, annak ellenére, hogy a legjobb kilátások a részvénypiacon láthatók. A lakosságnak azonban a visszatekintő hozamok számítanak, erre alapozva ebben az évben nem csodálkoznánk, ha akár 450-500 milliárd forintnyi friss pénz érkezne az alapszektorba.

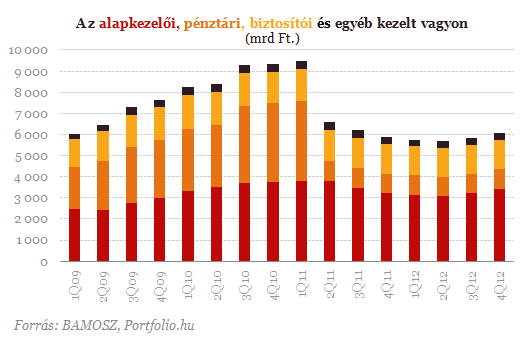

Mondani sem kell, hogy mennyire jól jön a tőkebeáramlás a hazai befektetési alapszektornak, az elmúlt években számos csapás érte az intézményeket, mind közül viszont kiemelkedik a magánnyugdíjpénztárak államosítása, ami egy csapásra 3000 milliárd forintot vett ki a szektorból, és végérvényesen megváltoztatta az iparág növekedési lehetőségeinek fő irányát. Míg a 2011-es változtatások előtt az intézményi oldal lehetett volna az egyik fő motorja a növekedésnek, ami könnyű pénzt jelentett volna az állami kötelezés miatt, addig az államosítást követően a lakossági ügyfelek kerültek a fő fókuszba.

Gyakorlatilag

az egykulcsos személyi jövedelemadó bevezetése, valamint a válság

miatti megnövekedett megtakarítási hajlandóság miatt mindenki azt várta,

hogy az alapszektor a megtakarítási piacon megjelenő friss pénzekből

profitálni tud, eleddig azonban gátját jelentette a növekedésnek az

elhúzódó válság, a magas alapkamat környezet, a devizahitel

végtörlesztés és az agresszív lakossági állampapír árazás. A hátráltató

tényezők közül azonban a többség eltűnt, az iparág szempontjából a

legfontosabb, hogy 2011 vége óta a 7%-os alapkamat mostanra 5%-ra

csökkent, a betéti kamatok és pénzpiaci hozamok olyan alacsony szintre

csökkentek, ami a lakossági befektetőket is lépésre késznyszerítette.

A szektor szerint 5-5,5%-os betéti kamatszint alatt a lakossági befektetők már nem érzik magukat komfortosan, alternatívákat kezdenek el keresni, és jellemzően a befektetési alapokat találják meg, mert a kereskedelmi bankok kínálatában elérhető alapok között található a betétek legközelebbi helyettesítője, a pénzpiaci alap. Az utóbbi néhány év statisztikái alapján az ügyfeleknél akkor értékelődött fel az eszközkategória, ha a visszatekintő hozamok az aktuális betéti kamatokénál magasabbak voltak. Utoljára 2010-ben volt nagyon jó éve az alapszektornak, az MNB adatai szerint csak a háztartások éves szinten 415 milliárd forintot tettek az alapokba, mindez pedig a betéti kamatok 5% alá csökkenésével volt magyarázható.

Per

pillanat ugyanebben a cipőben járunk, annyi különbséggel, hogy már

jóval korábban, már 2012 második felében elindulhatott volna a nagyobb

vásárlási roham, ezt viszont az állam lakossági állampapíroknál

(különösen a kamatozó kincstárjegyeknél) megfigyelhető agresszív árazás

megakadályozta. Tavaly közel 500 milliárd forint áramlott az

állampapírokba, viszont a befektetési alapok előnye a visszatekintő

hozamok alapján már bőven elegendő ahhoz, hogy a befektetők érdeklődését

felkeltse. 2013-ban minden remény megvan arra, hogy ekkora összeg a

befektetési alapszektort vagyonát gazdagítsa, 2005-2007 között ugyanis

400-600 milliárd forintnyi friss tőke érkezett a lakosságtól, éppen

akkor, amikor a pénzpiaci alapok a reneszánszukat élték.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

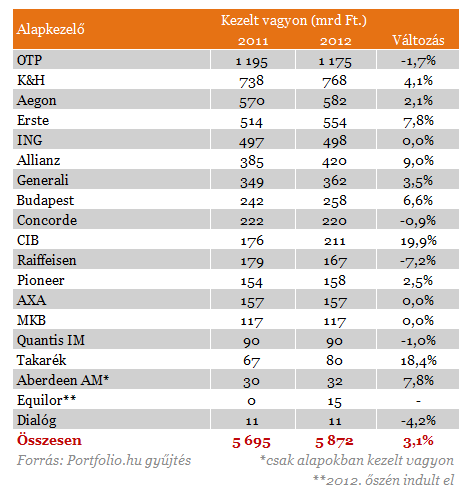

Az első negyedévben látható tendenciákat követően úgy gondoltuk, hogy érdemes a szektor véleményét is kikérni, hogy milyen kilátások várhatók a szektorban. A Portfolio.hu felmérésben 19 alapkezelő vett részt, a BAMOSZ statisztikáival összehasonlítva a kezelt vagyont több mint 97%-ban le tudtuk fedni. A szektorban a koncentráció viszonylag magas, a legnagyobb öt szereplő (OTP, K&H, Aegon, Erste, ING) a teljes kezelt vagyon 61%-át kezeli, míg a legnagyobb 10 szereplő számításaink szerint 86%-ot. A legnagyobb 10 alapkezelő között vegyesen találunk banki és biztosítói alapkezelőket, független pénzügyi szolgáltatóként egyedül a Concorde tudott bekerülni a TOP-10-be.

Brutál zuhanásban vannak a hazai csúcsrészvények: megszólalt Balásy Zsolt, meglepő okot sejt mögötte

Az elmúlt években a magyar csúcsrészvények közé írta be magát az MBH Bank és a 4iG is.

-

Vállalat-finanszírozás fedezettel: hogyan javítja a kondíciókat a Start Garancia kezessége?

Limbach Attilát, a Start Garancia Zrt. vezérigazgatóját arról kérdeztük,hogy miért érdemes ma egy vállalatnak kezességet kérnie és minek kell ehhez megfelelnie?

-

Az Év Bankja 2025: mutatjuk a teljes listát, ők lettek a győztesek

Csütörtökön adták át a Mastercard díjait.

-

Az innovációs fődíjat a Gránit Bank nyerte a Mastercard „Az év bankja” versenyén (x)

A Gránit Bankot választotta az Innovation szegmens legjobbjának a szakmai zsűri a Mastercard „Az év bankja 2025” versenyén

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában