A közép- és kelet-európai bankok egyre aktívabban keresik a növekedési lehetőségeket a régió széttagolt piacain.

Másfél millió hitelkártya van jelenleg forgalomban Magyarországon, ez az összes bankkártya 17%-a. A hitelkártya speciális fizetési eszköz, amely jóval több, illetve másfajta lehetőséget ad használójának, mint egy betéti kártya. Ha odafigyelünk a pontos törlesztésre, gyakorlatilag kamatmentes hitelhez juthatunk.

Mi is pontosan a hitelkártya?

A hitelkártya olyan speciális bankkártya, melynek birtokosaként minden olyan üzletben, mellyel bankunk megállapodást kötött, lehetőségünk van a számla aláírásával hitelre árut vásárolni vagy szolgáltatást igénybe venni.

A kártyához (vagyis a hozzá tartozó hitelszámlához) a bankkal kötött szerződésben meghatározott mértékű hitelkeret kapcsolódik, amely igazodik jövedelmi helyzetünkhöz. A hitelszámla a kártyával végrehajtott műveletek, és a ténylegesen igénybe vett hitel összegének nyilvántartására szolgál, és jellemzően betétlekötésre, átutalásra nem alkalmas.

Ez a kártya tehát a bank és a kártyabirtokos közötti szerződésben meghatározott mértékű hitelkerethez kapcsolódik, amelyet egy hitelszámlán tartanak nyilván. Amikor a kártyabirtokos használja a kártyáját, maximum a hitelkeret erejéig kölcsönt kap a banktól.

A bank meghatározott időközönként, általában havonta, küld számlakivonatot a kártyabirtokosnak, amelyen feltünteti a kártyával végzett műveleteket és az igénybe vett hitel összegét. A kártyabirtokos dönti el, hogy tartozását teljes egészében visszafizeti a számlakivonaton feltüntetett határidőn belül, vagy annak csak egy részét.

A részfizetés általában csak akkor engedélyezett, ha tartozása meghatározott százalékát kifizeti a kártyabirtokos. Ennek minimális mértékét (általában 5-10%) a szerződés rögzíti, pontos összegét a számlakivonat tartalmazza. Amennyiben a kártyabirtokos a teljes tartozását visszafizeti a számlakivonaton feltüntetett fizetési határidőig, a kártyához kamatmentes hitelperiódus járul, részfizetés esetén ezt nem minden bank biztosítja a visszafizetett hányadra.

Mi a különbség a hitelkártya és a betéti kártya között?

A klasszikus betéti kártya bankszámlához kapcsolódik, használatának fedezetéül pedig a számlán lévő pénzösszeg (számla egyenlege) vagy a számlához kapcsolódó hitelkeret szolgál. A hitelkártya ezzel szemben több, mint egy egyszerű betéti kártya. A hitelkártyához - a betéti kártyával ellentétben ugyanis - nem szükséges külön bankszámla. Nem kell pénzt elhelyezned bankszámládon, a bank által rendelkezésére bocsátott hitelkeretet használhatod vásárlásra és - kártyatípus függvényében - készpénzfelvételre az ún. hitelszámla terhére.

Hogyan fizethetsz hitelkártyával?

Amikor használod a kártyádat, maximum a még fel nem használt hitelkeret erejéig kölcsönt kapsz a banktól. A bank meghatározott időközönként (általában havonta) küld számlakivonatot, amelyen feltünteti a kártyával végzett műveleteket és az igénybe vett hitel összegét. Te döntöd el, hogy a számlakivonaton feltüntetett határidőn belül tartozásod teljes összegét vagy annak csak egy részét fizeted vissza.

A hitelkártya működése

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

A hitelkérelem és hitelképesség alapján a bank személyre szabott hitelkeretet bocsát a rendelkezésedre. Ez a hitelkeret valamennyi költéssel (valamint a tartozás, kamat, díjak összegével) csökken, és nő a visszafizetések összegével. Az ügyfélnek lehetősége van arra, hogy mapi vásárlási és készpénzfelvételi limiteket határozzon meg, de a hitelkeret teljes összegét általában nem lehet készpénzfelvételre fordítani.

Az elszámolási időszakban (bankonként eltérő, a legtöbbször 30 nap) keletkezett költéseket a bank egy számlán tartja nyilván. Havonta egy meghatározott időpontban, az elszámolási napon értesíti az ügyfelet, megjelölve a hitelkeret igénybe vett, valamint igénybe nem vett teljes összegét, a kötelezően visszafizetendő minimális összeget, fizetendő díjakat, valamint a fizetési türelmi időszak lejáratát. A törlesztés összegét a bank meghatározott sorrendben használja fel a tartozások kiegyenlítésére (a díjak, jutalékok és ügyleti kamat kiegyenlítését követően a legrégebbi készpénzes és vásárlási tranzakciók elszámolására).

Minimum fizetendő összeg

Az elszámolási napot követően a felhasználó dönthet arról, hogy tartozása csupán egy részét fizeti vissza. A részteljesítésnek van egy bank által meghatározott minimuma, ezt nevezzük minimum fizetendő összegnek, amelyet minden esetben a fizetési türelmi időszak végéig be kell fizetni, ellenkező esetben késedelembe eshetünk és a bank késedelmi kamatot és/vagy díjat számít fel. A minimum fizetendő összeg mértéke bankonként változó (például a felhasznált hitelkeret 5%-a, min. 2000 - 5000 Ft; a felhasznált hitelkeret 5,6,7,8,9,10 %-a).

Előfordulhat azonban, hogy költésünk olyan alacsony, hogy annak összege a minimum fizetendő összeg mértékét sem éri el, ilyen esetben csak a költés összegét kell megfizetni.

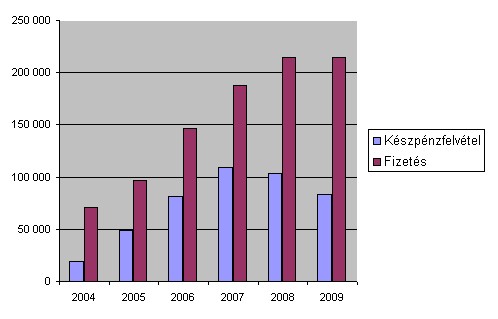

Készpénzfelvételre NE!

Amennyiben a fizetési türelmi időszak végéig (amely legtöbb esetben 15 nap) a tartozás teljes összegét visszafizeted, költésed kamatmentes lesz, feltéve, hogy a kártyát csak vásárlásra használtad. Készpénzfelvétel esetén ugyanis a legtöbb bank a tranzakció napjától kezdődően hitelkamatot számít fel a készpénzként felvett összegre.

Nagyon fontos tehát, hogy a kamatmentes periódus csak abban az esetben áll fenn, ha a felhasznált hitelkeret teljes összegét visszafizeted a fizetési türelmi időszak végéig! Amennyiben a felhasznált hitelkeret összegét nem, vagy csak részben teljesíted, a bank a vásárlás időpontjától hitelkamatot számít fel tartozásod teljes összegére (tehát a minimum fizetendő összeg megfizetése esetén is).

-

75 kupon, akár 50% kedvezmény - így spórolhatsz a tavaszi bevásárláson a SPAR-ral (x)

Új akcióval köszönti a tavaszt a SPAR országszerte.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában