A hétvégén kirobbant közel-keleti konfliktus súlyos következményekkel járhat a térségben. Az ING Bank friss elemzése szerint Magyarország az egyik legnagyobb vesztes lehet.

Bizonytalanná váló növekedési kilátások, emelkedő infláció és kamatok jellemezték az európai gazdaságok 2022-es évét. Csupa olyan tényező, amelyek egész Európában a vállalati és a lakossági hitelpiac lassulása irányába hatnak. A magyar hitelezési folyamatok érdemben nem térnek el a visegrádi országokban megfigyelhető főbb trendektől.

Vállalati hitelezés: lassuló alapfolyamatok, ágazati kiugrásokkal

A hazai vállalatok bankokkal szemben fennálló tartozása kiugró mértékben növekedett a 2021-es évben, különösen, ha a hitelpiaci finanszírozás mellett az értékpapírokon keresztül megvalósuló finanszírozást is figyelembe vesszük. Ezt a koronavírus kitörését követően beindított kormányzati és jegybanki programok (Növekedési Hitelprogram és Növekedési Kötvényprogram) alapozták meg.

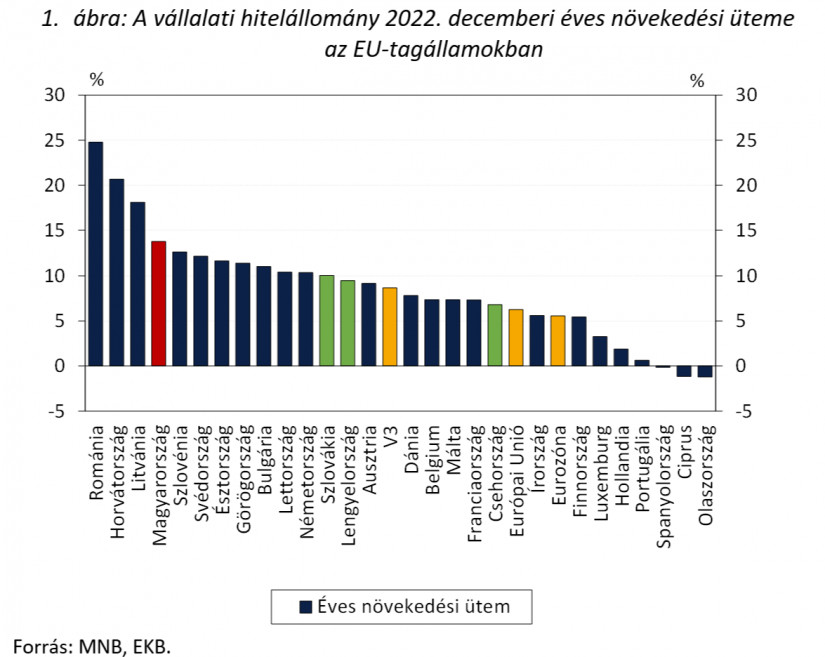

Bár 2022-ben a bizonytalanná váló makrogazdasági környezet hatására jelentősen mérséklődött a vállalatok hitelfelvételi hajlandósága, Európai Uniós összevetésben a magyar vállalati hitelállomány a negyedik leggyorsabb ütemben, 13,8 százalékkal bővült még 2022 végén is (1. ábra). A negyedéves összevetésben 1,6 százalékponttal lassabb hazai növekedés továbbra is jelentősen, 8,2 százalékponttal haladta meg az eurozóna és 5,1 százalékponttal a visegrádi országok átlagát.

Fontos ugyanakkor megemlíteni, hogy a vállalati hiteldinamika magas szinten maradása részben egyedi, nagyvállalati, az ország energiaigényének finanszírozásával összefüggő hitelügyletekkel függ össze. Ezek a nagyösszegű hiteltranzakciók statisztikailag a vállalati szektor hitelállományában csapódnak le, ám kevésbé kapcsolhatóak a hitelezési alapfolyamatokhoz. Az utóbbi megragadására alkalmasabb a kkv-k hitelállományának nyomon követése, amelyben magas bázisról egy markánsabb lassulás tapasztalható, mint a teljes vállalati hitelállományban. 2021. közepén a kkv hitelállomány éves növekedési üteme még 21 százalék volt, 2022. végén pedig 13 százalék.

A hitelezési tempó lassulása nemzetközi szinten is megfigyelhető. 2022 utolsó negyedévében négy ország kivételével az Európai Unió összes országában a vállalati hitelállomány éves növekedési ütemének lassulása volt látható. Az Európai Unióban a harmadik negyedévben látott 8,4 százalékos éves növekedési ütem az utolsó negyedévben már csak 6,3 százalék volt.

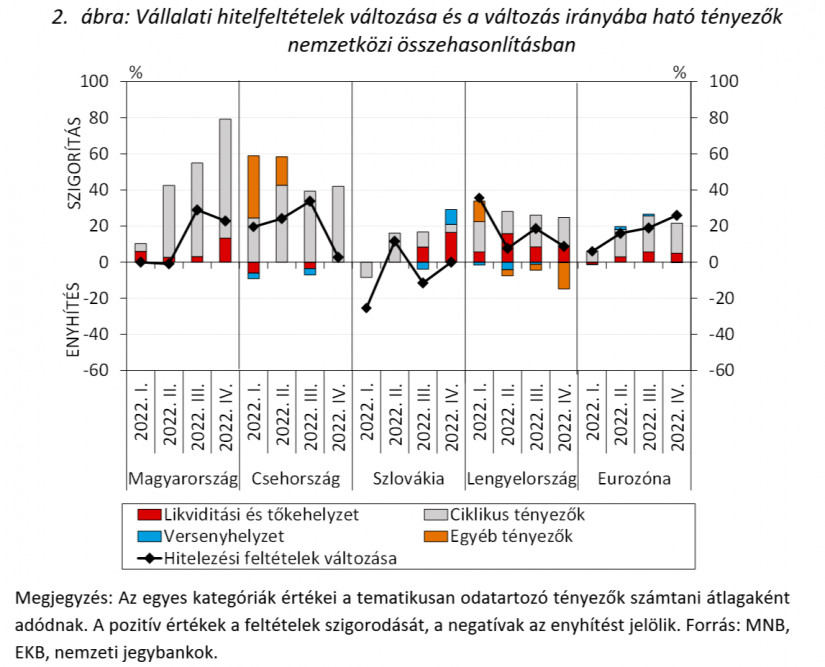

A hitelpiac lassulása a kereslet mellett összefügg a bankok által kínált hitelkondíciók szigorodásával. A bankok a negyedik negyedévben mind Magyarországon, mind az Európai Unióban szigorítottak a vállalati hitelek feltételein. Az eurozónában, Magyarországon és a régió országainak többségében a vállalati hitelfeltételek fokozatos szigorítása volt jellemző a 2022-es évben. A szigorítás döntően a gazdasági környezet romlására adott reakció, a bankok hitelezési képessége (likviditási és tőkehelyzete) továbbra is stabil (2. ábra).

A hitelfeltételeken belül az árazás tekintetében is egyértelmű az irány a régióban: minden országban a vállalati hitelkamatok emelkedése volt megfigyelhető. Az emelkedés mértékében természetesen jelentős a szórás az adott országra jellemző rövid és hosszú hozam elmozdulás függvényében. Így 2022-ben a magyar vállalati hitelkamatok emelkedése volt a legmagasabb a régióban: a piaci alapon kötött forinthitelek átlagos kamatlába 12,6 százalékponttal emelkedett az év során, míg Lengyelországban és Csehországban 4,9 és 4,8, Szlovákiában és az eurozónában 2,1, illetve 2,2 százalékpontos emelkedés volt megfigyelhető a saját devizanemben folyósított piaci hiteleknél. A magyar vállalati ügyfélkamatok tényleges emelkedése ennél lényegesen alacsonyabb volt, mert a piaci hitelek helyett a vállalatok számottevő része támogatott hitelprogramokon keresztül szerzett finanszírozást. A monetáris kondíciók szigorodása és a makrogazdasági környezet romlása hatására mind az eurozónában, mind Magyarországon a beruházási hitelkereslet csökkenése volt megfigyelhető, míg a likviditási célú, rövid lejáratú hitelek iránti kereslet jellemzően növekedett a térségben a vállatok megemelkedett működési költségeinek finanszírozási igényeivel párhuzamosan.

Lakossági hitelezés: élesen csökkenő régiós és hazai lakáshitelezés

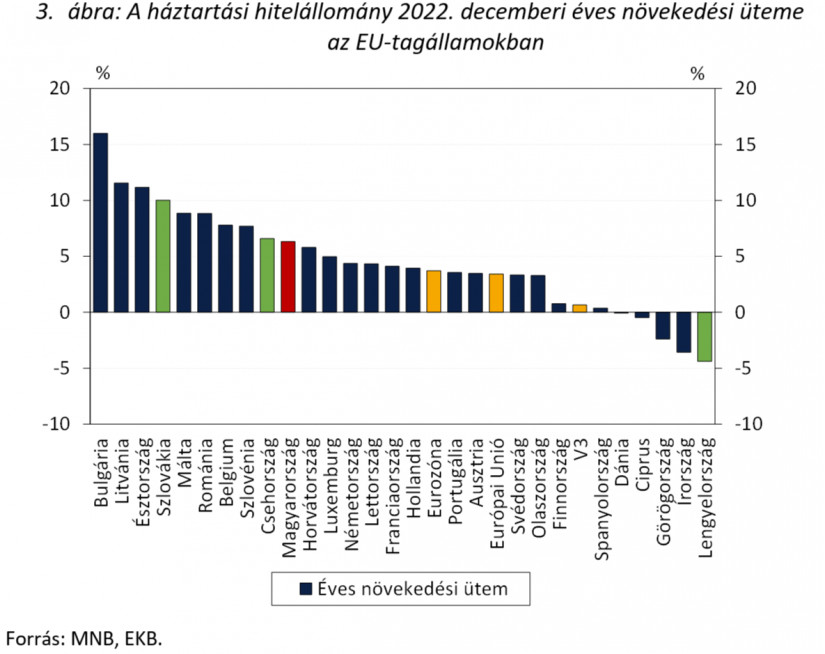

A lakossági hitelezésben is hasonló az irány a régióban: 2022 utolsó negyedévében négy ország kivételével az Európai Unió összes országában a lakossági hitelállomány éves növekedési ütemének lassulása volt megfigyelhető. Ezzel a harmadik negyedévi 4,1 százalékról 3,4 százalékra lassult az Európai Unióban az éves lakossági hiteldinamika 2022 negyedik negyedévére. A hazai lakossági hitelállomány 2022-ben megfigyelhető 6,3 százalékos bővülése továbbra is meghaladta az uniós átlagot (3. ábra). A lassulás oka kettős: egyrészt a törlesztések és az előtörlesztések aránya is megnőtt a korábbi, fizetési moratóriummal jellemzett időszakhoz képest, másrészt pedig az új hitelkibocsátás éles csökkenése is visszafogta az állomány bővülését.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

A hazai új lakáshitel-szerződéskötések volumene 54 százalékkal maradt el 2022 utolsó negyedévében a 2021 negyedik negyedévében megfigyelt értéktől. Az EU-ban is hasonló mértékű, 43 százalékos csökkenés volt megfigyelhető a vizsgált időszakban, a legnagyobb, közel 61 százalékos mérséklődés pedig a V3 országok átlagában következett be. A régiós országok közül legnagyobb mértékben, 75 százalékkal Lengyelországban esett vissza a lakáshitelezés 2021 negyedik negyedévéhez viszonyítva. A lengyel piacot korábban szinte teljes mértékben a változó kamatozású lakáshitelek dominálták, ahol a leggyorsabban és a legnagyobb mértékben jelent meg a monetáris kondíciók szigorodása a törlesztőrészletek emelkedésében. Csehországban is jelentős, 68 százalékos mérséklődés volt látható, Szlovákiában pedig 34 százalékkal csökkent az új lakáshitel-volumen éves összevetésben.

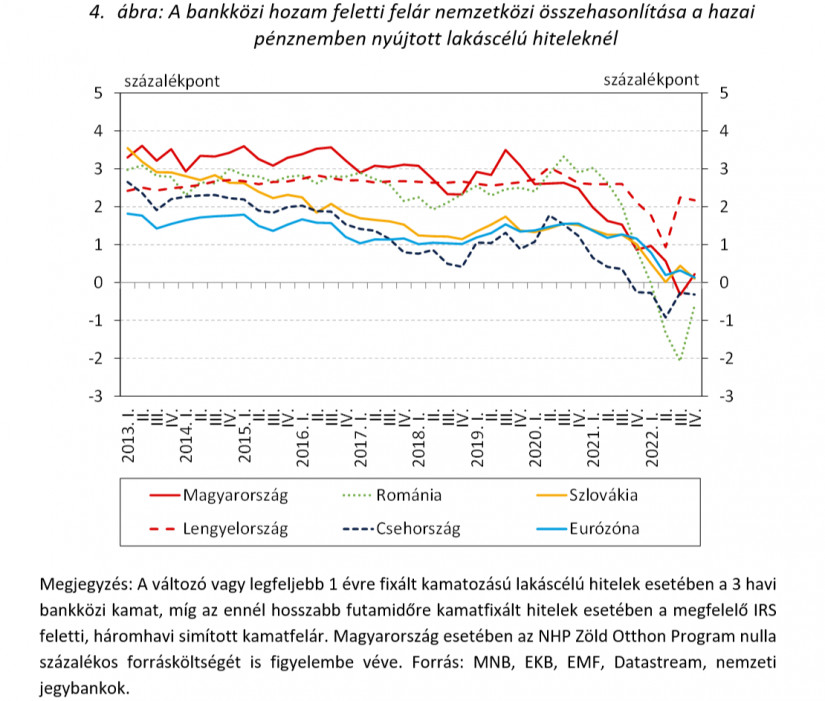

A nemzetközi szinten általánosan magas infláció következtében megemelkedő kamatkörnyezet egyre több országban gyűrűzik be a lakossági hitelkamatokba is. Ugyanakkor jellemző, hogy a szigorodó monetáris kondíciók átgyűrűzése hosszabb időt vesz igénybe: a hazai lakáshitelek bankközi hozamok feletti átlagos simított kamatfelára például mindössze 0,22 százalékpont volt a negyedik negyedévben, és az eurozónában is csak 0,13 százalékpont volt ez az érték (4. ábra).

Az emelkedő kamatkörnyezetben a lakáshitelek iránti kereslet visszaesését szinte valamennyi megkérdezett hazai bank érzékelte, és az európai bankok közül is szokatlanul magas arányuk, nettó 74 százalékuk tapasztalta. A fogyasztási hitelek iránti kereslet mérséklődéséről hazánkban és az EU-ban szintén beszámoltak a bankok a negyedik negyedévben. A lakossági hitelfeltételek tekintetében a bankok a negyedik negyedévben mind Magyarországon, mind az eurozónában szigorítottak. A legtöbb országban a bankok a konjunkturális kilátások-, valamint a bankok likviditási és tőkehelyzetének romlását jelölték meg a szigorítás irányába ható tényezőként, míg hazánkban elsősorban az előbbi indok állt a szigorítások mögött.

A hitelpiacokon általános lassulás látszódik. Ez természetes jelenség egy olyan időszakban, amikor a gazdasági kilátások romlása tapasztalható. A hazai adatok a régiós trendbe illeszkednek. A hitelezés a gazdaság egyik motorja, de az egyensúlyi mutatókra – például, ha túlzott importot vagy fogyasztást finanszíroz – eltérő hiteltípusok eltérő hatást gyakorolnak. Fontos tehát, hogy a következő időszakban megtartsuk az egyensúlyt a termelési kapacitások fenntartása, fejlesztése és a makrogazdasági célok teljesítése, az árstabilitás és a külső egyensúly helyreállítása között.

*A szerzők a Magyar Nemzeti Bank (MNB) munkatársai.

-

Nem elég a Facebook: miért fontos a saját honlap is a magyar mikro- és kisvállalkozások többségénél?

Demján Sándor Program "Minden vállalkozásnak legyen saját honlapja" - így élt a pályáazati lehetőséggel négy hazai kisvállalkozó.

-

Hajlítható mobil 200 ezerért, erős gaming készülékek – Így tör előre a nubiát is gyártó ZTE a magyar mobilpiacon

A megfizethető innováció a kulcs a ZTE szerint.

-

Tartósan alacsony árakkal és akciókkal erősít a Lidl

A Lidl termékek vásárlásával nemcsak a magyar fogyasztók járnak jól, hanem a hazai gazdák is.

-

A Lidl nem viccel: a törvényi előírásoknál háromszor szigorúbb követelményeknek kell megfelelniük a friss zöldségeknek és gyümölcsöknek

A gyümölcsön található szermaradványok szintje nem haladhatja meg a hivatalos határérték egyharmadát.

-

Magyar trappista: a vásárlók és a tejágazat is jól jár vele (x)

A Sajtszívvel ellátott, hazai trappista megvásárlása kilogrammonként kb. 10 liter magyar tej felvásárlását jelenti a nehéz helyzetben lévő magyar gazdáknak.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában