A lépés nem okozott meglepetést, megfelelt a piaci és elemzői várakozásoknak.

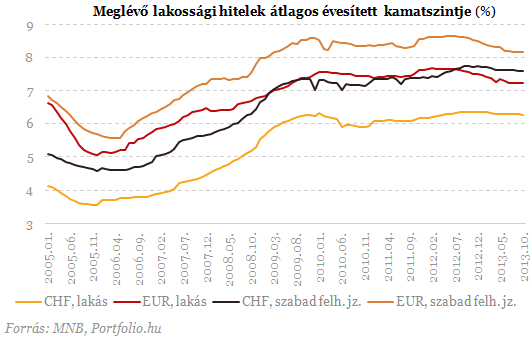

A devizahiteles probléma kialakulásában egyrészt a főbb devizákkal szembeni forintgyengülés, másrészt a devizahitelek kamatainak elszállása játszott fő szerepet. Az első tényezőt viszonylag egyszerű értelmezni, a törlesztőrészletek a forintgyengüléssel egyenes arányban nőttek, azonban a hitelek kamataiban már áthárították a bankok a különböző feltételek romlását. Ezek közül leginkább az országkockázat alakulása, a hitelportfólió romlása és a kormányzati adók miatt emeltek kamatokat - derül ki a Pitz Mónika és Schepp Zoltán Pénzügyi Szemlében megjelent tanulmányából.

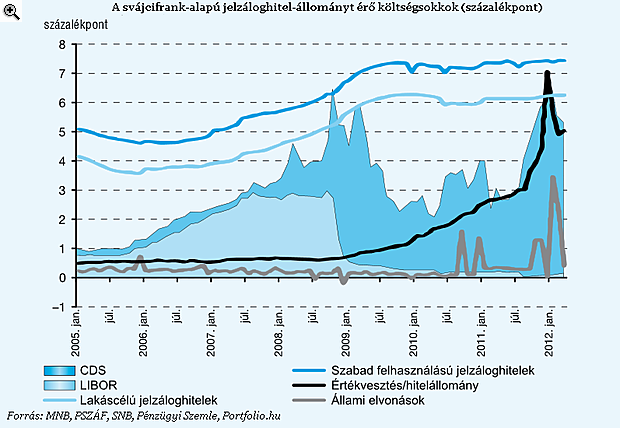

A devizahitelesek törlesztőrészletei egyrészt a forint gyengülése, másrészt a devizahitelek kamatainak emelkedése következtében nőttek meg olyan mértékben, hogy az már a pénzügyi stabilitást is veszélyezteti. A főként svájcifrank-alapú hitelek árazására elsősorban a devizakamatok és kockázati felárak változása, a bankok forrásköltségének alakulása, a hitelportfólió minősége és a fiskális terhek hatnak. A szerzők a Pénzügyi Szemlében megjelent tanulmányban arra keresték a választ, milyen kapcsolatban állnak a felsorolt költségsokkok a deviza alapú jelzáloghitelek kamataival.

A

vizsgálatot egy strukturális autoregresszív modellel végezték el,

amelyben a magyarázó változók a költségsokkok, az eredményváltozók pedig

a külön-külön vizsgált szabad felhasználású és lakáscélú (új és

állományi) jelzáloghitelek kamatai voltak.

Klikk a képre! |

A

bankok külső forrásköltségét a bankközi referenciakamattal (Libor) és

az országkockázatot kifejező CDS-sel ragadták meg a szerzők. A

hitelportfólió minőségét legjobban a nem fizető hitelek arányával lehet

leírni, azonban mivel ez az adatsor csak negyedéves bontásban áll

rendelkezésére, a követelések után elszámolt értékvesztést vették alapul

a teljes hitelállomány arányában ennél a tényezőnél. A bankok fiskális

terheit a pénzintézetek által fizetett adófizetési kötelezettség (év

közben adóelőleg) összegének feleltették meg, kiegészítve a

végtörlesztés miatti közvetlen költségekkel. Az összesített fiskális

terheket szintén a hitelállomány aranyában kifejezve használták a

modellben.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,22 százalékos THM-el, havi 143 171 Ft forintos törlesztővel fel lehet venni a K&H Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az UniCredit Banknál 6,42%, a Magnet Banknál 6,76%, az Erste Banknál 6,78%, a CIB Banknál 6,79%, míg a Raiffeisen Banknál pedig 7%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Klikk a képre! |

Az

elvégzett vizsgálatok alapján Pitz és Schepp arra jutottak, hogy a

CDS-felár, a fiskális elvonások és a hitelportfólió romlása pozitívan és

szignifikánsan hatással vannak a lakáscélú hitelek állományának

kamataira. A portfólió minőségének változása szinte azonnal, az első

hónapban meglátszik a kamatszinteken, a fiskális elvonások az

újraárazási időszak elteltével, körülbelül két hónapos csúszással

jelentkeznek a kamatokban, a CDS-felár változása pedig körülbelül 3

hónappal késleltetve érződik a hiteleken.

Az újonnan kihelyezett hiteleknél a CDS alakulása volt leginkább hatással a hitelkamatokra, a bankok kedvezőbb jövedelmezősége pedig alacsonyabb kamatokat eredményezett. A szabad felhasználású hiteleknél a modell nem jelzett szignifikáns kapcsolatokat a változók között, a szerzők szerint ezeknél a lakosság árrugalmassága magasabb lehetett, ami korlátozza a bankok árazási lehetőségeit.

-

A Lidl nem viccel: a törvényi előírásoknál háromszor szigorúbb követelményeknek kell megfelelniük a friss zöldségeknek és gyümölcsöknek

A gyümölcsön található szermaradványok szintje nem haladhatja meg a hivatalos határérték egyharmadát.

-

Térítésmentes segítség a generációváltásban (x)

-minden magyar KKV számára elérhető a Gazdaságfejlesztési Ügynökség szolgáltatása-

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában