Nálunk ugyan nem található kifejezetten ugyanilyen jellegű konstrukció, azonban az Egyesült Államokban az alacsony betéti kamatok miatt minden eddiginél nagyobb népszerűségnek örvendenek az úgynevezett átvezetési számlák.

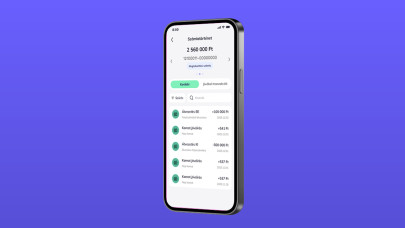

Mi is az az átvezetési számla? Azokat a banki, vagy befektetési számlákat nevezik átvezetési számlának, amelyek azt a szolgáltatást tudják biztosítani, hogy az azon lévő meghatározott egyenleg egy magasabb hozamú számlára kerül átvezetésre.

Mind lakossági, mind üzleti banki ügyfelek előszeretettel használják ezt a típusú számlát, hogy ne veszítsenek a használaton kívül tartott készpénzen. Általában takarékszámlára, pénzpiaci alapba, vagy egyéb értékpapírba kerül transzformálásra ez a pénzmennyiség.

Az, hogy milyen befektetési eszközben kerül elhelyezésre a megfelelő pénzmennyiség a bankszámlaszerződés kell, hogy tartalmazza, befektetési számla esetén is szükséges nyilatkoznia a szolgáltatónak arról, hogy mibe lehet fektetni a fölösleges pénzmennyiséget.

Az átvezetési számlák még az 1960-as években születtek, akkor főleg vállalatok alkalmazták őket, elhelyezett betéteiket repo-ügyletekre, illetve pénzpiaci alapokra cserélték. Ennek főképp azért volt értelme, mert egy akkori szabályozás még megtiltotta a bankok számára a folyószámlákra történő kamatfizetést.

1994 januárjában érkezett meg az átvezetési számlák másik típusa, amelyet a kötelező tartalékolási rendszer hívott életre.

Persze mindezt még nem elég tudni, nem árt, ha megfelelően árgus szemekkel figyelnek az ügyfelek annak érdekében, hogy számukra tényleg megfelelő üzletet köthessenek. Nézzük, milyen tényezőket érdemes figyelembe venni!

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

Nem mindegy, milyen kamatot kínálnak, ugyanis gyakran előfordul, hogy alacsony kamatozású lekötött betétbe kerül a számlánkon található fölösleges pénzmennyiség. Emellett arról is körültekintően szükséges érdeklődnünk, hogy milyen kockázatokat hordoz magában az átvezetett összeg befektetése.

Gyakorta az is előfordul, hogy csak bizonyos számlaösszegen felül lehet az átvezetést megvalósítani. S végül, de nem utolsó sorban az összes díjról teljes körűen érdeklődnünk kell, ugyanis megtörténhet, hogy magas kamatot kínálnak, de cserébe nagy összeget vonnak le például számlavezetési díj gyanánt.

Itthoni alternatívaként a felmondásos betéteket sorakoztathatjuk fel, melyek lényege, hogy az azon elhelyezett pénz a folyószámla kamatánál magasabb hozamot kínál, azonban korlátozottabb a folyószámlánál (de a lekötött betéteknél még így is likvidebb eszközről van szó) a pénzhez való hozzáférés, ugyanis a pénzfelvétel igényét előre be kell jelenteni.

-

Változó karácsonyi kosár: spórolnak a magyarok, de a menüre nem sajnálják

Egy kutatás szerint továbbra is kiemelt fontosságú az ünnep, de sokan szűkebb kerettel gazdálkodnak, visszafogják az ajándékköltést, és a megfizethető meglepetések felé fordulnak.

-

Évente tízmilliárdokat lopnak el a csalók hazai bankszámlákról – Kiderült, ki a legkönnyebb célpont

Becslések szerint 2,6 millió magyar változtatott online vásárlási szokásain, miután átverték vagy csalás célpontja lett, 40%-uk emiatt kevesebbet vásárol a neten.

-

Állatorvosi rendelőből skálázható kkv – így épült fel a Petlegio tőkevonzó modellje

Nándorfi Zoltánt, a Petlegio vezetőjét és Bánfi Zoltánt, az MKIK Tőkealap-kezelő vezérigazgatóját kérdeztük.

-

Zsalutrend: számít a felhasznát anyagokba épített energia (x)

Fókuszban a karbonsemlegességhez hozzájáruló, csekély ökológiai lábnyommal rendelkező és igazolt adatokkal kínált építőanyagok. Ezek között rendhagyó egy 25 éves zsaluinnováció a Mevától.

-

Önálló digitális transzformációs terület a Rossmann-nál (x)

Dedikált csapattal indult el a digitális transzformáció a Rossmann Magyarországnál, az új, önálló területet Fürjes Ádám, a vállalat eddigi webshopvezetője irányítja.

-

A vásárlói élmény és az értékteremtés kéz a kézben jár az Ecofamily üzleteiben (x)

Az elmúlt években látványosan átalakultak a fogyasztói igények: a vásárlók ma már nem csupán termékeket keresnek, hanem olyan márkákat és üzleteket, amelyekkel azonosulni tudnak és amelyek valódi értéket képviselnek.