Az átlagosnál magasabb jövedelemmel, értékes ingatlannal a legkedvezőbb kamatfeltételekkel juthatunk jelzáloghitelhez - gondolnánk. Biztosra azonban itt sem mehetünk. Ha sok gyerekünk van és hitelkártyát is használunk, a "félős" bankok nem biztos, hogy adnak hitelt.

Az OTP ügyfele viccelődött a papírmunka alatt, nevetgélve töltötte ki a hiteligénylését. Magabiztossága bizonyos szempontból érthető volt, hiszen értékes ingatlan volt a fedezet, amelyet mindössze 4 millió forint jelzáloghitellel terhelt volna meg. Ráadásul a család nettó jövedelme havi 400 ezer forint, a kért hitelt mégsem kapta meg. Az OTP Bank úgy tájékoztatta a hoppon maradt ügyfelet, hogy a két eltartott gyerek miatt nem tud kölcsönt nyújtani.

A Pénzcentrum.hu megkeresésére az OTP elmondta: Az eltartottak számát a társadalmi helyzet értékelésekor a várható kiadásokon miatt veszi a bank figyelembe. Ezen kívül az adórendszeren keresztül a gyermekek száma az ügyfél jövedelmére is hat.

Nem szeretik a gyerekeket?

Ahogy az OTP válaszából is kiderül az adókedvezményeken keresztül ugyan pozitívan hat a hitelbírálatunkra a gyerekek száma, de ennél a bevételnél jobban megterhelik a családi kasszát a gyermekekre fordított kiadások. Emiatt összességében kevesebb hitelt kaphatnak a családos emberek.

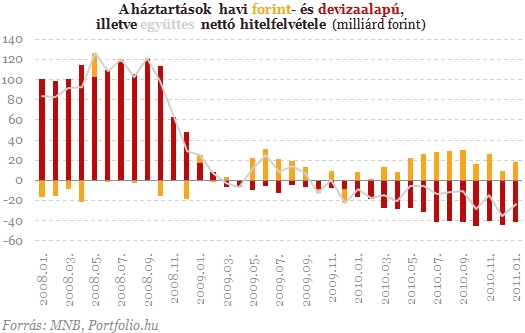

A válság egyik következménye, hogy ma már a bankok biztosra mennek, csak a kevésbé kockázatos ügyfeleknek adnak hitelt. Ráadásul az ingatlanfedezetű hitelek piacának nem tesz jót a kilakoltatási moratórium meghosszabbítása sem, mert a pénzintézetek egyre kevésbé lehetnek biztosak abban, hogy törlesztési gondok esetén hozzájuthatnak a hitel fedezetét jelentő ingatlanhoz.

Márpedig a jelzáloghitelek alacsony kamata épp a biztos fedezetnek, az alacsony kockázatnak köszönhető. Nemfizetés esetén a ház, lakás eladásából könnyen a pénzükhöz juthatnak. A kilakoltatási moratórium épp a biztos fedezetet értékteleníti el, így közvetve az alacsony kamatszint megszűnését okozhatja. A biztos fedezet nélkül a jelzáloghitelek is sima személyi kölcsönökké minősülhetnek át, a kockázat szempontjából mindenképp.

Mit nem szeretnek még a bankok? Hogy kapjuk a legtöbb hitelt?

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

Természetesen a minél magasabb havi jövedelem nagyon fontos, hiszen "az ügyletben maximum három jövedelemmel bevont szereplőt fogadunk el, összességében az igazolt jövedelem maximum 50%-át terheljük a havi törlesztőrészlettel" - mondta el a Pénzcentrum.hu kérdésére a Budapest Bank. A bank azt is elmondta kérdésünkre, hogy ők is figyelembe veszik az eltartottak számát és a háztartás megélhetési költségét is.

Egyéb tartozások megléte és törlesztése is számít, hiszen mindez csökkenti a törlesztésre használható jövedelmünket. Különösen vigyáznunk kell a különböző hitelkeretekkel.

"A hitelkeretek, hitelkártyák teljes összegének 3%-át vesszük figyelembe, mint havi törlesztőrészletet. Tekintettel arra, hogy a keret kihasználásának lehetősége adott, nemcsak a kihasznált összeget, hanem a teljes hitelkeretet is vizsgáljuk. Például egy 100 000 forintos folyószámlahitel keret esetén 3 000 forint havi meglévő törlesztőrészlettel számolunk, mint fennálló kiadás. Abban az esetben természetesen, amikor az ügyfél Adósságrendező hitelünkkel megszünteti hitelkeretét vagy hitelkártyáját, nem számolunk a kerettel, mint folyósítás után fennmaradó kiadással" - közölte a Budapest Bank.

Az OTP Banknál is figyelembe veszik a hitelkártya és folyószámlahitel nagyságát és az ebből fakadó terheket. A bank közlése szerint a hitelkeret és a folyószámlahitel hatása az ügyfél limitre a jelzálogtípusú hiteleket illetően tág határok között változhat a keret nagyságától, kihasználtságától és az ügyfél jövedelmi helyzetétől függően. Jellemzően 500 ezer és 3 millió forint közé esik ennek hatása, de ennél szélsőségesebb értékek is előfordulhatnak. Így ha minél nagyobb hitelt akarunk felvenni az OTP Banknál, akkor szabaduljunk meg egyéb hiteleinktől.

-

Hajlítható mobil 200 ezerért, erős gaming készülékek – Így tör előre a nubiát is gyártó ZTE a magyar mobilpiacon

A megfizethető innováció a kulcs a ZTE szerint.

-

Tartósan alacsony árakkal és akciókkal erősít a Lidl

A Lidl termékek vásárlásával nemcsak a magyar fogyasztók járnak jól, hanem a hazai gazdák is.

-

A Lidl nem viccel: a törvényi előírásoknál háromszor szigorúbb követelményeknek kell megfelelniük a friss zöldségeknek és gyümölcsöknek

A gyümölcsön található szermaradványok szintje nem haladhatja meg a hivatalos határérték egyharmadát.

-

Térítésmentes segítség a generációváltásban (x)

-minden magyar KKV számára elérhető a Gazdaságfejlesztési Ügynökség szolgáltatása-

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában