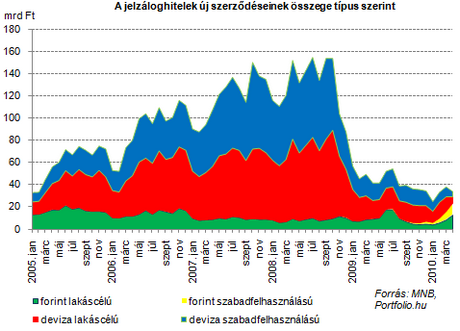

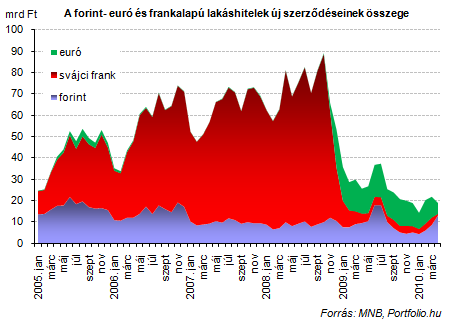

A devizahitelezés egyre látványosabb háttérbe szorulásáról és a forinthitelezés szerény ütemű fellendüléséről tanúskodnak a Magyar Nemzeti Bank (MNB) minap közzétett hitelezési statisztikái. Ezekből kiderül, hogy a forinthitelezés nagyon messze van még a devizahitel-kihelyezés válság előtti szintjétől, és az is sejthető belőlük, hogy a forintkamatok csökkenése mellett a jogszabályi változások is egyre inkább a forinthitelek felé terelik az ügyfeleket. Ha minden így halad, a frankhitelek eltűnését hamarosan ki is jelenthetjük, miközben a bankok hitelportfóliójában hosszú évekig ott kísértenek.

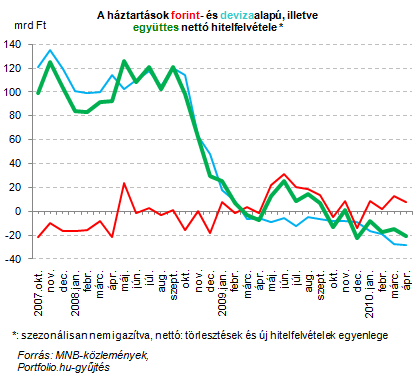

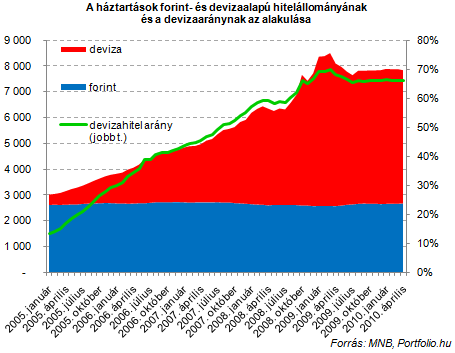

Az MNB (szezonálisan nem igazított) adatai alapján áprilisban ismét nettó devizahitel-törlesztő volt a magyar lakosság. Ez azt jelenti, hogy devizában több hitelt törlesztettek a háztartások, mint amennyit felvettek, s a különbség 28.6 milliárd forint volt előbbi javára. Ez a szám soha nem volt még ekkora, és az euróhitelek további visszaszorulását feltételezve (a svájci frankról nem is beszélve) nem is fog csökkenni. A forinthiteleknél viszont más a helyzet: 8.1 milliárd forint értékben nettó hitelfelvevő volt a lakosság, ami elmarad ugyan az előző havi 13 milliárd forintos értéktől, az új hitelfelvételek már a forinthitelek népszerűség-növekedését mutatják.

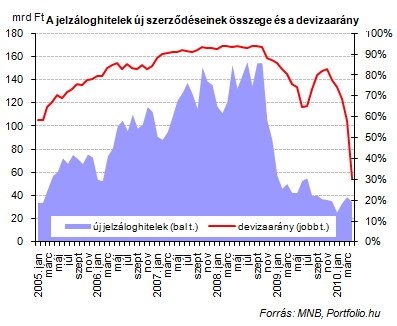

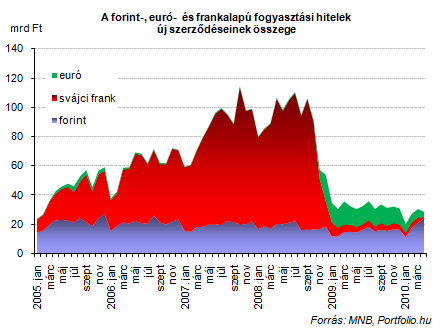

Bár a Portfolio.hu-nak az elmúlt hetekben és hónapokban nyilatkozó bankvezérek arról számoltak be, hogy intézményük továbbra is nyújt devizahitelt, a forint nagy iramban tör előre az új hiteleken belül. A forinthitelek arányának növekedése áprilisban különösen is látványos volt: az előző havi 42.2%-ról 69.4%-ra nőtt. A lakáshiteleken belül áprilisban 68.4% volt ez az arány. A folyamat nem véletlen: bár az MNB legutóbbi kamatdöntése megakasztott egy trendet, az alapkamat mára elviselhető szintre csökkent a hitelkamatok megállapításában fontos szereppel bíró banki forrásköltségekkel együtt. A forintnak több szempontból is kedvez a széljárás: a hitel/fedezet arányról szóló márciusi jogszabály után június 11-én ismét a forinthitelnek kedvező szabályozás lép életbe.

Ami pedig az abszolút számokat illeti: 13 milliárd forintnyi új lakáshitelt és 11 milliárd forintnyi szabad felhasználású jelzáloghitelt helyeztek ki a bankok áprilisban hazai fizetőeszközben. A 13 milliárd nem kiugró adat: tavaly a lakástámogatási rendszer megszűnése előtt már volt példa nagyobb összegű kihelyezésre is, sőt, a válság előtti időkben sem lett volna szokatlan. Fontos kiemelni: akkor volt hasonló ez az összeg, amikor négyszer-ötször ennyi devizahitelt vettek fel a magyar háztartások, és sokaknak eszükbe sem jutott, hogy forintban vegyenek fel hitelt. A szabad felhasználású jelzáloghitelek esetében már más a kép: a korábban mostohagyereknek számító forint mára egyértelmű favorittá vált, így ennek köszönhető, hogy összességében a forinthitel csaknem ötéves csúcsot döntött.

A forint azonban még így sem tudta átvenni a devizahitelek korábbi szerepét. A lakáshitelek területén érdemi lakáspolitika vagy forinthitel-támogatási program híján nem is fogja, összességében pedig a bankok alacsony kockázatvállalási hajlandósága is a lanyha hitelezést valószínűsíti erre az évre. A pénzügyi szektor szereplői továbbra is inkább a hitelportfóliójuk kitisztítására koncentrálnak. Mivel az új kormány hitelezést serkentő elképzeléseiről jelenleg vajmi keveset tudni, egyelőre csak az alacsony árakra hajtó lakásvásárlókban, a jó időben és az ügyfelek optimistább hozzáállásában lehet bízni.

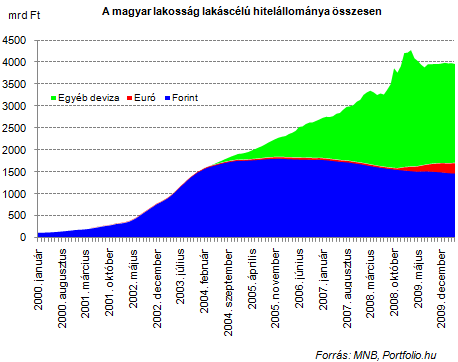

Az alábbi ábrán jól látható, egy évtized alatt milyen fontos szerepre tett szert a hitelezés a lakáspiaci finanszírozásban. A devizahitelezés 2004-2005-ben nyert "polgárjogot" és lett pár év múlva a lakásfinanszírozás első számú formája. Akármilyen szándékkal is lép fel az új kormány e hatalmas, április végén 2255 milliárd forintos állomány árfolyamkockázatainak mérséklése érdekében, egyértelmű, hogy egy ekkora állomány mégoly tervszerű forintra váltását sem viselné el a pénzügyi rendszer. Mivel óriási volumenről van szó, a forinthitelek térnyerése sem oldja meg az árfolyamkockázatból fakadó problémát, hiszen mint fent is láttuk, az új forinthitelek mennyisége messze elmarad a múltban kihelyezett devizahitelek havonta kihelyezett volumenétől.

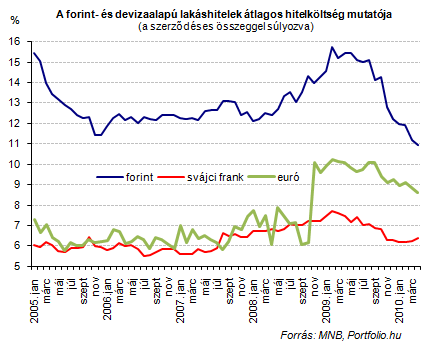

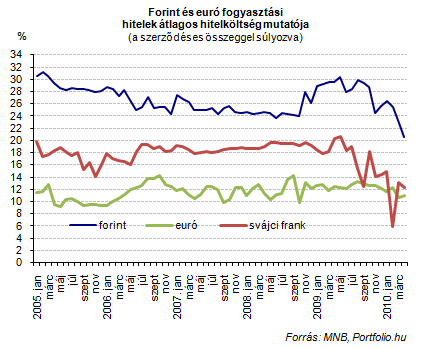

Bár egyes bankoknál az új forinthitelek THM-je már az euróhiteleké alá is "benéz", összességében még mindig közel két százalékkal alacsonyabb az utóbbiak átlagos hitelköltség mutatója, nem is beszélve a frankhitelekéről, melyekkel szemben csaknem öt százalékos a forinthitelek hátránya. E számok a hitelek teljes állományára vonatkoznak, a jelenlegi banki ajánlatokban ettől merőben eltérő kondíciókkal is találkozhatunk. Frankhiteles ajánlattal ráadásul ma már szinte sehol, ezek felvételét ráadásul gyakorlatilag ellehetetlenítette a 45%-os hitel/fedezetérték maximum, szemben az euróhitel 60, és a forinthitel 75%-os korlátjával.

JÓL JÖNNE 10 MILLIÓ FORINT?

Amennyiben 10 000 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 210 218 forintos törlesztővel a CIB Bank nyújtja (THM 9,97%), de nem sokkal marad el ettől az UniCredit Bank (THM 10,22%-ot) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

Míg a lakáshitelekben mind a forint-, mind az euróhitelek hitelköltség-mutatója csökkent, a fogyasztási hitelekben csak a forinthiteleknél figyelhettük ezt meg áprilisban. A forinthitelek hitelköltség-mutatója 20% körül jár, míg a devizahiteleké 11-12% közelében.

Fogyasztási hitelt azonban alig kínálnak a bankok devizában, így eleve kis volumenben voltak képesek ilyet felvenni az ügyfelek: euróban 3.9, svájci frankban pedig 1.2 milliárd forint összegben, szemben a forint 23.7 milliárdjával.

Annak fényében, amit az óriási devizahitel-állomány lassú leépüléséről a fentiekben leírtunk, nem meglepő, hogy a lakosság hiteállománya az elmúlt egy évben gyakorlatilag stagnált, értéke áprilisban 7846 milliárd forint volt. Ebből 3964.6 milliárd forint volt lakáshitel, és 66%-a volt devizahitel.

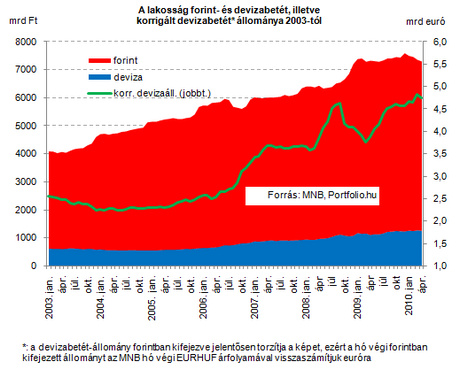

A betétállomány szempontjából másfajta folyamat zajlik: itt a devizaarány mindössze 17%-os, egyébként pedig a forintbetétek lassú csökkenésének lehetünk tanúi. Míg a válság pénzpiaci szempontból is kritikus időszakaiban - egyéb befektetéseiktől nem ritkán negatív hozammal megszabadulva - elsősorban betétben keresett menedéket a magyar lakosság, a piaci feszültségek oldódásával kockázatosabb eszközök, befektetési jegyek és részvények felé fordultak a háztartások.

-

Gyors, egyszerű, átlátható: digitális persely a Gránit Banktól (x)

Forintban és devizában is félre lehet tenni a vágyott célokra

-

A Gránit Bank ügyfelek közel 45 százaléka költségmentesen bankolt 2025-ben (x)

Jelentős részük pénzt is keresett bankszámlájával

-

A 2=3 akcióval a legkisebb turisztikai szereplők hitelfelvételi kedvét élénkíti a kormány (x)

2,5% kamat, állami támogatás, valódi segítség – új szintre lépett a turisztikai finanszírozás

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában