A Bolgár Értéktőzsde jelentős árfolyamemelkedéssel reagált az euró január elsejei bevezetésére.

A jegybank legfrissebb felmérése szerint hiába erős a bankok hitelezési képessége, illetve likviditása, továbbra sem szívesen vállalnak kockázatot, aminek főként a vállalatok látják kárát, a még mindig meglehetősen szűkös hitelkínálat miatt. A hitelezés visszaesésében persze az is közrejátszik, hogy mi magunk sem igényeljük igazán a bankok pénzét.

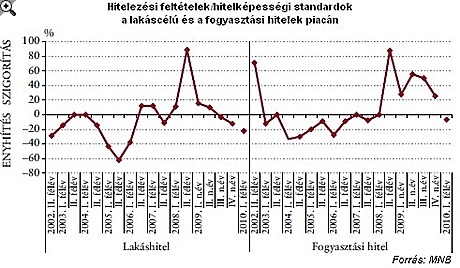

A Magyar Nemzeti Bank (MNB) 2003 óta rendszeresen készít hitelezési felmérést a hazai bankok körében, melyben egyrészt az előző negyedévre visszatekintő, másrészt a következő félévre prognosztizált hitelezési gyakorlatot elemzi. A legfrissebb, 2009 negyedik negyedévre vonatkozó, januárban végzett felmérése is a háztartási és vállalati szektor hitelezését, és az önkormányzatok bankok általi finanszírozását vizsgálta. A lakossági szegmensre vonatkozó részben ez alkalommal arra is választ kerestek, hogy a lakáscélú, illetve a fogyasztási hitelállomány átstrukturálási folyamata hogyan zajlik, és mi várható a jövőben.

A felmérés eredményei alapján nyugodtan mondhatjuk, hogy a bankok kissé fukarul bánnak pénzükkel, ugyanis hiába erős a hitelezési képességük, valamint megfelelő a likviditási és tőkehelyzetük, kockázatvállalási hajlandóságuk még mindig alacsony, ami bizony nem túl kecsegetető az ügyfelekre nézve.

Éles a verseny a jó ügyfelekért!

A lakás célú hitelek esetében a bankok döntő többsége, piaci részesedésének növelése és a kellően fizetőképes ügyfelek megszerzése érdekében enyhítette árjellegű tényezőit. Ez elsősorban a kamatfelárak, illetve a válság kitörése óta először a felszámolt díjak csökkentésében jelentkezett, ami várhatóan az idei első félévben is folytatódni fog.

Más a helyzet a fogyasztási hitelekkel, ahol összességében tovább szigorítottak a bankok a feltételeken, még ha a korábbinál kevesebb bank számolt is be ilyenről.

Milyen hitelt keresünk?

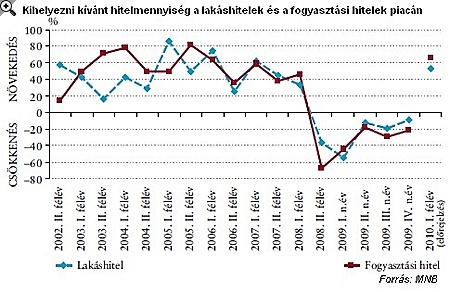

2009 első három negyedévében a bankok még szinte egyöntetűen erőteljes keresletcsökkenést jeleztek a fogyasztási hitelek esetében, míg a lakáscélú hiteleknél a forint alapúak iránti kereslet némileg már emelkedett, a devizahitelek kereslete pedig stagnált.

Az utolsó negyedévben bankok már nem érzékelték a háztartási hitelek iránti kereslet csökkenését, sőt, a forintalapú hitelek esetében az igények növekedésére számítanak idén, főként a megjelenő új termékek, az aktívabb piaci jelenlétük, valamint az általános kamatszint csökkenése miatt.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,22 százalékos THM-el, havi 143 171 Ft forintos törlesztővel fel lehet venni a K&H Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az UniCredit Banknál 6,42%, a Magnet Banknál 6,76%, az Erste Banknál 6,78%, a CIB Banknál 6,79%, míg a Raiffeisen Banknál pedig 7%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Mi van a problémás hitelekkel?

A mostani felmérés során arra is kitértek, hogy a leromlott portfoliójú háztartási hitelekkel mit tesznek a bankok. A válaszok alapján a bankok állományuk közel 2-5 százalékát strukturálták át annak érdekében, hogy az ügyfelek fizetési képessége stabilizálódjon. Ezt elsősorban a futamidő meghosszabbításával, és a törlesztő terhek átmeneti (jellemzően 6-12 hónapos), jelentős enyhítésével igyekeztek elérni. Ezen ügyleteknél az előző év végéig 80-90 százalékos arányban sikerült az újbóli fizetési késedelembe esést elkerülni.

Ami a kilátásokat illeti, a bankok jelentős része bizakodónak tűnik, és a hitelezési hajlandóságuk növelését tervezik, legalábbis a jelzáloggal fedezett hitelek esetében. Sajnos azonban a hitelkínálat bővítése nem jelenti azt, hogy az elmúlt negyedévek nem ár jellegű szigorításait (pl. fedezeti követelmények, hitelminősítés) eltörölnék a bankok.

Ez a tendencia egyébként nem mond ellent a nemzetközi tapasztalatoknak sem: az eurozóna bankszektorában, valamint az USA-ban a fogyasztási és a lakáscélú hiteleknél is csökken ugyanis a szigorító bankok aránya, még ha utóbbi szegmensben kisebb mértékben is a hazánkban tapasztalhatónál.

A vállalatokkal a legszűkmarkúbbak a bankok!

A vállalati hitelpiacon szinte semmiféle enyhülést nem lehetett tapasztalni a korábbi felmérés óta, sőt, az üzleti célú ingatlanhitelezés terén még tovább csökkent a kihelyezni kívánt hitelmennyiség.

Bár az előző jelentés óta jóval kevesebben, de még így is majdnem minden harmadik bank szigorított a vállalati hitelezési feltételein, ami elsősorban iparág-specifikus problémákra vezethető vissza.

Ami a keresleti oldalt illeti, 2009-ben szép fokozatosan megcsappant a rövid lejáratú, forgóeszköz-finanszírozási hitelek iránti, korábban tapasztalt kereslet-növekedés, míg a beruházási hitelek esetében tovább csökkent az igény.

-

Jön a Planet Expo 2026 (x)

Világhírű előadóval és magyar fejlesztésű energetikai innováció bejelentésével indul a Planet Budapest üzleti programja.

Agrárium 2026

Green Transition & ESG 2026

Retail Day 2026

Digital Compliance 2026