A vendéglátóhelyek üzemeltetői 5 millió forint kedvezményes hitel mellé további 5 millió forint vissza nem térítendő támogatást is igényelhetnek.

Több problémája is van a magyar KKV szektornak, de a versenyképességük egyik legnagyobb meghatározója mégis a finanszírozás. A bankok nem siettek eddig a segítségükre olcsó hitelekkel, ami a jegybanki hitelprogramnak köszönhetően most megváltozik. Olyan Kis- és Középvállakozások is pénzhez juthatnak most, akik a magas kamatok miatt elrentettek az eladósodottságtól.

Az üzletmenet folyamatosságának megőrzése az egyik legfontosabb a vállalat jövedelmezőségének megőrzése érdekében. Ez a feladat viszont egyre nehezebb sok vállalkozás számára. Főként a válság ideje alatt, amikor a bankok még inkább visszafogták a mikro-, kis- és középvállalkozások (KKV) hitelezéseit. A kint lévő hitelek ugyanakkor egyre nagyobb terhet jelentettek a vállalkozásoknak. A devizaárfolyamok elszállása miatt nagymértékben nőttek a törlesztőrészletek, ami a hitelezési kockázat emelkedését hozta magával, amire értelemszerűen kamatemeléssel reagáltak a bankok. A jegybanki hitelprogram ezt a folyamatot megfordíthatja és sok vállalkozást juttathat forráshoz.

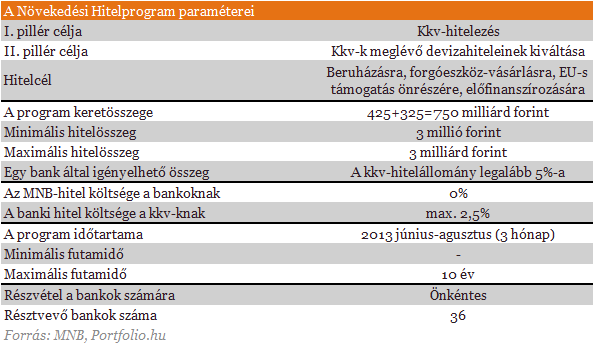

Az MNB április elején hirdette meg növekedési hitelprogramját. A kisvállalati hitelezés fellendítését és az ország pénzügyi sérülékenységének csökkentését célzó program módosított változata szerint összesen 750 milliárd forintnyi kedvezményes hitelhez juthatnak hozzá mikro-, kis- és középvállalkozások. A kereskedelmi bankokon keresztül a meglévő forint- és devizahiteleik kiváltására, uniós projektek önrészének előteremtéséhez, továbbá forgó- és állóeszköz-beruházás finanszírozására lehet olcsó forrást szerezni.

Fontosabb részletek

• A kamatmarzs + garanciadíj teljes összegének maximuma 2,5% lesz a bankoknál, az MNB 0%-on adja a forrást a bankoknak

• Kártyaleosztásos módszerrel határozzák meg az egyes bankok finanszírozási kvótáját, ami a kisebb bankokat preferálja

• A kéthetes kötvény sorsáról még nem hoztak végső döntést, de augusztus elejéig 3600 milliárdra csökkentenék az állományt

• Ösztönöznék a hitelkiváltásokat és az új kihelyezést is a programmal

• Június 1-jén indul a hitelprogram, a hitelek összege 3 millió és 3 milliárd között lehet

Ki igényelheti?

A legkisebb vállalkozásoknak is érdemes megpróbálni az igénylést. A mikrovállalkozásoknak rendszerint a 3,5 -4 százalékos marzzsal adnak hitelt, ez csökkenhet 2,5 százalékra, ha budapesti bankközi kamatláb (bubor) helyett a MNB által adott 0 százalékos hitelt adják tovább a bankok. Az alacsonyabb kamat alacsonyabb kockázatot is jelent, ez a marzsot lefelé szoríthatja. Vagyis jelenleg a bankok bubor + marzson finanszírozzák a vállalkozásokat. A piaci források helyett beszálló MNB-nek köszönhetően viszont több mint 4 százalékkal csökkenhet a kamat, ezzel mérséklődik a finnanszírozás kockázata vagyis a kisebb vállalkozások esetén is csökkenhet a marzs.

JÓL JÖNNE 5 MILLIÓ FORINT?

Amennyiben 5 000 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 106 053 forintos törlesztővel a CIB Bank nyújtja (THM 10,39%), de nem sokkal marad el ettől az MBH Bank (THM 10,61%-ot) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

Hol érdemes próbálkozni?

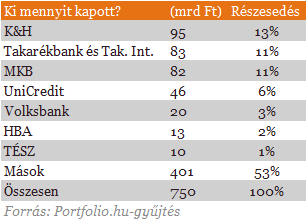

A MNB által nyújtott hitelkeret nagy részét takarékszövetkezetek kapták, ami jó hír lehet a vidéki vállalkozásoknak, akiket jól ismernek a helyi banki kapcsolattartók. A legegyszerűbb tehát egy helyi takarék felkeresése lehet a vállalkozásoknak, ahol a nagybankokkal megegyező feltételekkel juthatnak hozzá a hitelhez, hiszen az lényegében a költségek a törvény által teljesen kötöttek. A kockázatok csökkenésével a nagyobb hitelintézetek is elkezdhetik a kisebb vállalkozások finanszírozását. Érdemes tehát itt is próbálkozni és mivel maga a hitel ennyire azonos lehet minden banknál, érdemes lehet más termékek, mint például a folyószámla vagy a szolgáltatás minősége alapján választani.

-

A fizikai üzletek nem tűnnek el, csak átalakulnak: ők nyerték a Visa Boltok Boltja versenyét

Az online kereskedelem térnyerése nem szorította ki a fizikai boltokat, hanem új pályára állította őket.

-

75 kupon, akár 50% kedvezmény - így spórolhatsz a tavaszi bevásárláson a SPAR-ral (x)

Új akcióval köszönti a tavaszt a SPAR országszerte.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában