A befektetési alapok költségterhelése a befektetők számára igen fontos tartalommal bíró mutató, hiszen képet kaphatunk belőle arról, hogy a lehetséges nyereségünkből milyen mértékben vagyunk kénytelenek "tejelni" az alapot működtető szolgáltatók számára. A PSZÁF napokban közétett adatai alapján jellemzően az ingatlan, garantált és részvényalapok rendelkeznek a legmagasabb költségterheléssel, míg a pénzpiaci és kötvény alapok fajlagosan kevesebb díjjal terhelik az alap vagyonát. Habár a felmérésből kimaradtak a 2006-ban indult alapok, mégis hasznos információkkal szolgál az alapok működéséről. Lássuk tehát, "mennyibe is kerülnek" a befektetési alapjaink.

Az összesített adatok számításakor a hazai, illetve külföldi befektetéseket megvalósító alapokat a PSZÁF adatai alapján tekintjük át. A felmérésben csak azok az alapok szerepelnek, amelyek 2006 elején már működtek, és az év végén is még aktívak voltak (részletes lista a harmadik oldalon).

Ingyen ebéd nincs - tartja a sokszor Milton Friedmannek tulajdonított (egyébként sokkal régebben keletkezett) közgazdasági alapvetés. Nem lehet ez másképpen a befektetések, pláne a befektetési alapok esetében sem, hiszen egy-egy alap működtetésében legalább három-négy szolgáltató működik közre, és az alapkezelőtől kezdve a letétkezelőn keresztül a brókereken át a felügyeleti szervekig mind ellenszolgáltatást vár az alap befektetőinek nyújtott értékes szolgálataiért.

Milyen költségei vannak egy alapnak?

A befektetési alapok költségeit alapvetően két csoportra oszthatjuk: a befektetőket terhelő és az alapot közvetlenül terhelő költségekre. Utóbbiak a forgalmazás során merülnek fel, százalékos vagy fix összegként meghatározott jutalékok formájában, amiket akkor fizetünk, amikor megvásároljuk, illetve értékesítjük befektetési jegyeinket. Ezeket kis odafigyeléssel pontosan feltérképezhetjük, így nem érhet senkit kellemetlen meglepetés. Sokkal kevésbé követhetők nyomon ugyanakkor az alapot terhelő költségek.

Az alapot terhelő díjak között akad egy-két komolyabb tétel is, amiről nem érdemes megfeledkezni, hiszen ezeket az alap a "saját" vagyonából, tehát végeredményben a megtakarításainkon elért hozamainkból fizeti. A Pénzügyi Szervezetek Állami Felügyeletének hála most végre fény derül rá, mekkora költségekről is beszélhetünk a hazai alapkezelők által kezelt befektetési alapok esetében.

A legnagyobbak: alapkezelési és letétkezelési díj

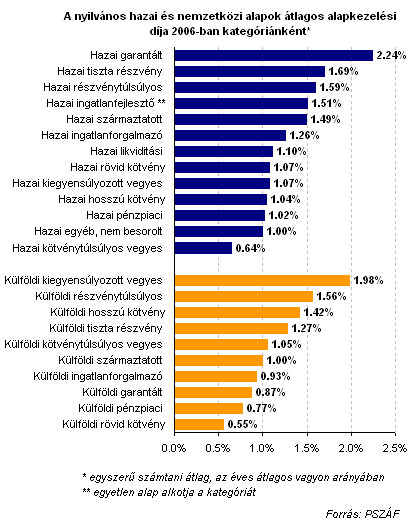

A legfontosabb költségtétel az alapkezelési díj, aminek éves mértékét az alap tájékoztatója tartalmazza százalékos formában (az alap vagyonára vetítve). A PSZÁF legfrissebb adatai szerint a nyilvános alapok között a legmagasabb alapkezelési díj az éves átlagos vagyonra vetítve 4.6 százalék volt 2006-ban, de az átlag csupán 1.17 százalékra rúgott.

A kategóriák szerinti bontásból kitűnik, hogy a hazai fókuszú alapok között a magasabb alapkezelési díjat jellemzően a hazai garantált és részvényalapok számítanak fel, míg a kötvény- és pénzpiaci alapok jellemzően alacsonyabb alapkezelési díjat terhelnek az alap vagyonára.

A garantált alapokkal kapcsolatban érdemes megjegyezni, hogy a futamidő alatt nem egyenletesen oszlanak el a költségek, az alapoknak az indulás évében jellemzően magasabb az alap költségterhelése, míg a későbbi években ez valamelyest csökken. Miután a PSZÁF adatai csak a 2006 elején már működő alapokat tartalmazzák, az összesítésben az alacsonyabb költségterhelésű éveiket "taposó" garantált alapok kaptak helyet.

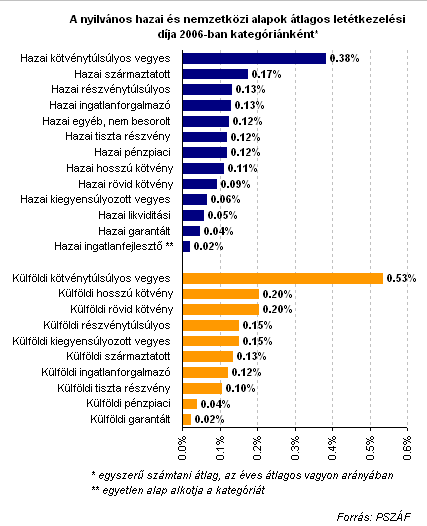

Az alapkezelési díj mellett a második legjelentősebb tétel az alapot terhelő költségek között a letétkezelési díj, amit szintén közvetlenül az alap vagyonából fizetnek az alap letétkezelőjének. A letétkezelési díj átlagosan 0.16 százalék, de a PSZÁF által vizsgált alapok között akad 1.45 százalékos letétkezelési díjat felszámító alap is.

A kategóriánkénti bontásban mind a nemzetközi, mind pedig a hazai fókuszú alapok között a vegyes alapok számolják fel a legmagasabb letétkezelési díjakat, míg a pénzpiaci, likviditási és garantált alapok átlagosan alacsonyabb letétkezelési díjakat fizettek a vagyonukból.

JÓL JÖNNE 3 MILLIÓ FORINT?

Amennyiben 3 000 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 64 021 forintos törlesztővel a CIB Bank nyújtja (THM 10,68%), de nem sokkal marad el ettől az ERSTE Bank (THM 10,83%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

A bemutatott két fő költség mellett több más költség, illetve díj is terheli az alap vagyonát, amelyek ugyanakkor közel sem képviselnek akkora részarányt, mint az alapkezelési, illetve letétkezelési díjak. Látható ugyanakkor, hogy a különböző díjak tekintetében elég sokszínű az alapok piaca, mind a kategóriák között, mind pedig azokon belül, így érdemes valamilyen módon a teljes költségterhelést is összevetni, hiszen ez fogja megadni, mennyivel is csökkentik az alap által elért hozamokat a működéshez kapcsolódó költségek.

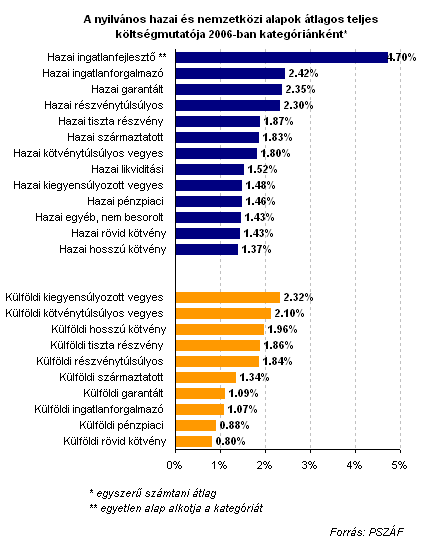

A PSZÁF éppen erre a célra számítja az alapok teljes költség hányadosát, ami nem más, mint az alapot terhelő összes költség nagysága az éves átlagos vagyon arányában (a költségekbe nem számítva az értékpapírok kereskedési költségeit, jutalékait, illetve az ingatlanok értékcsökkenését). A ráta tehát azt mutatja, hogy az alap a vagyonának átlagosan mekkora részét vonja el az alapkezelő a működéssel kapcsolatos kiadások fedezésére. Nyilvánvalóan minél magasabb ez a mutató, az alap hozamainak annál nagyobb részét emésztik fel ezek a költségek.

A kategóriák szerinti összesítésből kiderül, hogy a hazai alapok között főként az ingatlanalapok, részvényalapok és a garantált alapok rendelkeznek magasabb költségterheléssel, míg a pénzpiaci és kötvényalapok jellemzően az alacsonyabb költségterhelésű alapok közé tartoznak.

A nemzetközi fókuszú alapok között a vegyes és részvényalapok, illetve a hosszú kötvényalapok költségterhelése számít magasabbnak a 2006-os adatok alapján, míg apénzpiaci és rövid kötvényalapok voltak a leghatékonyabbak ebből a szempontból tavaly.

A teljes költség nem az összes költség!

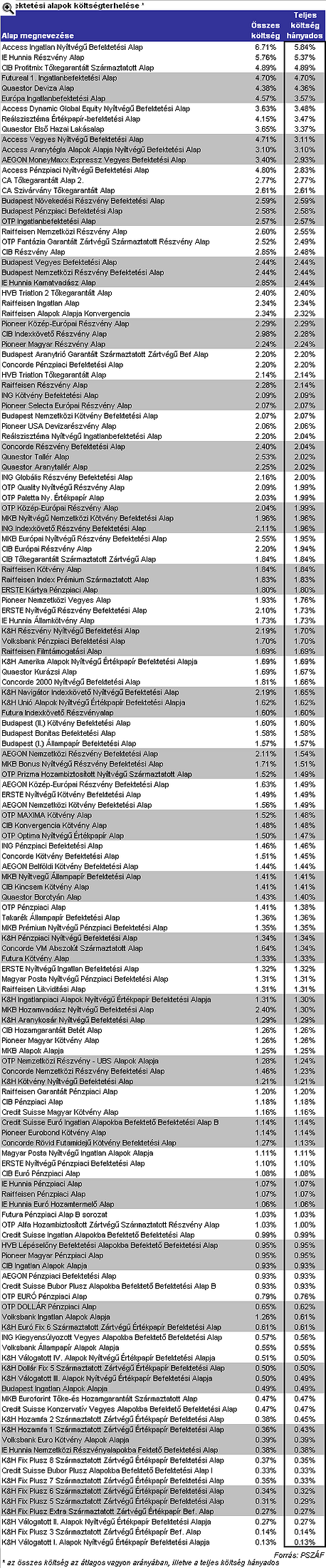

A teljes költség hányados a számítási metódusa folytán (ez egyébként egy bizottsági ajánlás nyomán alakult ki) nem veszi figyelembe az alap vagyonát terhelő összes költséget, miután a számításból kimaradnak az értékpapírok kereskedelmével kapcsolatos ráfordítások (illetve ingatlanalapoknál az ingatlanok értékcsökkenése).

A legtöbb alapnál ez nem vezet komolyabb félreértésekhez, hiszen az összes költséget figyelembe véve sem változna jelentősen a költségmutató értéke. Az alapok nagyjából egynegyedénél ugyanakkor érzékelhető (10 bázispontnál nagyobb) különbséget eredményez, ha ezeket a költségeket is beleszámítanák a mutatóba, így a következő táblázatba mindkét módon számított költségterhelést feltüntettük.

|

Rengeteg magyar fektette ide a pénzét: most látszik csak igazán, mekkora bukta lehet belőle 2026-ban

Az egyik magyarázat szerint a kriptokultúra nem volt hajlandó felnőni, és ez távol tartja a potenciális befektetőket.

-

Karácsonyi bevásárlás: miért éri meg a Lidl mellett dönteni az ünnepek előtt?

Az ünnepi készülődés mindenkitől sok energiát és alapos tervezést igényel, ezért a Lidl célja, hogy az idei karácsonyi bevásárlást a vásárlók egyszerűen és egy helyen intézhessék.

-

Közeledik a síszezon, féláron is elérhető a Gránit Bank Platinum kártya: 50 milliós, síelésre is érvényes utasbiztosítás jár hozzá

Európa sípályáin nagyjából minden tizedik síelő szenved kisebb-nagyobb balesetet egy-egy szezonban.

-

Ez a cég ott lát lehetőséget, ahonnan más menekül: bevásárolták magukat egy borsodi zsákfalu baromfifeldolgozójába

A Pi-Pi Kft. a Demján Sándor Tőkeprogram segítségével korszerűsíti az üzemet.

-

Elektromos 4x4 városban, országúton, terepen: hol jön ki az előnye?

Mit is nyújt a négykerék-hajtás a mindennapokban az autósok számára?

-

Változó karácsonyi kosár: spórolnak a magyarok, de a menüre nem sajnálják

Egy kutatás szerint továbbra is kiemelt fontosságú az ünnep, de sokan szűkebb kerettel gazdálkodnak, visszafogják az ajándékköltést, és a megfizethető meglepetések felé fordulnak.

-

Évente tízmilliárdokat lopnak el a csalók hazai bankszámlákról – Kiderült, ki a legkönnyebb célpont

Becslések szerint 2,6 millió magyar változtatott online vásárlási szokásain, miután átverték vagy csalás célpontja lett, 40%-uk emiatt kevesebbet vásárol a neten.

-

Gesztenye-feldolgozó, pizzéria, repülőgyár, fémipari vállalat - négy cég, négy iparág és azonos kihívások (x)

Az E.ON sikeres hazai kkv-kal közös együttműködésben mutatja be, hogyan tud segíteni egy energiaszolgáltató a cégek versenyképességében.