A JP Morgan elemzői szerint az amerikai részvénypiac egyáltalán nincs felkészülve egy eszkalálódó háború, valamint a hordónkénti 100 dollárt átlépő olajár okozta sokkra.

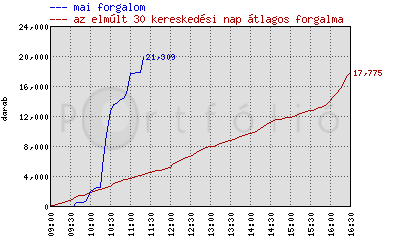

Újabb lélektani határt lépett át az Egis. A harmadik legnagyobb magyar gyógyszergyár a kedvező gyorsjelentést követően immár több mint 1,500 Ft-ot (17%-ot erősödött a részvény). A befektetői lelkesedés mögött egyértelműen az áll, hogy a társaság gazdálkodása forduló ponthoz érkezett, s hosszú idő után a profit előrejelzések ismét növekvő trendre állhatnak. Van-e azonban még tartalék 11,000 Ft felett? Érdemes-e még beszállni a részvénybe?

Előzmény:

A negyedéves teljesítményben elsősorban nem a 40% feletti adózott eredménynövekedés volt az impresszív, hiszen mindez egy extrém körülmények miatt nyomott bázis miatt valósult meg. A gyorsjelentés pozitív vonása elsősorban a kifejezetten jó értékesítésben nyilvánult meg, mely mögött a termékszerkezet kedvező elmozdulása húzódott meg. A fedezeti és üzemi eredményszint előzőek hatására hosszú várakozás után bővült, annak ellenére, hogy 600 m Ft egyszeri befizetés terhelte meg a negyedévet a gyógyszerkasszába.

Az elmúlt negyedév számos olyan tényezőt mutatott, mely a pozitív elmozdulások trendszerűségére utalt.

Árazás:

Az Egis jelenleg 11.7-es P/E-n forog (2004-es EPS-sel). A jelenleg zajló EPS konszenzus frissítésünk után, a megemelt előrejelzések hatására ezen érték várhatóan enyhén 11 alá esik. A Richter esetében ugyanezen érték 12.9 jelenleg, s várhatóan szignifikánsan nem változik az új EPS konszenzussal sem. Az Egis tehát 15%-os diszkonttal forog a Richterhez viszonyítva.

Ezen diszkont teljesen indokolható likviditás, s a független pozíció, magasabb margin és ROE oldaláról.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,89 százalékos THM-el, havi 150 768 Ft forintos törlesztővel fel lehet venni az ERSTE Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a CIB Banknál 6,9%, a Magnet Banknál 7,03%, a Raiffeisen Banknál 7,22%, míg az UniCredit Banknál pedig 7,29% . Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Úgy véljük, hogy a jelenlegi különbség reális, s nem fog változni. Tehát a két gyógyszergyári papír ezen árszintekről feltehetően párhuzamos mozgást mutathat. Mindez az árazás oldaláról indokolt lenne. Ugyanakkor tekintettel arra, hogy az Egis esetében a pozitív fordulat most következett be, várhatóan a részvény nem a reális árszintre fog beállni, s a Richterrel szembeni diszkont az indokolható érték alá csökken. 11,000 Ft-nál természetszerűen profit realizálás és esetleges short pozíciók jelentek meg. Ez feltehetően átmeneti, s az előzőekben említettnek megfelelően az árazási diszkont mértéke átmenetileg (akár hónapokra) az indokolható szint alá csökken. Minden ezen túlmutató okfejtés már a jóslás határát súrolja.

További információk a megújult infopanelünkben

Fizikai melósként sem álom a 600-900 ezres nettó Magyarországon: ezek a csúcsbért fizető munkahelyek

2025 harmadik negyedévében a fizikai foglalkozásban dolgozók nettó átlagkeresete országosan 332 376 forint volt.

-

A fizikai üzletek nem tűnnek el, csak átalakulnak: ők nyerték a Visa Boltok Boltja versenyét

Az online kereskedelem térnyerése nem szorította ki a fizikai boltokat, hanem új pályára állította őket.

-

Hajlítható mobil 200 ezerért, erős gaming készülékek – Így tör előre a nubiát is gyártó ZTE a magyar mobilpiacon

A megfizethető innováció a kulcs a ZTE szerint.

-

75 kupon, akár 50% kedvezmény - így spórolhatsz a tavaszi bevásárláson a SPAR-ral (x)

Új akcióval köszönti a tavaszt a SPAR országszerte.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában