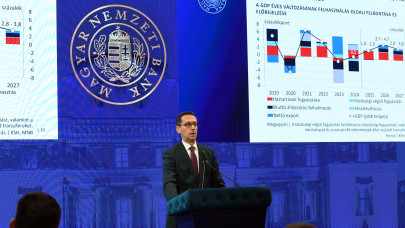

Legutóbb 2024 szeptemberében változott a jegybanki alapkamat, akkor 25 bázispontos csökkentésről határoztak a tanácstagok.

A várható hazai kamatemelkedéstől hangos a sajtó az utóbbi hetekben. A 0,9 százalékos jegybanki alapkamat történelmi mélyponton van, és az MNB monetáris politikája miatt a hitelkamatok is mélyponton állnak. De ez várhatóan már nem tartható fenn sokáig. Nagy Márton, a Magyar Nemzeti Bank alelnöke már ki is jelentette, hogy hamarosan szigorítás várható. De milyen hatása lesz ennek a lakosságra nézve? Növekvő hitelkamatok, a bankbetétek emelkedő kamatai, árcsökkenés, erősebb forint - mi igaz mindezekből? Mutatjuk a legfontosabbakat.

Az MNB már 2010-ben elkezdte az alapkamat vágását, amely 2016-ban állt be a mai, 0,9 százalékos szintre. Hogy ez mennyire alacsony, azt jól mutatja, hogy a szint mozgásánál nem csak pár tizedes elmozdulások a jellemzőek, 2011-ben például még 7 százalékon állt a mutató. Az akkori csökkentésnek reálgazdasági okai is voltak: az MNB így kívánta élénkíteni a gazdaságot, felpörgetni a növekedést, és - nem utolsó sorban - leértékelni a forintot az ország exporttevékenységének támogatása céljából.

Az alapkamat csökkentésének Magyarországon nagy hatásai voltak: elindult a hitelezés, gyengült a forint - emiatt (is) pedig a külkereskedelmi mérlegünk történelmi rekordot döntött, miközben az árak nem szálltak el. Mindez persze nem magyarázható kizárólag a jegybanki lazítással, de kétségkívül ez is visszaköszönt a reálgazdasági mutatók ilyetén változásaiban.

Mi is ez az alapkamat?

Az alapkamat az a kamat, amelyet a bankok kapnak a betéteikért a jegybanktól. Innen már logikusan következik, hogy ha nő ez a kamat, akkor a banknak drágább lesz a hitele, azaz a megszerzett pénzt drágábban is hitelezi ki, cserébe magasabb kamatokat fizethet a betétekért. Az alapkamat azonban nem csak itt, de közvetve számtalan egyéb területen is kifejti a hatását.

Érdemes megjegyezni, hogy az MNB az elmúlt években igyekezett erodálni az alapkamat szerepét, és felélesztette a BUBOR-piacot. Ez még alacsonyabb, mint az alapkamat. A Budapesti Bankközi Forint Hitelkamatlábhoz kötik számos hiteltermék kamatát, ezért is fontos az MNB-nek, hogy alacsony szintre sikerült csökkenteni.

A várható jegybanki szigorításnak leginkább az infláció emelkedése ágyaz meg. Minél alacsonyabb ugyanis az alapkamat, a lakosság annál szívesebben vesz fel hiteleket - hiszen emiatt a banki kamatok is alacsonyabbak. Mivel a gazdaságban levő pénzmennyiség több mint 90 százalékát a bankok hozzák létre a hitelezés során, ez azt jelenti, hogy a pénzmennyiség is nő a gazdaságban - ez pedig elkerülhetetlen áremelkedést okoz. Mindez nem is zavarja az MNB-t, addig, amíg ez az áremelkedés 3 százalékon belül van. Ha ezt átlépi a maginfláció, akkor bizony jöhet a szigorítás, és az MNB elkezdheti a pénzmennyiség csökkentését - az alapkamat emelése által vagy más eszközök segítségével. Magyarországon először az várható, hogy a történelmi mélyponton lévő BUBOR-t elkezdik közelíteni az alapkamathoz, ezt követően pedig kamatemelések is lesznek.

Ha ez igaz, akkor végre kapok kamatot a betétemre?

A jelenlegi alacsony, 1 százalék alatti vagy akörüli banki kamatok nagyon alacsonyak, sokan emiatt állampapírba fektették a pénzüket. Összességében azonban csökken a lakosság megtakarítása - ez a trend már látható is. Mindezt némileg ellensúlyozza, hogy bizonyos állampapírok hozama 3-4 százalék körül is lehet, 3 százalékos infláció mellett ez 1 százalék körüli reálhozam (szemben a banki betétek negatív reálhozamával). Ez kimondott gazdaságpolitikai célkitűzése is volt a döntéshozónak. Ha nő az alapkamat, az bizony eredményezheti azt is, hogy nőni fognak a bankbetétek kamatai, emiatt pedig nő a megtakarítása kedv.

Mindez azt eredményezi, hogy nem fog olyan mértékben ömleni a pénz a gazdaságba, mint eddig - azaz a fogyasztás kisebb mértékben fogja pörgetni a gazdasági növekedést. Recessziótól viszont semmiképp nem kell tartani, a jegybank sem fog olyan mértékű kamatemelést eszközölni, hogy az érdemben visszafogja a növekedést. Lakossági szempontból ez persze szerencsés is lehet - aligha fogjuk elfogyasztani a jelenbeli (vagy jövőbeli) jövedelmünket, hanem magasabb kamatszint mellett szívesebben fektetünk majd be a jövőbe. Magas alapkamat mellett pedig jellemzően kisebb a valószínűsége a gazdaság túlhevülésének, és bizonyos lufik továbbfújásának is (pl. ingatlanpiac).

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

De akkor a hitelem is drágább lesz?!

Ez viszont rövid távon nem feltétlenül igaz. Kétségkívüli tény, hogy az alapkamat emelkedése hosszú távon a hitelek kamataira is hatással lesz, kis mértékű kamatemelés viszont nem gyűrűzik be azonnal a kereskedelmi bankok hiteleibe. Főleg azért, mert a változó (3,6,12 hónapra fixált kamatú) kamatozású lakáshitelek referenciahozama a BUBOR (Budapesti Bankközi Kamatláb), a fix hiteleké pedig a BIRS (Budapesti Bankközi Kamatswap) és ÁKK mértékétől függ. Elemzői konszenzus azonban, hogy bár az alapkamat-emelés még várhat akár 2020-ig, a fenti referenciahozamok minden bizonnyal emelkedni fognak 2019-ben. Éppen azért, mert az MNB a kamatemelés előtt olyan lépéseket tesz (pl. csökkenti a likviditást, változtat a kamatfolyosón), amelyek ezekre a referenciahozamokra lesznek hatással.

Magyarul a változó kamatozású lakáshitelek kamatai várhatóan emelkedni fognak a jövőben, a kérdés az, hogy milyen gyorsan. Mindezt könnyen kivédhetjük, ha fixáljuk - akár teljes futamidőre - a hitelünket. Jól járhat az, aki most vezs fel hitelt, és fixálja azt a teljes futamidőre, hiszen így történelmi összehasonlításban is alacsony kamattal juthatott hitelhez. Ezeket a hitelfelvevőket az alapkamat-emelés egyáltalán nem érinti majd.

És akkor minden olcsóbb lesz?

A Magyar Nemzeti Bank inflációs célja 3 százalékos, leginkább ez készteti az MNB-t is arra, hogy a jövőben megemelje a kamatot. Így érthető módon ezt a 3 százalékot fenn kívánja tartani, tehát a maginfláció hosszabb távon is e szint körül alakulhat. Tehát olcsóbbak nem lesznek a termékek és a szolgáltatások, de 3% körül stabilizálódhat az éves infláció.

A forint ugyanakkor erősödhet - ez már Nagy Márton bejelentése után is látható volt. Ennek nyilvánvaló hatása lesz az exportra, illetve azok is megérezhetik majd, akik külföldre utaznak- esetükben a forint többet ér majd, mint előtte.

Mi is lesz tehát akkor ennek az egésznek a vége?

Az elemzők arra számítanak, hogy a közeljövőben nem várható kamatemelés, a BUBOR fixingek azonban már a közeljövőben is emelkedhetnek, ez pedig a változó kamatozású hitelek kamatait rövid távon is megdobhatja. Ezen kívül a kamatváltozásnak - ha lesz egyáltalán idén - leginkább makrogazdasági hatásai lesznek.

-

Új AI központú kihívók a csúcsmobilok között: megérkeztek a HONOR legnagyobb újdonságai

A kínai gyártó vadiúj modelljeivel a Samsung és az Apple babérjaira tör. Egy biztos: nem a tudáson fog múlni.

-

Jön a Planet Expo 2026 (x)

Világhírű előadóval és magyar fejlesztésű energetikai innováció bejelentésével indul a Planet Budapest üzleti programja.

Agrárium 2026

Green Transition & ESG 2026

Retail Day 2026

Digital Compliance 2026