Piaci értesülések szerint a Mol jóval magasabb árat fizethet a NIS-ért, mint amit korábban a szerb elnök említett.

Az elmúlt évek során egyre nagyobb üzletággá nőtte ki magát a lakáskiadás Magyarországon. Különösen Budapest belvárosa vált a befektetők kedvelt célterületévé, ami a lakáspiac számokat is átalakította. Az utóbbi időben viszont az ingatlanpiaci szakértők elmondásai alapján is mintha megtört volna a lendület és ez nem csak a koronavírus-járványnak volt köszönhető. Éppen ezért arra voltunk kíváncsiak, hogy mennyire érheti meg ma lakásba fektetni a pénzünket Magyarországon, milyen érvek szólnak mellette és ellene a piaci folyamatok tekintetében.

Az alacsony kamatkörnyezet, az alacsony lakásárak és jövőbe vetett bizalom miatti felértékelődés lehetősége tömegével fordította a lakáspiac felé a befektetőket 2014-ben, megtörve ezzel az azt megelőző 5-6 éves negatív periódust. Erre erősített rá a turizmus erősödése és az olyan új alternatívák elterjedése, mint az Airbnb - írja a Portfolio.

Az azóta eltelt 6 évben azonban sok minden megváltozott, a hozamok alacsonyabbak lettek, a mögöttünk álló áremelkedés és az előttünk álló bizonytalan gazdasági időszak miatt már korántsem egyértelmű a további felértékelődés, így jogos a kérdés, hogy megéri-e ma befektetési céllal lakást vásárolni.

Nézzük a hozamokat!

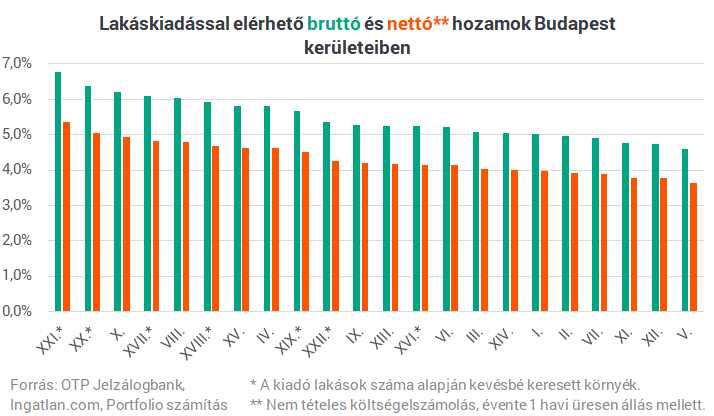

A budapesti hozamok - ami alatt a hosszútávú kiadással elérhető hozamokat értjük - kiszámításához a kerületenkénti bérleti díjakat és átlagárakat vettük alapul. Mivel a budapesti átlagárak a tavalyi év közepe óta nem változtak érdemben, a NAV adatokon alapuló OTP Lakóingatlan Értéktérkép legújabb, 2019-es átlagárait hasonlítottuk össze a kerületek jelenlegi (50-70 négyzetméter közötti) kiadó lakásainak medián bérleti díjaival. Vannak természetesen olyan kerületek, ahol kevés a kiadó lakás, ezeket a számításunkban külön jelöltük.

Az árak és bérleti díjak alapján - azt feltételezve, hogy a tavaly értékesített és idén kiadásra kínált lakások állapota között nincs jelentős különbség - meghatározható a bruttó hozam. A valóságot azonban a nettó hozamok jelentik, amihez további tényezőket is figyelembe kell venni.

Sokan még ma sem élnek vele, de a bérbeadásból származó jövedelem adóköteles. 2018. január 1-jétől változott a hosszútávú lakáskiadásra vonatkozó adó mértéke, azóta EHO-t nem, csak SZJA-t kell fizetni az ilyen jellegű bevételeink után, amit kétféleképpen lehet kiszámolni:

- Nem tételes költségelszámolás

Ezt a módszert alkalmazva a bérbeadásból származó bevételeink 10 százaléka (számlák bemutatása nélkül is) elszámolható a lakással kapcsolatos kiadásokra, így az adóalap a bevételeink 90 százalékára csökken, azután kell a 15 százalékot megfizetni. Adminisztráció szempontjából ez az egyszerűbb módszer.

JÓL JÖNNE 10 MILLIÓ FORINT?

Amennyiben 10 000 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 210 218 forintos törlesztővel a CIB Bank nyújtja (THM 9,97%), de nem sokkal marad el ettől az UniCredit Bank (THM 10,22%-ot) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

- Tételes költségelszámolás

Ezt a módszert választva a bérbeadó nemcsak 10 százalékkal csökkentheti a bevételeire vonatkozó adóalapot, hanem a lakás fenntartásával kapcsolatos tényleges költségeket is érvényesítheti, ami lehet számlával igazolt karbantartási és felújítási költség, rezsiköltség, vagy amortizáció. A pontos részleteknek azonban minden esetben érdemes utánanézni.

A mostani számításunkban a "nem tételes költségelszámolás" módszerét választottuk, emellett azzal számoltunk, hogy hosszú távon átlagosan évente 1 hónapot áll üresen a lakás. Természetesen a lakáshoz kapcsolódó nagyobb értékű felújításokat is figyelembe kell venni, de ennek bizonytalansága miatt ezt most nem vettük bele a számításba. Így kaptuk meg a kerületenként becsült bruttó és nettó hozamokat.

Az ábrán jól látszik, hogy azokban a kerületekben magasabbak a hozamok, ahol valamivel alacsonyabbak a lakásárak, vagyis a bérleti díjakban lévő kerületenkénti különbségek kisebbek, mint ami a lakásárakban mérhető. Így jöhetett ki, hogy a pesti oldal külső és olcsóbb kerületeiben lehet a legmagasabb hozamokat elérni, azonban kétségtelen, hogy ezekben a kerületekben a kiadó lakások iránti kereslet is alacsonyabb.

Azokat a kerületeket, ahol a hirdetések alapján kevesebb mint 50 kiadó lakást kínálnak csillaggal jelöltük, míg a XXIII. kerületet, ahol a felmérésünk pillanatában mindössze két kiadó lakást hirdettek teljesen kihagytuk a számításból. Ha tehát biztosra akarunk menni, de relatíve magas hozamot is szeretnénk, akkor a VIII. vagy a X. kerület jó választás lehet, miközben a legdrágábbnak számító V. és XII. kerület már kevésbé tűnik annak.

-

Új AI központú kihívók a csúcsmobilok között: megérkeztek a HONOR legnagyobb újdonságai

A kínai gyártó vadiúj modelljeivel a Samsung és az Apple babérjaira tör. Egy biztos: nem a tudáson fog múlni.

-

Jön a Planet Expo 2026 (x)

Világhírű előadóval és magyar fejlesztésű energetikai innováció bejelentésével indul a Planet Budapest üzleti programja.

Agrárium 2026

Green Transition & ESG 2026

Retail Day 2026

Digital Compliance 2026