Hozamemelkedés mellett értékesített 3, 5 és 10 éves futamidejű államkötvényeket csütörtöki aukcióján az Államadósság Kezelő Központ.

Az egyre szűkülő fiók és kirendeltség hálózat nem újkeletű jelenség a pénzügyi szolgáltató szegmensben, a 2008-as recesszió óta kisebb-nagyobb intenzitással, egy-két új fióknyitással, de csökken a hálózat kiterjedése, a kereskedelmi bankok és a takarékszövetkezetek 2014 óta is több mint 700 fiókjukat zárták be véglegesen. A szervezetek e döntéseiket a költséghatékonysággal magyarázzák többnyire. A Takarék Csoport esetében háttértényező a párhuzamok felszámolása is, főként azon települések esetében, ahol korábban több önálló szövetkezet is kirendeltséget tartott fenn.

A cikk szerzője Kovács Sándor Zsolt, a KRTK Regionális Kutatások Intézetének kutatója.

Az önálló takarékszövetkezetek végső integrációjával létrejött az egységes Takarékbank, ami a legnagyobb változást jelentette a pénzintézetek háza táján 2019-ben. Az egységes portfólió, megjelenés, a gazdaságilag fenntartható üzemméret mellett az összeolvadásnak negatív hatásai is vannak, nevezetesen a fiók- és kirendeltség konszolidációk miatt bekövetkező bezárások, s az ezzel növekvő pénzügyi kirekesztés.

Az egyre szűkülő fiók és kirendeltség hálózat nem újkeletű jelenség a pénzügyi szolgáltató szegmensben, a 2008-as recesszió óta kisebb-nagyobb intenzitással, egy-két új fióknyitással, de csökken a hálózat kiterjedése, a kereskedelmi bankok és a takarékszövetkezetek 2014 óta is több mint 700 fiókjukat zárták be véglegesen. A pénzügyi kirekesztés csökkenésének és a modern, versenyképes bankrendszer megteremtésének együttes feladata új megoldásokat fog igényelni, hiszen az sem várható el, hogy egy bank saját pénzügyi érdekei ellen, a nyereséges működés megteremtése ellen dolgozzon, mint ahogyan a pénzügyi szolgáltatásokhoz való hozzáférés biztosítása/javítása sem kizárólag egy bank feladata és felelőssége.

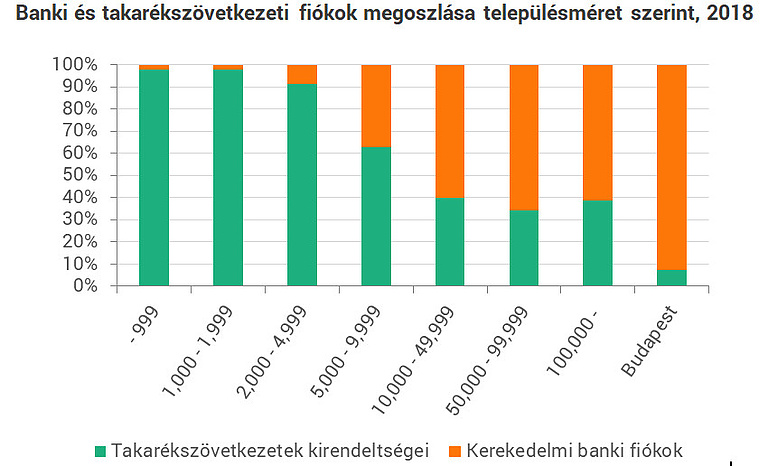

A kistelepüléseken, s főleg az 5.000 lakost el nem érő településeken a takarékszövetkezetek jelentik a pénzügyi szolgáltatót:

Ezzel párhuzamosan látni kell, hogy a korábbi vidéki ügyfélkör egyre messzebb és messzebb kényszerül igénybe venni a ma már alapvető pénzügyi szolgáltatásokat. Az egyszerűbb legközelebbi fiók, kiszolgált ügyfélkör nagyságának vizsgálatán felül, érdemes szem előtt tartani a döntéshozatal távolságát és vizsgált térségek eltérő társadalmi, gazdasági kondícióit. Erre a funkcionális távolság módszertana ad lehetőséget.

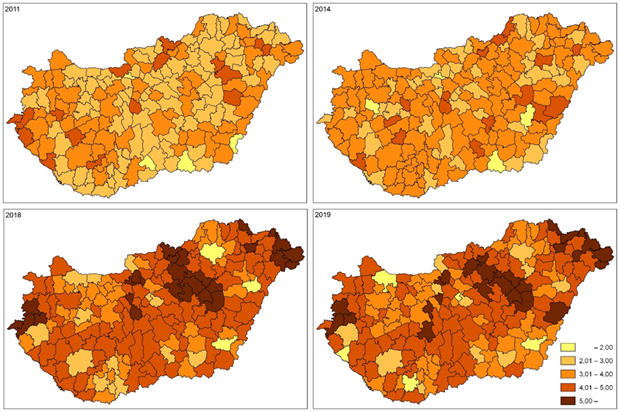

Ahogy a takarékszövetkezetek esetében ez a mutató járási szinten növekedett 2011-től kezdve úgy válik egyre sötétebbé az ország térképe a 2. ábrán, s veszti el egyre inkább a "vidék bankja" státuszát ez a szektor. A helyi, regionális szintű, olykor kapcsolati tőkén alapuló döntéshozatalt, centralizált sémákba egységesített váltja fel, melyből a lokális tudás, a korábbi helyi beágyazottság már hiányzik.

A bezárások mögött meghúzódó okok közül újabb keletű a digitalizáció megjelenése. A pénzintézetek számára a digitalizáció térhódítása egyet jelent a fióklátogatások csökkenésével, az online ügyintézési lehetőségek palettájának bővülésével.

A lakosság mellett ez a vidéki kkv-szektor esetében is jelentős probléma, amellett, hogy a szabad szolgáltató választás helyett általában a legközelebb elérhető pénzintézet szolgáltatásait veszik igénybe. Szintén probléma, hogy a vállalati szektor esetében a legtöbb személyes megjelenéshez kötött ügyintézés fiókhoz is kapcsolt (számlavezető fiók), vagyis annak bezárásával újabb problémák merülnek fel a kiváltásában, a vállalkozók kiszolgálásának távolodásában.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,22 százalékos THM-el, havi 143 171 Ft forintos törlesztővel fel lehet venni a K&H Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az UniCredit Banknál 6,42%, a Magnet Banknál 6,76%, az Erste Banknál 6,78%, a CIB Banknál 6,79%, míg a Raiffeisen Banknál pedig 7%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Vannak természetesen helyettesítő, kiváltó megoldások, gondolatok, azonban látni kell azok korlátait is. A digitális világ technológiai vívmányai az élet szinte minden területén próbálják segíteni a lakosságot, így ma már az ügyintézés, vásárlás, banki műveletek stb. részben online platformok segítségével is végezhetők. A hazai probléma ezzel kapcsolatban az, hogy a lehetőség ugyan adott, de nem elérhető mindenhol és mindenki számára.

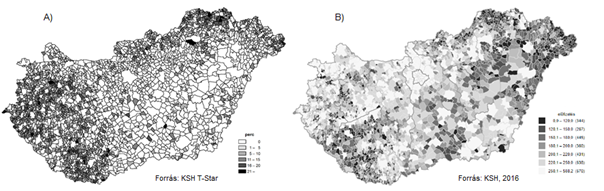

A pénzügyi kirekesztésnek leginkább kitett területek (vidéki, periférikus falvak, tanyavilág) és társadalmi csoportok (kisnyugdíjas, leszakadó, munkanélküli rétegek) esetében az internethez való hozzáférés (3.ábra) és a használatához szükséges tudás és eszközpark is hiányzik. Területileg vizsgálva az is látható, hogy az internetelérések és a legközelebbi elérhető fiókok statisztikái is hasonló területeken mutatják a legnagyobb problémákat.

Ezt részben felismerve a Takarék Csoport egyes falvakban, térségekben mozgó bankfiókokat alkalmaz (országszerte 15 ilyen busz üzemel) az ügyfelek kiszolgálása érdekében. Ebben az esetben az ügyfelek a készpénzfelvétel, átutalás, bankkártya ügyintézés, netbanki hozzáférés és sms-szolgáltatás igénylés, betétlekötés és állampapírok vásárlása szolgáltatásokat használhatják ki, ezzel szemben az új ügyfelek kiszolgálása, szerződéskötés a listán nem szerepel, vagyis a korábban kirekesztett csoportok pénzügyi integrációja e módon sem megoldott.

Összességében kijelenthető, hogy a takarékszövetkezeti szektor integrációja szükséges volt a korábbi széttagoltság és az eltérő stratégiai megfontolások miatt. Nem várható természetesen, hogy ez üzleti alapon működő vállalkozás, így egy hitelintézet a saját gazdasági érdekeivel ellentétben tartson fenn nyereségesen nem üzemeltethető fiókhálózatot a pénzügyi szolgáltatásokhoz való hozzáférés biztosítása jegyében. A takarékszövetkezeti integráció előtt a hozzáférés e fontos aspektusát egy nem hatékonyan és nem fenntartható módon működő rendszer biztosította. A változás a nemzetközi összehasonlításokban korábban is magas magyar pénzügyi kirekesztési mutatók további romlását okozta, hiszen

A létrejött online lehetőségek kiszélesedése nem mindenkihez ér el, oktatási, támogatási programok kidolgozása és végrehajtása nélkül. Mindezekből érzékelhető, hogy a pénzügyi kirekesztés javítása és egy modern, versenyképes bankrendszer megteremtésének együttes feladata új megoldásokat kíván.

-

A fizikai üzletek nem tűnnek el, csak átalakulnak: ők nyerték a Visa Boltok Boltja versenyét

Az online kereskedelem térnyerése nem szorította ki a fizikai boltokat, hanem új pályára állította őket.

-

Hajlítható mobil 200 ezerért, erős gaming készülékek – Így tör előre a nubiát is gyártó ZTE a magyar mobilpiacon

A megfizethető innováció a kulcs a ZTE szerint.

-

Nem elég a Facebook: miért fontos a saját honlap is a magyar mikro- és kisvállalkozások többségénél?

Demján Sándor Program "Minden vállalkozásnak legyen saját honlapja" - így élt a pályáazati lehetőséggel négy hazai kisvállalkozó.

-

Magyar trappista: a vásárlók és a tejágazat is jól jár vele (x)

A Sajtszívvel ellátott, hazai trappista megvásárlása kilogrammonként kb. 10 liter magyar tej felvásárlását jelenti a nehéz helyzetben lévő magyar gazdáknak.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában