Ma már megfontoltabban fordulunk a pénzügyeinkhez, mint két éve, azonban a növekvő tudatosság ellenére néha mégsem úgy cselekszünk, ahogyan a józan ész diktálná. Hosszú időre eladósodunk, pedig nyomasztóan hat ránk a több évtizedes kötöttség -- egy jobb lakásért viszont áldozunk a belső nyugalmunkból is. A BellResearch az ingatlanhitel-felvételi preferenciákat és gyakorlatot elemezte.

Egy lakáshitel kiválasztásakor ma a legfontosabb szempont a futamidő alatt változatlan törlesztőrészlet -- mutat rá a kutatás. Nem mindegy azonban, hogy ez a negatív "havi fix" milyen időtávon terheli meg a családi kasszát. A BellResearch kutató- és tanácsadócég az ingatlanfinanszírozással kapcsolatos attitűdökről és szempontokról készített komplex, kétlépcsős kutatást, melyben feltérképezte a hitelfelvételi terveket, a preferenciákat és a döntési folyamatot.

A kvalitatív, fókuszcsoportos fázis eredményei szerint a leendő hiteleseket frusztrálja a hosszú távú eladósodottság, a lélektani optimum 15 évnél van. A vélemények szerint ugyanis ez az időintervallum lelkileg még elviselhető, beláthatónak tűnő időtávot jelent. Az idősebb korosztály esetében a munkaképes évek számát tekintve ez törvényszerűnek látszik, azonban még a fiatalabb hitelesek is úgy nyilatkoztak, hogy az ennél tovább tartó kötöttség nagyon nyomasztó.

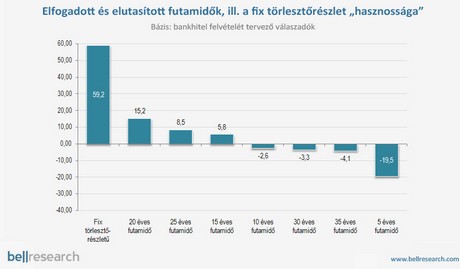

A kutatás következő, 651 fő online megkérdezésével lebonyolított kvantitatív fázisának eredményei szerint azonban a konkrét választási helyzetben leginkább elfogadott futamidő a 20 év, ami a megelőző kvalitatív kutatás eredményéhez képest mindenképpen meglepő fordulat -- mutat rá Harsányi Gábor, a BellResearch kutató- és tanácsadócég új üzletágak igazgatóhelyettese. A felmérés ezen etapjában a résztvevők különböző hitelkonstrukciókat és paraméter-kombinációkat hasonlítottak össze, hogy kiválasszák az ideális lakáshitelt, vagyis azt, amelyik számukra a legnagyobb "hasznosságot" képviseli (a módszertant lásd alább).

Az eredmények szerint lakáshitelt 15-25 évre vennénk fel, de ezen intervallumon belül is a 20 év a leginkább preferált (15 pont a hasznossági skálán); a 15 évnél rövidebb, illetve a 25 évnél hosszabb adósságot pedig egyértelműen elutasítják a megkérdezettek. Az optimálisnak tartott, illetve a ténylegesen preferált futamidők közötti látszólagos ellentmondás azonban könnyen feloldható, ha a szigorú tények mögé nézünk. A magyarázat a tudatos döntés és az igények, elvárások kettősségében rejlik: visszafogott lehetőségek párosulnak magas igényekkel, vagyis a lehető legdrágább, finanszírozhatónak vélt ingatlant kívánjuk megvásárolni -- elemzi a gyakorlatot Harsányi Gábor. Hajlandóak vagyunk tehát "beáldozni" a nyugalmunkból öt évet azért, hogy jobb minőségű, árú, fekvésű, méretű lakást vásárolhassunk meg.

A kutatási eredmények szerint a 20 éves futamidő preferáltsága független attól, hogy az ország mely régiójában lakik a későbbi hitelfelvevő. Az iskolai végzettséget figyelembe véve azonban már erős különbségek érzékelhetők: minél képzettebb valaki, annál nyitottabb a rövidebb, tízéves időtávra (a felsőfokú végzettségűek esetében 3 pont, míg az alapfokúaknál -6 pont a hasznossági skálán). Emellett a végzettséggel párhuzamosan növekszik a hosszabb futamidők elutasításának mértéke (egy harmincéves futamidőt a diplomások -8 ponttal, az alapfokú végzettségűek csak -1 ponttal utasítottak el). Ennek magyarázatául részint a diplomások érettebb pénzügyi gondolkodása, másrészt az anyagi lehetőségeik szolgálnak, hiszen ez a társadalmi csoport az, amelyik könnyebben előteremtheti a hitelhez szükséges önerőt, illetve hosszabb távú anyagi kilátásaik is jobbak. Ennek ellenére a diplomások gondolkodásában is a húsz év áll a legközelebb az ideális időtartamhoz.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,22 százalékos THM-el, havi 143 171 Ft forintos törlesztővel fel lehet venni a K&H Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az UniCredit Banknál 6,42%, a Magnet Banknál 6,76%, az Erste Banknál 6,78%, a CIB Banknál 6,79%, míg a Raiffeisen Banknál pedig 7%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

A hitelfelvétel során tehát próbálunk addig nyújtózni, amíg a takarónk ér, de nem vesszük észre, hogy a lábunkat néha vissza kell húzni egy kicsit. Vagyis a döntésünk tudatos, de az ésszerűségnek ellentmondva ítéljük magunkat 20 év szigorítottra.

-

Az Év Bankja 2025: mutatjuk a teljes listát, ők lettek a győztesek

Csütörtökön adták át a Mastercard díjait.

-

Gyors, egyszerű, átlátható: digitális persely a Gránit Banktól (x)

Forintban és devizában is félre lehet tenni a vágyott célokra

-

A Gránit Bank ügyfelek közel 45 százaléka költségmentesen bankolt 2025-ben (x)

Jelentős részük pénzt is keresett bankszámlájával

-

A 2=3 akcióval a legkisebb turisztikai szereplők hitelfelvételi kedvét élénkíti a kormány (x)

2,5% kamat, állami támogatás, valódi segítség – új szintre lépett a turisztikai finanszírozás

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában