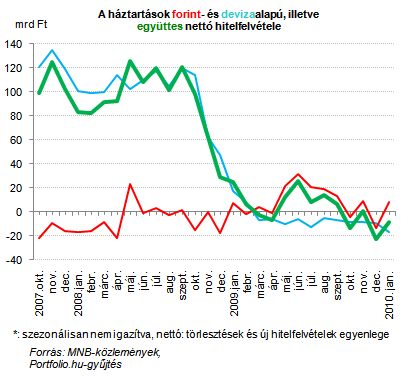

Bár a jegybank és a kormány intézkedései egyaránt a forinthiteleket részesítik előnyben, még a jelei sem mutatkoznak egyelőre hazánkban a forinthitelezés fellendülésének. A fő komponensnek számító lakáshitelezés sok éve nem látott mélyponton van, a devizahiteleket pedig inkább törleszti a lakosság, mint hogy felvenné - derül ki az MNB friss statisztikáiból. Az egyetlen jó hír talán, hogy a forinthitelek a kamatszintek csökkenésének köszönhetően egyre olcsóbbak. Van még valami, amire a magyar hitelfelvevőknek figyelniük kell: március 1-jétől változtak, június 11-étől pedig tovább változnak a hitelezési szabályok.

Mélyponton a lakáshitelezés

Soha nem volt még ilyen nagy a különbség a lakosság által törlesztett és felvett devizahitelek között az előbbi javára: januárban 16.4 milliárd forinttal többet törlesztett a lakosság, mint amennyi hitelt felvett. A forinthitelek körében ennek az ellenkezője igaz, bár az összeg épp fele a fentinek: 8.2 milliárd forinttal több forinthitelt vettek fel a háztartások, mint amennyit törlesztettek.

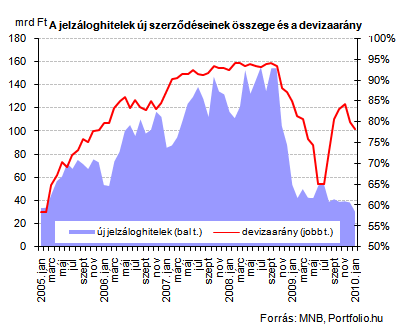

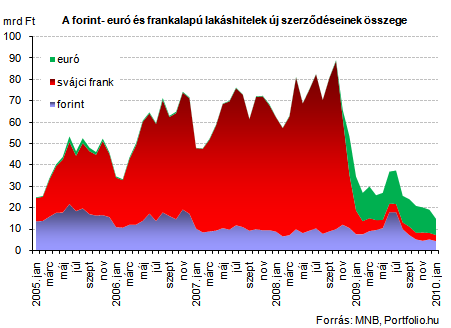

A fentiek alapján azt hihetnénk, hogy a forinthiteleknek áll a zászló, s talán így is lesz idén, azonban a januári adatokon ez még nem látszódik. Bár tovább csökkent - mégpedig 78.3%-ra - a jelzáloghitelek körében a devizaarány, az elmúlt öt évre visszatekintve egyedül tavaly novemberben vett fel kevesebb forint jelzáloghitelt a magyar lakosság, mint januárban. A teljes jelzáloghitelezés a válság előtti közel 150 milliárd forintos csúcsról havi 30 milliárd forintra olvadt, ami az elmúlt öt évre visszatekintve negatív rekord.

Az utóbbi hónapokban mind a maximális futamidő, a hitelfolyósításért felszámított díjak, a kamatmarzsok, a minimális önrész, a maximális hitel / hitelbiztosítéki arány (loan-to-value, LTV-mutató) tekintetében lazítottak a bankok hitelezésükön. Szigorították ugyanakkor hitelképességi bírálataikat, s a kockázatosabb hitelek esetében magasabb felárat alkalmaztak. Általában elmondható, hogy az ár jellegű kondíciókban enyhülés következett be, az önrészt és az LTV-mutatót leszámítva viszont fokozódott a bankok kockázatkerülése. Mintha mindez mit sem számított volna a lakáshitelezés szempontjából: mióta a Portfolio.hu hasonló statisztikákat vezet, soha nem vett fel ilyen kevés, 14.7 milliárd forintnyi lakáshitelt a magyar lakosság.

Forinthitelezés: lesz feltámadás?

Az LTV-ben (és ily módon az önrészben) hozhat jelentősebb változást az az eredetileg az MNB által javasolt, majd kompromisszumos megoldásként létrejött, a "körültekintő lakossági hitelezés feltételeiről és a hitelképesség vizsgálatáról" szóló kormányrendelet, melyet december végén fogadtak el, és két lépésben lép hatályba. Elsőként március 1-jétől az újonnan kihelyezett hitelek LTV-mutatóját korlátozzák, ez ugyanis forinthitelek esetében nem haladhatja meg a 75, az euróhiteleknél a 60, a más devizában nyújtott hiteleknél pedig a 45%-ot. Június 11-én lép viszont hatályba az a rendelkezés, mely szerint a bankok nem nyújthatnak hitelt kizárólag a hitelkockázati fedezet figyelembevételével, a természetes személy hitelképességét, illetve hitelezhetőségét minden egyes hitelbírálatkor meg kell vizsgálni. A vizsgálatnak és a hitelezhetőségi limitnek a hitelfelvevő jövedelmi helyzetén kell alapulnia, s a bankoknak belső szabályzatban kell rögzíteniük a megkívánt igazolások meghatározását és a nyilatkozatok tartalmát. A devizahitel havi törlesztőrészlete euró alapú hiteleknél folyósításkor nem lehet magasabb a bank által meghatározott hitelezhetőségi limit 80%-ánál, más devizahitelek esetében pedig 60%-ánál.

Látványos különbséget tesz tehát a jogalkotó a forint-, az euró- és más devizahitelek között, ami nem jelent diszkriminációt a hitelt már felvett ügyfelekkel szemben, "csupán" a hitelfelvétel során tereli a lakásvásárlót a forinthitel felé. Amíg ugyanis eddig egy 20 millió forint hitelbiztosítéki értékű lakás megvásárlására akár 20 millió forint hitelt is adhattak a bankok (erre a gyakorlatban jobbára csak pótfedezet bevonásával akadt példa) devizától függetlenül, addig az új LTV-szabályozásnak megfelelően forinthitel esetében erre csak maximum 15, euróhitel esetében 12, svájci frankhitel esetében 9 millió forint értékben lesz lehetőségük. Mivel a rendelet a forinthitellel szemben "megengedőbb", a kisszámú helyen elérhető svájci frank alapú lakáshitel, illetve a már jóval népszerűbb euróhitel esetében jelent a rendelet a jelenlegi gyakorlathoz képest érdemi szigorítást.

Szintén örömteli hír a forinthitelezés szempontjából, hogy az MNB idén hazai kibocsátású forint jelzáloglevelek vásárlását kezdi meg előbb a másodlagos, majd az elsődleges piacon, összesen legfeljebb 100 milliárd forint névértékben. A lépés amellett, hogy megkönnyíti egyes bankok forráshoz jutását, a keresletteremtésen keresztül csökkenti forrásköltségeiket is, lehetővé téve, hogy kisebb kamatozással kínálják forinthiteleiket. Bár még nem ismerni a további részleteket, jelezték azt is, hogy "a forint jelzáloghitel- és jelzáloglevél-piac fejlődését támogató program keretében az MNB az év során további lépéseket kezdeményez a forint jelzáloghitelezés fejlesztése érdekében. Ezek, a jelzáloghitel-termékek átláthatóbbá tételét és a jelzáloglevél-kibocsátásra jogosultak körének szélesítését célozzák."

JÓL JÖNNE 10 MILLIÓ FORINT?

Amennyiben 10 000 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 210 218 forintos törlesztővel a CIB Bank nyújtja (THM 9,97%), de nem sokkal marad el ettől az UniCredit Bank (THM 10,22%-ot) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

Csökkenő forintkamatok

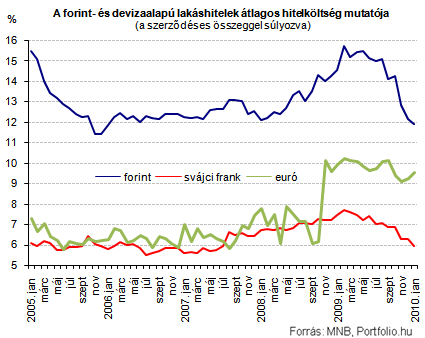

Örömteli hír a hitelüket forintban felvenni szándékozók számára, hogy a bankok sorra állnak elő kedvező kamatozású forinthitel-konstrukcióikkal, köszönhetően az 5.75%-ra csökkenő jegybanki alapkamattal együtt olvadó banki forrásköltségeknek. Mindez azt jelenti, hogy a lakáshitelek átlagos hitelköltség mutatója valamivel 12% alá csökkent, ennél azonban több százalékponttal olcsóbb új lakáshitel-konstrukciókat is találni a piacon. A hitelközvetítők jelzései alapján azonban az ügyfelek kivárnak: egyrészt az új kormány reménybeli lakáspolitikájára, másrészt a lakásárak további csökkenésére hagyatkoznak.

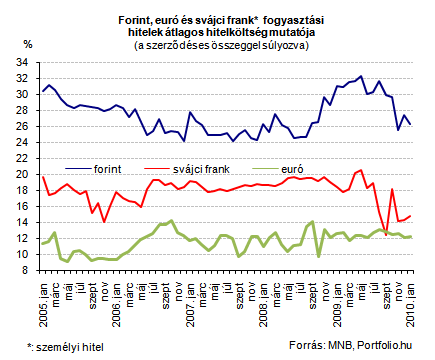

A devizahitelek THM-je általában még így is alacsonyabb, de már nem minden banknál és nem minden hiteltípus esetében. Ami a fogyasztási hitelek átlagos hitelköltség mutatóját illeti, az MNB statisztikáiban még most is kétszámjegyű a különbség a devizahitelek javára.

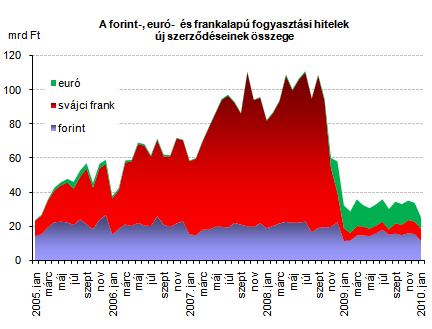

Az év végi hajrá után a decemberi 33.9 milliárdról 25.3 milliárd forintra csökkent a magyar lakosság által felvett fogyasztási hitelek új szerződéses összege. A fogyasztási hitelek csaknem fele forintban denominált, ez nem jelent jelentősebb változást a válság előtti állapothoz képest.

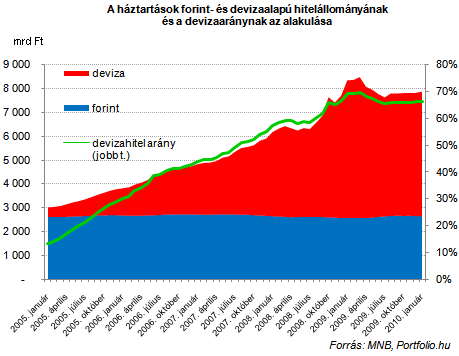

A magyar lakosság hitelállománya január végén 7895 milliárd forint volt, ennek több mint 66%-a, 5240 milliárd forint volt devizában denominált. Az alábbi ábrán jól látható, hogy a dinamikus hitelnövekedés esztendei után a válság kirobbanása hatására először visszaesett, azóta pedig stagnál a lakossági hitelállomány.

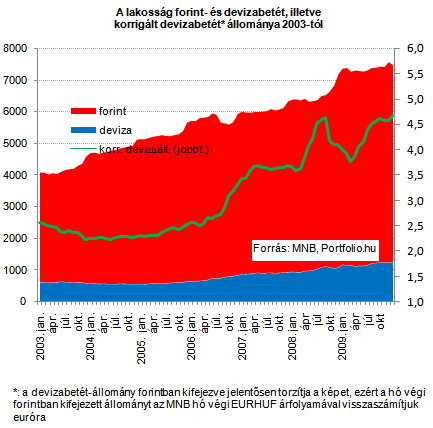

A lakossági betétállomány január végén 7487 milliárd forintot tett ki, itt a hitelekkel ellentétben továbbra is a forint dominál, hisz a betétek 17%-a volt csak devizában denominált az elmúlt hónapokhoz hasonlóan. Januárban némileg csökkent ugyan a betétállomány, ám nagyobb, mint az elmúlt években bármikor - a tavalyi év decemberét leszámítva.

-

Gyors, egyszerű, átlátható: digitális persely a Gránit Banktól (x)

Forintban és devizában is félre lehet tenni a vágyott célokra

-

A Gránit Bank ügyfelek közel 45 százaléka költségmentesen bankolt 2025-ben (x)

Jelentős részük pénzt is keresett bankszámlájával

-

A 2=3 akcióval a legkisebb turisztikai szereplők hitelfelvételi kedvét élénkíti a kormány (x)

2,5% kamat, állami támogatás, valódi segítség – új szintre lépett a turisztikai finanszírozás

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában