A JP Morgan elemzői szerint az amerikai részvénypiac egyáltalán nincs felkészülve egy eszkalálódó háború, valamint a hordónkénti 100 dollárt átlépő olajár okozta sokkra.

Az 1970-es évekről szóló, 9 részes cikk-sorozatunk harmadik részeként az időszak során jellemző adósságfolyamatokat és azok körülményeit foglaljuk össze. Jelen cikkben a 2021. december 2-ig rendelkezésre álló adatokat vettük figyelembe.

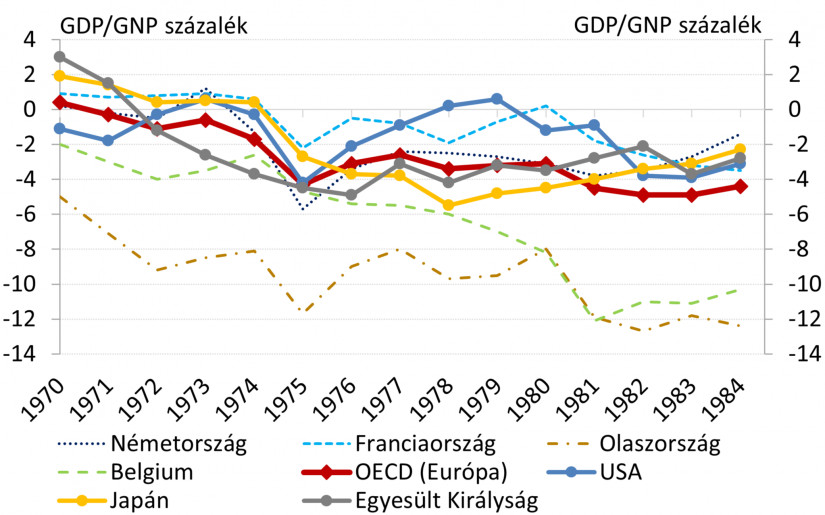

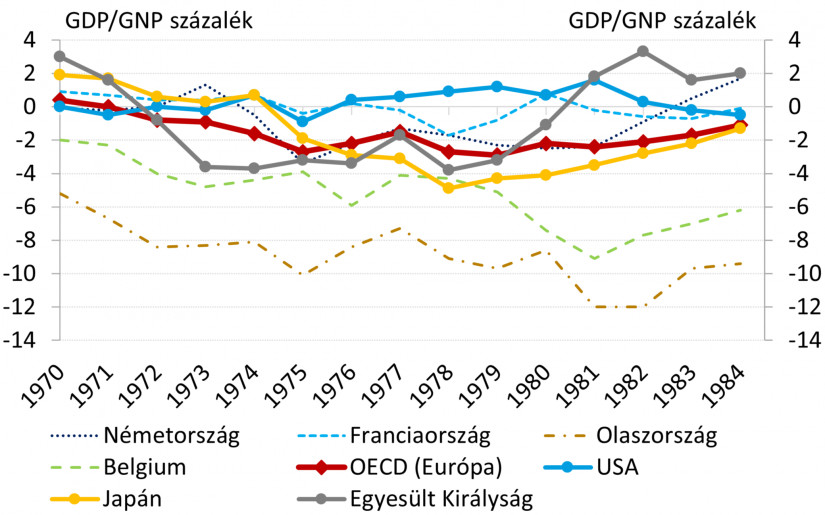

Az évtized során új jelenség volt a költségvetési deficitek ismételt megjelenése a korábbi semleges, vagy enyhén pozitív egyenlegekkel szemben. Az európai OECD országok átlagában 3,1 százalékra, Japánban pedig 4,5 százalékra emelkedett a költségvetési hiány az 1970-es évtized végére (1. ábra, 2. ábra). Az Egyesült Államokban is átmenetileg nőtt a deficit, azonban az évtized második felében mérséklődés volt megfigyelhető. Az európai országok között jelentős volt a heterogenitás, Olaszország és Belgium esetében például 10 százalék fölé emelkedett a hiány az 1980-as évek elejére, míg Németországban és Franciaországban összességében mérsékelt maradt a deficit.

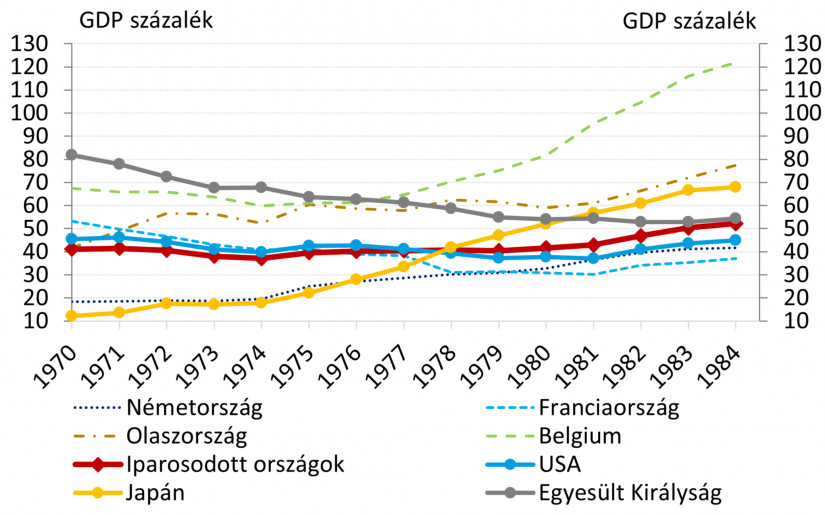

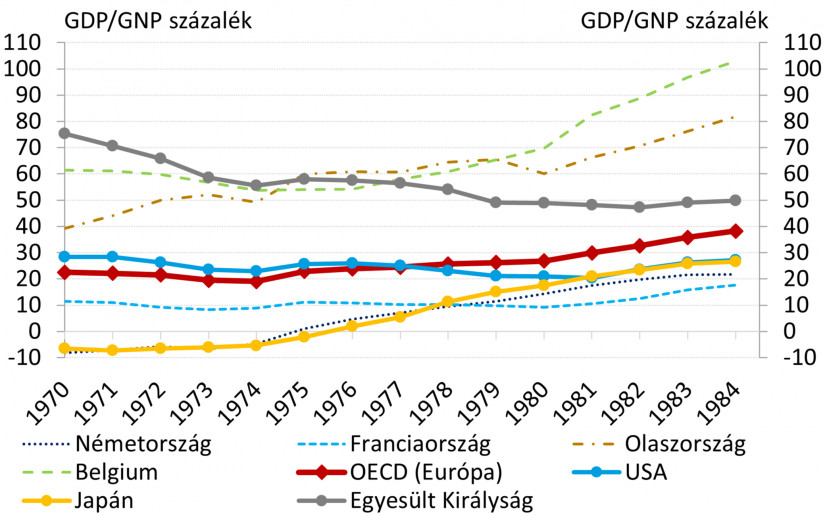

Az időszak során a bruttó államadósság-ráta a nagy deficittel rendelkező országokban jelentősen emelkedett. A negatív reálkamatok miatt ugyanakkor ez jellemzően nem okozott érdemben magasabb adósságszolgálatot, szemben a nyolcvanas évtizeddel, amikor jóval magasabbak voltak a reálkamatok. A bruttó államadósság az Egyesült Államokban 45 százalék körüli szinten stagnált az időszak során, miközben Japánban 12 százalékról 70 százalék közelébe emelkedett a ’80-as évek elejére (3. ábra). Az európai országokat tekintve a német bruttó államadósság-ráta több mint kétszeresére, 18 százalékról 40 százalék fölé, az olasz ráta pedig 40 százalékról 80 százalék közelébe emelkedett, miközben Belgium esetében 100 százalék fölé ugrott a mutató. Az alábbiakban ezen adósságfolyamatok körülményeit mutatjuk be, az alakulásukat meghatározó főbb időrendi szakaszokra bontva.

1. Az első olajár-sokk (1973) előtti folyamatok:

A II. világháborút követően a gyors, két és fél évtizedes növekedésnek köszönhetően az államok adóssága tartósan csökkent és olyan szintre esett, amely a gazdaságpolitika számára nem jelentett korlátozó tényezőt. A jegybankokkal szemben gyakran formálisan is, míg máskor csak kimondatlanul elvárás volt az esetleges költségvetési hiány közvetlen finanszírozása. A háborús újjáépítés, majd a tömegtermelés és -fogyasztás technológiai forradalma gyors növekedést biztosított, ami a fokozatosan növekvő állami kiadások adósságmentes finanszírozását is biztosította. A munkajövedelmek a termelékenység-növekedéssel összhangban gyorsan emelkedtek. Eközben a foglalkoztatás magas, a munkanélküliség alacsony volt és a demográfiai folyamatok is kedvezően alakultak.

A gyors és társadalmi konfliktusoktól mentes növekedés fokozatosan, már a hatvanas évek végén lassult, ami egyre gyakoribb társadalmi ellentéteket, sztrájkokat váltott ki. A növekedési ütem az OECD országokban a hatvanas évtizedben átlagosan 5 százalék körül alakult. A következő évtizedben a növekedés volatilissé vált, több esetben mélyen negatív tartományba süllyedt, miközben átlagosan 4 százalék alatt alakult. A termelékenység a G-7 országokban átlagosan évi 3,8 százalékkal nőtt 1963-1973 között, ami 1,6 százalékra csökkent az 1973-1981 közötti periódusban. A bérek országonként eltérő mértékben és időbeli késéssel alkalmazkodtak az alacsonyabb termelékenység növekedéshez, illetve az olaj- és nyersanyagár sokk miatt bekövetkezett cserearány romláshoz. Ennek eredményeként az infláció is megnövekedett az 1963-1973 közötti átlagos 4,1 százalékról 9,6 százalékra 1973-1981 között. A gazdasági növekedés és a termelékenység növekedésének a hatvanas évek végén bekövetkezett lassulása mögötti a legtöbb elemzés szerepet tulajdonít a tömegtermelési modell potenciálja kifulladásának, a természeti erőforrások érezhetővé váló korlátainak, valamint a szolgáltató gazdaságra való átmenet sajátosságainak.

A hetvenes évek a gazdaságok eladósodásában fordulatot hozott, beleértve az európai országokat is. A korábbiakkal ellentétben a hetvenes években az eladósodás nem volt köthető háborúhoz, ellenkezőleg, a prosperitás magas szintjén következett be. Nem csak az eladósodás, hanem tágabban az állam gazdasági szerepének alapvető átalakulása is ebben az időszakban teljesedett ki. Az európai OECD országok esetében például az állami kiadások 1965-ös, mintegy 35 százalékos aránya 1980-ra 50 százalékra nőtt a GDP arányában.

2. Az 1973–1975 közötti periódus:

Az első olajár-sokkot a legtöbb fejlett ország átmenetinek tekintette.

Az országok eladósodásában a két olajár-sokk mellett több egyéb tényező is szerepet játszott. A költségvetési hiányok emelkedése az évtized során együtt járt a gazdasági növekedés lassulásával. Ezzel egyidejűleg a nyersanyagár-átrendeződés megmutatta, hogy a régi nyersanyag- és energiapazarló gazdasági szerkezetről egy új modellre való áttérés elkerülhetetlen. A termelékenység lassulását a nyersanyagár robbanás lényegesen felerősítette, tovább rontva a növekedési kilátásokat, ami az államadósság ráták növekedéséhez vezetett.

A gazdasági lassulást a korszak szereplői kezdetben többnyire átmenetinek tekintették. A kormányzatok jellemzően tovább folytatták az állami jóléti, transzfer és beruházási kiadások növelését a fokozódó társadalmi elvárásokkal összhangban, miközben a munkavállalók is a megszokott bérnövekedést várták el. A profithányad az ötvenes években jellemző 25 százalékról 1973 után 18-20 százalék közötti értékre esett a G-7 országok átlagában, ami a magánberuházások visszafogását eredményezte, tartósítva a lassuló növekedést.

A később magas adóssággal küzdő országok államadóssága ekkor kezdett emelkedni a növekvő deficiteknek köszönhetően. Mindez a lassuló gazdasági növekedés miatti bevétel csökkenés, az emelkedő munkanélküliség következtében emelkedő transzferek, illetve a növekvő állami foglalkoztatás és vállalati támogatások miatt emelkedő állami kiadások eredményeként következett be. A hatvanas évek jellemzően 3 százalék alatti munkanélküliségi rátája a hetvenes évekre 5 százalék körüli szintre emelkedett az OECD országokban.

Az olaj- illetve nyersanyagár sokk külkereskedelmi hatására a fejlett országok kedvezőtlen gazdaságpolitikai választ adtak. A romló cserearány rontotta a külkereskedelmi egyenleget. A külkereskedelmi egyenleg romlását az első ársokk idején átmenetinek tekintették a fejlett országokban, ezért makrogazdasági kiigazítás helyett további növekedés ösztönzéssel igyekeztek kezelni. A folyamat során a külkereskedelmi hiányokat egyre nagyobb mértékben dollár hitelekből finanszírozták, ami növelte a külső eladósodást és a külső sérülékenységet.

A globális pénzügyi rendszer átalakulása is fontos tényező volt az országok adósságának emelkedésében. A Bretton Woods-i pénzügyi rendszer hivatalosan 1973-ban bomlott fel, aminek oka a dollár globális likviditásbősége miatti leértékelődése, illetve az eurodollár piac súlyának megnövekedésével kialakult devizaspekuláció volt, ami szétfeszítette a rögzített árfolyamokat az országonként eltérő várt inflációk és irányadó kamatok miatt. Az eurodollár piac 1965-1974 között 10 milliárd dollárról 160 milliárd dollárt meghaladó méretűre nőtt, majd az évtized végére 477 milliárd dollárra duzzadt. A dollárbőséget az USA folyó fizetési mérleg deficitje, az amerikai bankok nemzetközi tevékenységének kibontakozása, majd az évtized második felétől az olajtermelő országok dollárbevételeinek (petrodollár) megjelenése okozta. Mivel a dollárkölcsönök kamata alacsony volt és a dollár árfolyamának gyengülésére számítottak, továbbá az államok hitelképességéhez kétség sem fért, kézen fekvő volt az eladósodó államoknak az átmenetinek tekintett nehézségeket hitelekkel áthidalni.

3. Az 1975–1979 közötti periódus:

A sikertelen gazdaságpolitikai válaszokat követően megkezdődik az alkalmazkodás és előtérbe kerül a monetáris politika.

Az első olajár-sokkot követően a legtöbb fejlett ország úgynevezett „stop-go” politikát folytatott. Ez azt jelentette, hogy a kilábalást élénkítő, alkalmazkodó politikákkal támogatták, majd amikor külső vagy belső, esetenként mindkét oldalon egyensúlytalanságba ütköztek, akkor visszafordították és szigorítottak.

Az OECD államok eladósodásának mértékében nagy változatosság látható. A szakirodalom a különbségeket a gazdaságok nemzetközi versenyképességében fennálló különbségekre (pl. a versenyképes NSZK vs. Olaszország, és az akkoriban gyengén teljesítő Írország), a gazdaságok energia és nyersanyag-igényességére, a fiskális és monetáris politika közötti munkamegosztásra és a munkapiaci, illetve általános politikai intézményrendszerre, illetve politikai pártirányultságára vezeti vissza. A nemzetközi versenyképességben erősebb országok könnyebben alkalmazkodtak, mert kisebb cserearányromlással szembesültek. A nehézipari túlsúllyal rendelkező országok (régiók) súlyosabb helyzetbe kerültek, mint más gazdaságok, nem is beszélve olyan országokról, amelyek jelentős nyersanyaggal is rendelkeztek (UK tengeri olaj, holland földgáz).

A munkapiaci intézmények befolyásolták, hogy a kiéleződő elosztási konfliktusokban milyen kimenetelek valósultak meg. Az erős szakszervezeti jelenlét jobb bértárgyalói pozíciói segítették a bérek megszokott ütemű növelését, ami azonban rontotta a vállalatok jövedelmezőségét és növelte az állami eladósodásra való hajlamot. Ezt példázza Olaszország, Belgium, Dánia, Franciaország és Hollandia. Olaszország arra is példa, hogy a jegybank alárendelése a fiskális politikának növelte az eladósodást. A jegybank 1981-ig a függetlenné tétele előtt köteles volt a piacok által le nem jegyzett kincstárjegyet megvásárolni. A scala mobile mechanizmus tartalmazta a bérek automatikus inflációs kompenzációját. Ugyanakkor a szervezettség magas foka segíthette is a koordinált alkalmazkodást például az NSZK-ban vagy Ausztriában.

Az első olaj- és nyersanyagár robbanást követően alapvető gazdaságpolitikai fordulat vette kezdetét, ami tükröződött a második, 1979-es olaj- és nyersanyagár robbanásra adott válaszokban. A fordulat a monetarista, kínálatoldali gazdaságpolitikákra való fokozatos áttérést jelenti. Vízválasztó volt a Henry Kissinger, USA külügyminiszter javaslatára az OECD mellett független szakértőkből létrehozott McCracken Csoport által 1977-ben készített jelentés, amit az Európai Bizottságon belül is egy hasonló irányváltás követett. Az új megközelítés tartósnak tekintette a cserearányok változását (ebben már megjelent a „Római Jelentés” azaz a „Növekedés határai” című felhívás hatása is) és koordinált monetáris és fiskális politikai visszafogást javasolt az eladósodás megállítására. A gazdaságpolitikai ágak közötti koordináción belül külön is megemlítették a monetáris politika sokkal aktívabb szerepét a stabilizációban, szemben a korábbi alárendelt szereppel.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

4. Az 1979-et követő időszak:

A második olajár robbanásra már fiskális és monetáris szigorítással válaszolt a legtöbb fejlett ország.

A szigorító makrogazdasági politika eredményeként a profithányad visszaemelkedett az első olajválság előtti, 1972-es szint közelébe. Az eltérés magyarázható a gyengébb ciklikus gazdasági helyzettel, amelyet a második olajár-sokk és a rá adott szigorító politikák okoztak. A fiskális szigorítás azonban nem ért el kiegyensúlyozott vagy pozitív egyenleget az automatikus stabilizátorok miatt 1980-ban és 1981-ben.

A csökkenő infláció és a szigorítások, recesszióban szokatlan módon magas reálkamatokat eredményeztek. Ez magyarázza, hogy noha a hetvenes évtized során az átlagos államadósság ráta nem növekedett érdemben, az adósságszolgálat jelentősen megugrott a nyolcvanas években. A magas államadóssággal rendelkező országok eladósodása ekkor már megkövetelte a pozitív elsődleges költségvetési egyenleg fenntartását, és a reálkamatoktól elmaradó gazdasági növekedés (lavina hatás) tovább növelte az adósságrátákat Olaszországban, Belgiumban, Írországban.

A Fed újonnan kinevezett elnökéről elnevezett „Volcker-sokk” tovább rontotta az eladósodott országok adósságpályáját. A Fed kezdetben alkalmazkodó monetáris politikát tartott fenn, 1978-ra azonban az infláció 7 százalék fölé emelkedett. Ekkor irányultságot váltott a jegybank és 1978 augusztusában 10 százalékra emelte az irányadó kamatot. A szigorító lépés ellenére az infláció 1979 végére 9 százalékra emelkedett. Ezen év augusztusában nevezték ki a jegybank élére Paul Volcker-t, aki elsődleges céljának az infláció letörését tartotta, még a munkanélküliség átmeneti megemelkedése árán is. Ennek következtében a ’80-as évek elején az FOMC 9 százalékról 20 százalékra emelte az alapkamatot. Az eladósodott országok adósságpályáját rontotta, hogy a magasabb USA kamatok tovább gyűrűztek a többi ország kamatkondícióiba. Ez azért jelentett problémát, mert számos állam változó kamatra vett fel hiteleket az olcsó dollár idején.

Az egyes országok meghatározó makrogazdasági, fiskális és monetáris politikai folyamatai a ’70-es években

Németország (NSZK): A Bundesbank nagyfokú függetlenséget és kormányzati támogatást élvezett már a hatvanas években ahhoz, hogy a bérnövekedést kamatemelésekkel ellensúlyozza. A Bundesbank az olajár-sokkra is további szigorítással válaszolt, meggátolva a másodkörös hatások megjelenését a bérekben. A Bundesbank volt az első jegybank, amely 1975-ben hivatalosan monetáris aggregátum célzást hirdetett meg. Ugyanakkor a külső versenyképességet is szem előtt tartotta és a dollár gyengülésére hajlandó volt a célaggregátum túllövésére, és így a márka erősödésének fékezésére. A fiskális politika 1975-ben némileg lazított, de ez hamar visszafordult és a nyolcvanas évekre restriktívvé vált. A bruttó államadósság-ráta az évtized során 18 százalékról 33 százalékra emelkedett.

Franciaország: Az első olajár sokkra stop-go politikával válaszolt, ami miatt kétszer is kénytelenek voltak kilépni a valutakígyóból és leértékelni a valutáját. Ezt követően az árstabilitást a frank német márkához való kötésével igyekeztek elérni. Az első olajár-sokk nyomán gyorsuló inflációra és bérnövekedésre egyensúlyi költségvetéssel, árfolyamrögzítéssel és semleges monetáris politikával reagált, valamint belépett az Európai Monetáris Rendszerbe (EMS). A francia adósságráta a hetvenes évtizedben 53 százalékról 31 százalékra csökkent.

Egyesült Királyság: Az első olajár sokk nyomán stagfláció alakult ki, ami megnövekedett költségvetési hiánnyal járt. 1976-ban az ország az IMF-hez fordult, amelyet egy stabilizációs program végrehajtása követett, amelyben a fiskális politikát alárendelték a monetáris politikának, ezzel szakítva a korábban jellemző „stop-go” politikával. A stabilizációt követően a munkanélküliség évekig magas maradt és a hivatalba lépő konzervatív kormány számára többé nem volt cél a teljes foglalkoztatás. Fontos céllá vált a deficit csökkentése és összhangba hozása a meghirdetett monetáris aggregátum növekedési ütemével. Noha a meghirdetett monetáris aggregátumot túllőtte a jegybank, a kamatok és a munkanélküliség magas szintje arra utal, hogy a monetáris politika ennek ellenére szigorú maradt. Az államadósság-ráta az évtized során 82 százalékról 54 százalékra mérséklődött.

Olaszország: Az egész időszakban itt volt a legtovább laza a makrogazdasági politika. A szakszervezetek erősek voltak, beleértve a parlamenti képviseletüket is. A jegybank köteles volt a piacok által le nem jegyzett kincstárjegyek megvásárlására, vagyis a deficit közvetlen finanszírozására, amit csak az IMF program keretében szüntettek meg. A gazdaságpolitika exportorientált volt, amit a jegybank is támogatott a periódusban. A bértárgyalási konfliktusok tompítását segítette a költségvetési deficit növelése, ami jellemző volt az időszak során. 1981-et, az IMF behívását követően a függetlenné váló jegybank szigorításba fogott és a líra belépett az Európai Monetáris Rendszerbe. A 20 százalékot meghaladó infláció csökkenni kezdett. A stabilizációt nehezítette az olasz bértárgyalási rendszer, amelynek értelmében a béreket negyedévente hozzáigazítják a tényleges inflációhoz (scala mobile). Az adósságállomány magas maradt és tovább növekedett az évtized hátralévő részében. Az évtized végére az államadósság-ráta 60 százalékra nőtt, majd a ’80-as években tovább emelkedett.

Belgium: Az 1974-ben még 4 százalékos gazdasági növekedést követően 1975-ben 2,5 százalékkal visszaesett a GDP. Az ipari termelés 1975-ben 9 százalékot zuhant. Eközben az infláció 1974-1976 között meghaladta a 12 százalékot és a munkanélküliség is emelkedett. A bértárgyaló partnerek megállapodtak, hogy átmentileg felfüggesztik az inflációs bérkiigazítás alkalmazását a vállalati jövedelmezőségek javítása érdekében. Belgium jelentős nehéziparral és bányászattal rendelkezett, amely ágazatok fizetésképtelenné váltak. A kormány állami alkalmazásba vette a munkanélkülivé vált korábbi válságágazati munkásokat, illetve állami támogatásban részesítette az érintett vállalatokat. Innen ered Belgium eladósodása, ami máig az egyik legmagasabb az euroövezetben. A költségvetési hiány 1980-ra kétszámjegyűvé vált, az adósságráta pedig 81,6 százalékra emelkedett. Az államadósságot ugyanakkor teljes mértékben finanszírozta a lakosság megtakarítása.

Hollandia: Az olajár-sokkra reagálva a háztartások jelentősen megnövelték a megtakarításaikat, a vállalati beruházások visszaestek, a kormányzati beruházásokat pedig a kormány lelassította, aminek eredményeként a folyó fizetési mérleg már 1974-től pozitívvá vált és maradt 1975-ben is. A GDP 2,5 százalékát kitevő kormányzati stimulus is csak részben ellensúlyozta a magánkereslet csökkenését. A megtakarítások következtében a hitelkamatok mérséklődtek. Az energiaárak segítették a költségvetést az exportált földgáz árának növekedése révén. Az államadósság-ráta az évtized során 50,6 százalékról 45 százalékra mérséklődött.

Írország: A gazdasági növekedés 1974-ben gyakorlatilag megállt és a GNP 1975-ben 3,8 százalékkal, az ipari termelés 5,5 százalékkal visszaesett. A deficit és azzal párhuzamosan az államadósság is emelkedett, utóbbi 1980-ra a GDP 72 százalékára nőtt. Az ír kormány a gazdasági visszaesés ellensúlyozására a költségvetési kiadások növelésével válaszolt, ami a GNP 61 százalékára emelkedett 1981-ben, amit azonban nem követett az adók hasonló növekedése. A munkavállalók nem fogadták el a kormány ajánlatát a bérmérséklésre és mind a bérek emelkedése, mind a gazdasági növekedés folyatódott a megtorpanást követően. Emiatt Írország kirívó folyómérleg hiányt mutatott fel (1979-1981 között -8,7, -5,5, -6,0 százalék a GNP arányában). A nyolcvanas évek elejére a gazdasági növekedés 1,5-2,5 százalékra lassult, a költségvetési hiány pedig a 16 százalékot is meghaladta 1980-ban.

USA: A Fed reagálását az első olajár-sokkra meghatározta a korabeli szakmai körökben uralkodó vélemény, amely szerint a hetvenes évek elején, a vietnámi háború finanszírozása miatt kialakult, majd az olaj- és egyéb nyersanyagárak emelkedése nyomán erősödött inflációs nyomás kínálati oldalról ered, ezért a monetáris politika tehetetlen vele szemben és a monetáris szigorítás súlyos kárt okozna a gazdaságnak. Az alkalmazkodó monetáris politikát 1978-ig tartotta fenn a jegybank, amikorra az infláció 7 százalék fölé emelkedett. Ekkor a Fed irányultságot váltott és 1978 augusztusában 6,9 százalékról 10 százalékra emelte az irányadó kamatot. A szigorító lépés ellenére az infláció 1979 végére 9 százalékra emelkedett. Ezen év augusztusában nevezték ki a jegybank élére Paul Volcker-t, aki elsődleges céljának az infláció letörését tartotta, még a munkanélküliség átmeneti megemelkedése árán is. Ennek következtében az FOMC 9 százalékról 1981-re 20 százalékra emelte az alapkamatot. Ez a ’80-as évek elején recessziót eredményezett, azonban az infláció 15 százalék körüli értékről 4 százalékra csökkent. A bruttó államadósság-ráta az évtized során 45 százalékról 38 százalékra csökkent, majd 1984-re ismét 45 százalékra emelkedett.

Japán: A kormányzat az olajár-sokkra reagálva, a költségvetési deficit csökkentése érdekében felfüggesztette a folyamatban lévő szállítási infrastruktúra fejlesztési programot, míg a jegybank szigorításba kezdett az inflációs nyomás kezelésére. A lakosság felvásárlási pánikkal reagált, majd 1974-ben a gazdaság recesszióba süllyedt. 1975-ben erőteljes fiskális expanziót indított a kormányzat közületi beruházások révén, miközben a magánberuházások csökkentek. Ekkor némileg lazított a monetáris politika is, támogatandó a sokk hatására visszaeső gazdaságot: négy lépésben 9-ről 6,5 százalékra mérsékelte a jegybank a rediszkontlábat. Japán már az első olajár sokkra válaszul szerkezetváltást határozott el és átmeneti adminisztratív energiafogyasztási korlátozások mellett megkezdte a kevés energiát és nyersanyagot igénylő exportágazatok fejlesztését (pl. elektronika). 1979-82 után mind a monetáris, mind a fiskális politika szigorítóvá vált. Japán az évtizedet 12 százalékos bruttó államadósság-rátával kezdte és 52 százalékkal zárta.

*A szerző a Magyar Nemzeti Bank (MNB) munkatársa.

-

A fizikai üzletek nem tűnnek el, csak átalakulnak: ők nyerték a Visa Boltok Boltja versenyét

Az online kereskedelem térnyerése nem szorította ki a fizikai boltokat, hanem új pályára állította őket.

-

Hajlítható mobil 200 ezerért, erős gaming készülékek – Így tör előre a nubiát is gyártó ZTE a magyar mobilpiacon

A megfizethető innováció a kulcs a ZTE szerint.

-

75 kupon, akár 50% kedvezmény - így spórolhatsz a tavaszi bevásárláson a SPAR-ral (x)

Új akcióval köszönti a tavaszt a SPAR országszerte.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában