Egy 2005-ben felvett devizahitel törlesztőrészlete 53 százalékkal nőtt mára. Ez a változás megterheli a családok kasszáját, közel 100 ezer nem fizető adósról tudunk. A forint-svájci frank árfolyamának változása csak az egyik ok, amiért a törlesztőrészletek elszálltak. A svájci frank alapú hitelek kamatváltozásának is szerepe van törlesztők emelkedésében.

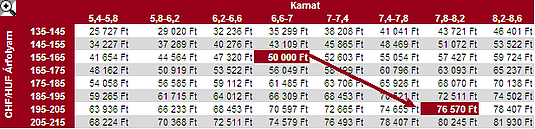

Összességében nagyobb hatása van a svájci frank árfolyamváltozásának a törlesztőrészletek növekedésében, mint a kamatváltozásnak, de elhanyagolhatónak utóbbit sem nevezhetjük. Egy 2005-ben 155-ös árfolyam mellett felvett svájci frankalapú hitel, melynek kamata 6 százalék, kezdeti törlesztőrészlete pedig 50 ezer forint volt. Ma fizetendő havi törlesztő viszont már 76 570 forint.

Hogyan is jön össze ez a 26 570 forint növekmény? Ha az árfolyam nem változik, csak a kamatszint mozdul el, akkor is 57 427 forint törlesztővel számolhatnánk ma az eredetileg 50 ezres törlesztésű hitel után. Ez a 7 427 forint sem kevés. De miért kellett a bankoknak kamatokat emelnie? A svájci frank alapú devizahitelek átlag kamata 6 százalékról 8 százalék fölé nőtt, miközben a svájci jegybanki alapkamat semmit nem emelkedett.

A kamatváltozásnak két oka lehet: a bank forrásköltségeinek változása és a kockázati költségek változása. Gyura Gábor és Szigel Gábor, a Magyar Nemzeti Bank két szakértője szerint a bankok a két költség növekedésén túl még plusz terheket raknak az ügyfelekre.

b) a hitelkockázat változása,

c) a Hitelező adott tevékenységének költségeit növelő, a kölcsönszerződés szerinti

jogviszonyokat szorosan és közvetlenül érintő jogszabályváltozás.

Amennyiben a bank által igénybe vehető hitelek kamatai nőnek, akkor a forrásköltségek drágulásáról beszélhetünk. A svájci frank esetében két módon nőhet ez a költségelem. A svájci jegybank kamatdöntése révén nőhet a svájci frankra vonatkozó bankközi kamat (CHF-libor). Ezzel minden ország minden bankja drágábban juthat az alpesi devizához.

A másik lehetőség a magyar országkockázat növekedése. Az országkockázat nem más, mint nemzetközi minősítő intézetek által rendszeresen közzétett mutató, ami az országba irányuló befektetések kockázatát méri. Növekedésével minden magyarországi gazdasági szereplő, így a pénzintézetek is magasabb áron jutnak külföldön hitelhez, ezzel svájci frankhoz. Ez a két tényező változása szinte azonnal hat a bankok forrásköltségére, hiszen azok jellemzően rövidtávú hitelekből és betétekből fedezik hitelezésüket, a kölcsönök nagy része viszont hosszú távú. Ezért is hat a forrásköltség iylen gyorsan és erőssen a mindenkori hitelkamatokra.

A hitelkockázat változása megfoghatatlanabb tényező. A prudens működés alapfeltétele lenne a hitelezési veszteség teljes gazdasági ciklusra való tervezése. Már a hitel kihelyezésekor a banknak kellett volna számolnia a bedőlő hitelek alakulásával és ezen okból nem növelhetne kamatot az én hitelem esetében. Hiszen ez pont olyan lenne, mintha a boltban többet fizetnék a kasszánál, ha aznap épp elloptak volna egy csokoládét az üzletből. Így a veszteségek megemelkedése miatt nem lenne szabad növelni az egyébként jól teljesítő adósok ügyfél-kamatát, hiszen ez önmagában is növeli a nem-teljesítő adósok számát. Mégis felmerül, hogy a bankok a válság alatt halmozódott bedőlő hitelek után megnövekedő hitelkockázati felárat beépítik az aktuális hitelek kamataiba vagy a saját hasznukat növelik a hitelesek kárára.

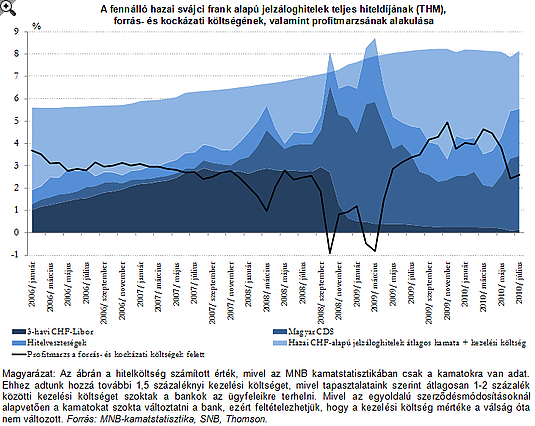

A fenti ábrán a hazai svájci frank alapú hitelek teljes hiteldíja alatt a CHF-libor és a magyar CDS felárak szerepelnek, melyek növekedése nem ad magyarázatot a 2009 márciusa utáni kamatnövekedésekre. Látszólag a bankok kismértékű veszteséget szenvednek el a válság alatt, de a válság utáni profitszintek a 2008 előtti fölé tudnak nőni. Vagy, ha feltételezzük, hogy nem a profitszintek nőttek,

akkor ez a növekmény tulajdonítható a kockázati felár növekedésének.

Mivel jártak volna az ügyfelek jobban? A referenciakamatláb alapú termékekkel!

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

Abban az esetben, ha a referenciakamatláb a svájci frank 3 havi bankközi kamata lett volna, akkor mindenképpen jobban jártak volna az ügyfelek. Ezt mutatja a lengyel példa. Lengyelországban - ahol a régió országainak többségéhez hasonlóan referenciakamathoz kötöttek a hitelek - 2008 októbere óta közel 200 bázisponttal csökkent a svájci frank alapú jelzáloghitelek átlagos kamata, míg Magyarországon ugyanezen időszak alatt 100 bázisponttal emelkedett. Ez a 300 bázispontos különbség egy 8 millió forintos, 17 éves hátralévő futamidővel rendelkező hitelnél nagyságrendileg 15 ezer forintnyi különbséget tesz ki a havi törlesztőrészletben - írja Gyura Gábor és Szigel Gábor.

Az MNB javaslatai a devizahitelesek védelmében:

1. Kétféle hiteltermék: referenciakamathoz kötött vagy több évre fixált kamatozású. (A fennálló állományra is érvényes szabály.)

2. A rendszeresen felszámított kezelési költség megszüntetése (beépítése a kamatba).

3. A devizamarzs egyoldalú szélesítésének tilalma vagy/és a devizamarzs maximalizálása vagy/és a devizában történő hitelfolyósítás és törlesztés lehetővé tétele.

4. A svájci frankhitelek kiváltását gátló jogszabályok korrigálása.

5. Pozitív adóslista. Ennek lényege: akik megfelelően fizették eddigi hiteleiket könnyebben és legfőképp olcsóbban kapjanak újabb kölcsönt vagy csökkenjen a terhük saját kockázati szintjükre, addig nem juthatnak a rendesen fizetők könnyebben, olcsóbban hitelhez. Maradnak a magas kamatok mindenkinek.

-

Nem elég a Facebook: miért fontos a saját honlap is a magyar mikro- és kisvállalkozások többségénél?

Demján Sándor Program "Minden vállalkozásnak legyen saját honlapja" - így élt a pályáazati lehetőséggel négy hazai kisvállalkozó.

-

Hajlítható mobil 200 ezerért, erős gaming készülékek – Így tör előre a nubiát is gyártó ZTE a magyar mobilpiacon

A megfizethető innováció a kulcs a ZTE szerint.

-

Tartósan alacsony árakkal és akciókkal erősít a Lidl

A Lidl termékek vásárlásával nemcsak a magyar fogyasztók járnak jól, hanem a hazai gazdák is.

-

A Lidl nem viccel: a törvényi előírásoknál háromszor szigorúbb követelményeknek kell megfelelniük a friss zöldségeknek és gyümölcsöknek

A gyümölcsön található szermaradványok szintje nem haladhatja meg a hivatalos határérték egyharmadát.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában