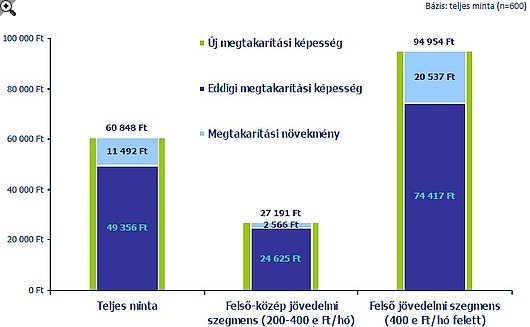

A Budapest Bank és a Budapest Alapkezelő megbízásából készült lakossági kutatás szerint az átlagjövedelem felett keresők megtakarítási kedve egyértelműen nőtt. A felmérésben megkérdezettek az Szja-változások nyomán 2011-ben havi 60 ezer forintot terveznek félretenni, 11 ezerrel többet, mint eddig. A havi 400 ezer forint felett kereső esetén megközelíti a 95 ezer forintot a havi megtakarítási képesség. A keletkező többletjövedelem jelentős része 1-5 éves időtávú megtakarítási eszközökbe vándorol majd.

Megnövekedett megtakarítás hajlandóság

A 2011 februárjában készült kutatás az átlagjövedelem (bruttó 200 ezer forint) felett keresők megtakarítással kapcsolatos magatartását és attitűdjeit vizsgálta; elsősorban ők azok, akiknek az adóváltozások következtében nőtt a jövedelme. A vizsgálat arra is kitért, hogy az Szja-változások következtében megnövekedett jövedelmeket mire szándékoznak fordítani, illetve hogy a bérnövekvény nyomán hogyan változnak e szegmens megtakarítási szokásai. A felső-közép (bruttó 200-400 ezer forint) és a felső (bruttó 400 ezer forint felett) jövedelmi szegmens körében végzett felmérés megerősíti, hogy itt eddig is az átlagosnál sokkal magasabb volt a megtakarítási hajlam, hiszen háromnegyedüknek már most is van megtakarítása (a teljes lakosságban ez az arány mindössze 20%. Jellemzően továbbra is ők azok, akik az adóváltozások hatására megnövekedett jövedelmet félre kívánják tenni.

A kutatásból az is kiderült, hogy a megkérdezettek 74%-a most fontosabbnak tartja, hogy legyen megtakarítása, mint 5 évvel ezelőtt, 61%-pedig többet tervez félretenni 2011-ben, mint korábban. A kutatásban résztvevők idén havi 60 ezer forintot szeretnének megtakarítani, 11 ezer forinttal többet, mint eddig. 94%-uk havi rendszerességgel tenne félre, és kétharmaduk legkésőbb márciustól kezdené a gyűjtögetést.

Mit kezdünk a jövedelemtöbblettel?

Az Szja-változások hatására a megkérdezettek 65%-ának nőtt a jövedelme. A jövedelemnövekményről beszámolók jellemzően részben vagy egészében megtakarítják a keletkező többletet (38%), míg közel harmaduk (30%) azt a havi kiadások (rezsi, egyéb fix költségek) fedezésére fordítja. 13%-uk tervezi, hogy a plusz bevételből előtörleszti vagy teljes egészében kiváltja meglévő hitelét, míg tizedük még nem döntötte el, hogy elkölti vagy feléli-e a többletforintokat.

Többletjövedelmet megtakarítók magatartása

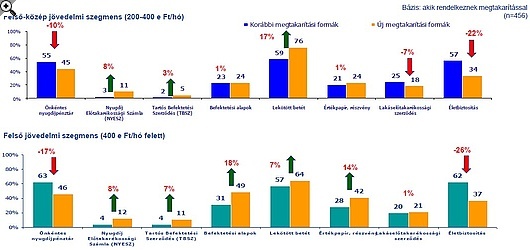

A jövedelemnövekményről beszámolók elsősorban biztonsági tartalék képzésére, lakás- és nyugdíjcélra illetve családtagok támogatására kívánnak félretenni. A megtakarítási formák népszerűségét vizsgálva kiderült, hogy még mindig a lekötött betét a legnépszerűbb (67%), ezt követi az önkéntes nyugdíjpénztári megtakarítás (45%) és a befektetési alapok (43%). Elsősorban a felső jövedelmi szegmensbe tartozók körében növekedett az értékpapír alapú befektetések vonzereje, köszönhetően a körükben tapasztalt magasabb kockázatvállalási hajlandóságnak és szintén ők azok, akik nyitottabbak az újabb megtakarítási konstrukciók igénybevételére.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,89 százalékos THM-el, havi 150 768 Ft forintos törlesztővel fel lehet venni az ERSTE Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a CIB Banknál 6,89% a THM, míg a MagNet Banknál 7,03%; a Raiffeisen Banknál 7,22%, az UniCredit banknál pedig 7,29%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

A Tartós Befektetési Szerződést (TBSZ) még relatíve kevesen ismerik és veszik számításba - mindössze a válaszadók tizede számára merült fel alternatívaként - miközben a megkérdezettek 62%-a számára fontos, hogy adóelőnnyel járjon a megtakarítása.

A vizsgált csoport fele számára elsődleges szempont, hogy bármikor hozzáférhetőek legyenek befektetései. A hosszú távú gondolkodás még nem igazán jellemző: a legtöbben (51%) 1-5 évre kötnék le megtakarításaikat, amely igényre a hozamot terhelő adó csökkenésével, vagy adott esetben teljes mentesülésével a TBSZ igazán vonzó válasz lehet. 10 évnél hosszabb távra a megkérdezetteknek csak 12%-a kívánja félretenni többletjövedelmét, és jellemzően 36 éves kor felett kezdenek el nyugdíjra félrerakni a takarékoskodók.

"Idén az öngondoskodás előtérbe kerülésével, továbbá a személyi jövedelemadó-változások hatására a megtakarítási kedv erősödésére számítunk. Ugyanakkor a kutatásból az is kiderült, hogy az emberek még nem ismerik eléggé az igényeikre legelőnyösebb választ adó befektetési és megtakarítási lehetőségeket, ezért célunk, hogy felhívjuk ezekre a figyelmüket. Az átlag feletti keresettel rendelkezők jövedelem-emelkedése nyomán a következő hónapokban elsősorban a rövidebb távra szóló havi rendszerességű valamint az adóelőnnyel járó megtakarítások, ezen belül is elsősorban a TBSZ felfutását várjuk" - mondta el Pázmándi László, a Budapest Alapkezelő vezérigazgató-helyettese.

A Budapest Bank a rövid és hosszú távú megtakarítások és befektetések terén egyaránt széleskörű szolgáltatási palettával áll az ügyfelek rendelkezésére. Ezek a konstrukciók kitűnően kiegészíthetik egymást akár az adóoptimalizálás tekintetében, akár azért, mert az időhorizontjuk különböző. A banknál igénybe vehető TBSZ (betéti, és értékpapír formában egyaránt), NYESZ, önkéntes nyugdíjpénztári megtakarítás, befektetési alapok és rendszeres megtakarítási program egyaránt.

A rendszeres (havi) megtakarítások a pénzintézetnél betéti és értékpapír formában is kezelhetők, a megtakarítási számlákra a folyószámlákról havonta átvezethető az ügyfél által igényelt összeg.

A Lépésről-lépésre nevű szolgáltatás azt teszi lehetővé, hogy a rendszeres megtakarításunk havonta automatikusan egy kiválasztott befektetési alapba kerüljön. A szolgáltatás rugalmas, hiszen a befektetés vagy megtakarítás időpontját, összegét és a befektetési alapot ki-ki igényei szerint, szabadon határozhatja meg.

Rengeteg magyar fektette ide a pénzét: most látszik csak igazán, mekkora bukta lehet belőle 2026-ban

Az egyik magyarázat szerint a kriptokultúra nem volt hajlandó felnőni, és ez távol tartja a potenciális befektetőket.