Lakáspiaci fordulat, pénzügyi csapdák, hitelkönnyítések és társadalmi kérdések, amelyek már most meghatározzák a következő évek döntéseit.

Már két hete folyamatosan kézbesítik a devizahiteles elszámolási értesítőket az ügyfeleknek, sokan azonban nem is sejtik, hol vannak a legfontosabb részletek a levélben. A Pénzcentrum mutatja hanyadik oldalon vannak a legfontosabb infok.

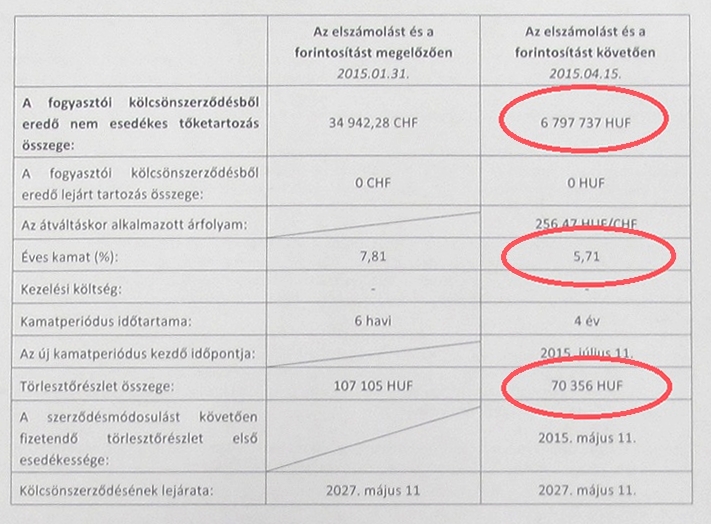

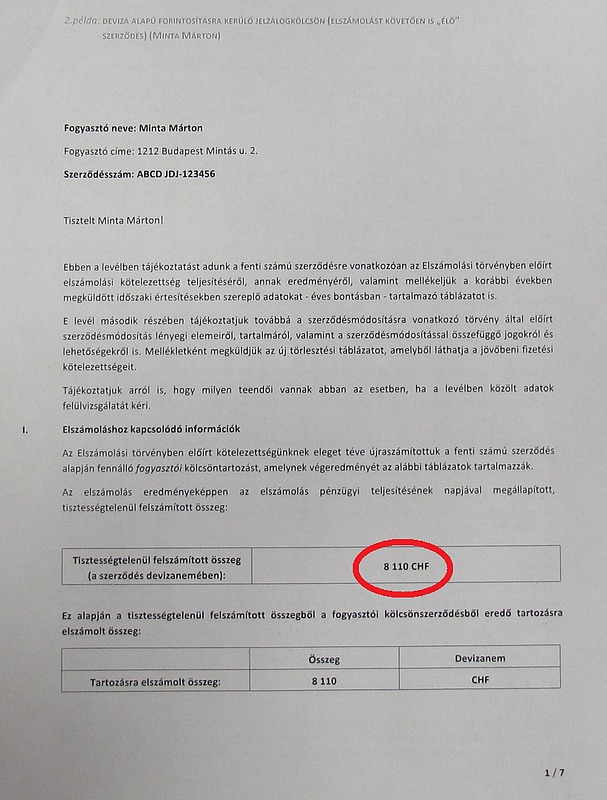

Több mint 700 ezer devizahiteles kapja meg az elszámolási értesítőjét március és április folyamán, amiben az ügyfeleket az elszámolásról értesíti a bankjuk. A három legfontosabb adatot az elszámolási értesítő harmadik oldalán találjuk. Érdemes ezzel kezdeni a levél elolvasását.Ezek a számok a legfontosabbak:

1. A törlesztőrészlet

A legfontosabb változás az elszámolás és forintosítás után fizetendő törlesztőrészlet. Ez határozza meg, hogy ezentúl mennyit kell fizetnünk a hitelünk után havonta.

2. A tartozás

A másik lényeges változás, a tartozás csökkenése. Ennek köszönhetően csökken a törlesztőrészlet és a teljes visszafizetendő adósság is. Fontos, hogy amennyiben az új hitelünkkel elégedetlenek vagyunk, akkor ezt az összeget kell kifizetnünk a bankunknak a hitel felmondása esetén.

3. A kamat

A forintosításra kerülő hitelek esetén a bank köteles visszatérni a "fair forintkamat" szintjéhez. Ez legtöbb esetben felvételkori kamattal egyezik meg. A törlesztőrészletet a kamat szintén kedvezően befolyásolhatja, de a pontos szintjét az alábbi szabályok betartásával kell kialakítani:

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,22 százalékos THM-el, havi 143 171 Ft forintos törlesztővel fel lehet venni a K&H Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az UniCredit Banknál 6,42%, a Magnet Banknál 6,76%, az Erste Banknál 6,78%, a CIB Banknál 6,79%, míg a Raiffeisen Banknál pedig 7%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

- Kiindulópont: a jelenleg 2,1 százalékos 3 havi BUBOR-ra a devizahitel eredeti (pl. svájci frank bankközi kamatlábához képest számított) kamatfelárát kell a bankoknak felszámítaniuk

- Felső korlát: nem lehet magasabb a kamat sem a devizahitel eredeti, sem a mostani (pontosabban a tavaly július 19-ei) kamatszintjénél. A kamatfelár pedig maximum 4,5 (lakáshitelek), illetve 6,5 (szabad felhasználású hitelek) százalék alatt lehet

- Alsó korlát: a kamatfelár nem lehet kevesebb, mint 1 százalék

- A kamat nem lehet magasabb sem az eredeti, sem a jelenlegi szintnél, kivéve, ha a kamatfelár alacsonyabb lenne, mint 1 százalék

Milyen fontos adatot találunk még az értesítőn?

- A tartozás változása, ami megegyezik a tisztességtelenül felszámított összeggel

- Az átváltás árfolyama

- A kamatperiódus, ami jellemzően 3, 4 vagy 5 év lesz, a hátralévő futamidő függvényében

-

Vállalat-finanszírozás fedezettel: hogyan javítja a kondíciókat a Start Garancia kezessége?

Limbach Attilát, a Start Garancia Zrt. vezérigazgatóját arról kérdeztük,hogy miért érdemes ma egy vállalatnak kezességet kérnie és minek kell ehhez megfelelnie?

-

Térítésmentes segítség a generációváltásban (x)

-minden magyar KKV számára elérhető a Gazdaságfejlesztési Ügynökség szolgáltatása-

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában