Háztartások Az idei év tizenegyedik hónapjában a háztartásoknak nyújtott svájci frankban denominált hitelek új szerződéseinek értéke mérséklődött mind fogyasztási, mind pedig lakáscélú hitelek tekintetében - derül ki az MNB legfrissebb adataiból.

Folyószámla és fogyasztási hitel

A háztartások számára kínált forint folyószámlahitelek átlagos kamatlába alig változott, 15 bázispontos emelkedés után 22,13 százalékot tett ki. Az euroban denominált folyószámlahiteleknél ennél erősebb csökkenés volt érezhető, 88 bázispontos csökkenés után 9,27 százalékra mérséklődött az átlagos kamatláb.

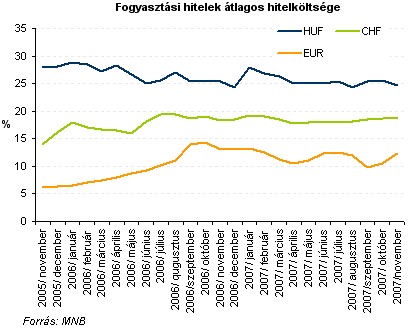

A fogyasztási hitelek területén a forintban denominált konstrukcióknál 95 bázisponttal csökkent az átlagos hitelköltség mutató, így novemberben 24,68 százalékot tett ki. A svájci frankban denominált személyi hitelek kamatának esetében lényeges változás nem történt, míg az eurohiteleknél közel két százalékpontos emelkedést tapasztalhattunk, így novemberben az átlagos hitelköltség mutató 12,38 százalékot tett ki.

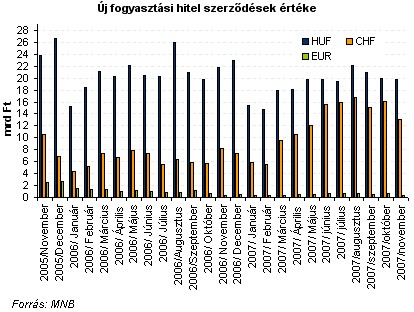

A fogyasztási hitelek esetében mindhárom devizanemben denominált hitelek tekintetében csökkenés volt tapasztalható az új szerződések értékében.

Lakáscélú hitelek

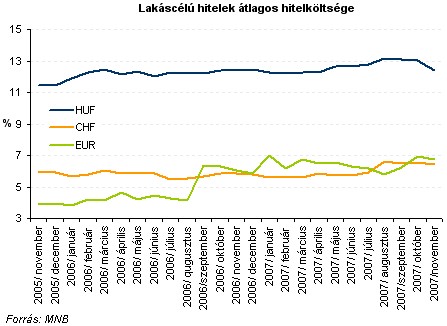

Mindhárom devizanemben denominált lakáscélú hitelek esetében mérséklődött az átlagos hitelköltség mutató. Így novemberben a forinthitelek esetében ez a mutató 12,4 százalékot, az eurohitelek esetében 6,73 százalékot, s svájci frank hitelek esetében pedig 6,43 százalékot tett ki.

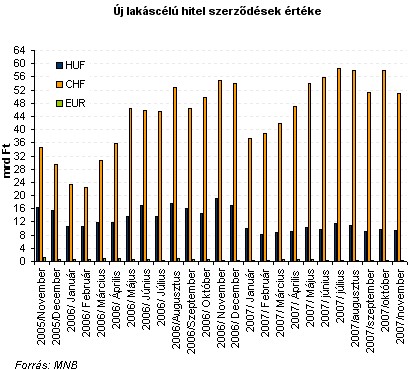

Az euroban denominált lakáshitelek szerepe továbbra is marginális az új szerződések értékének tekintetében. Mind a forintban, mind pedig a svájci frankban denominált új hitelek szerződésének értéke mérséklődött, így előbbi 9,3 milliárd forintot, míg utóbbi 50,85 milliárd forintot tett ki az év tizenegyedik hónapjában.

Vállalkozások

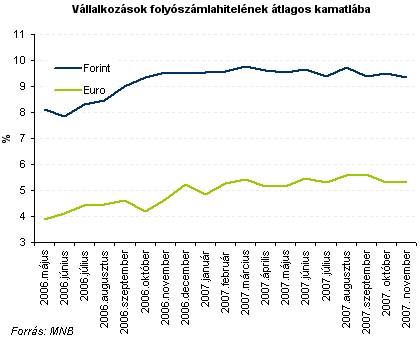

FolyószámlahitelekA vállalkozások esetében nem tapasztalható nagy mértékű változás az előző hónaphoz képest, ugyanis a forint folyószámlahitelek átlagos kamatlába alig módosult, november során 9,35 százalékot tett ki, az euroban denominált hitelek esetében pedig nem történt módosulás, továbbra is 5,31 százalékon áll az átlagkamat.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,89 százalékos THM-el, havi 150 768 Ft forintos törlesztővel fel lehet venni az ERSTE Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a CIB Banknál 6,89% a THM, míg a MagNet Banknál 7,03%; a Raiffeisen Banknál 7,22%, az UniCredit banknál pedig 7,29%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

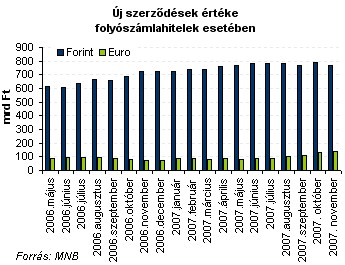

November során ugyan a forintban denominált új hitelek szerződésének értéke mérséklődött 25,5 milliárd forinttal, addig az euroban denominált hitelek esetében éppen ellentétes változás történt, így 136,5 milliárd forintot tett ki ez az érték.

Egyéb hitelek

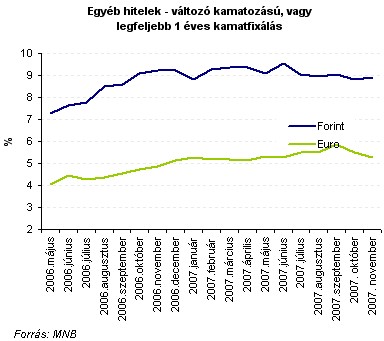

A változó kamatozású, legfeljebb 1 éves kamatfixálású hitelek átlagos kamatlába forintban denominált hitelek esetén a folyószámlahitelekhez hasonlóan alig változott, 8,91 százalékot tett ki. Ezzel szemben az eurohitelek területén folytatódott a csökkenés, 22 bázisponttal 5,27 százalékra csökkent novemberben az átlagos hitelkamat.

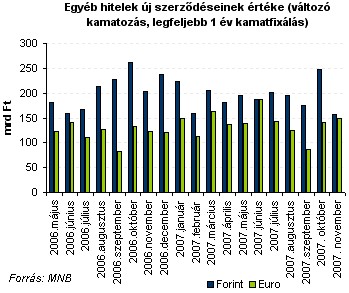

A folyószámlahitelekhez hasonlóan a forinthiteleknél csökkent az új szerződések értéke, 90,8 milliárd forinttal, 156,5 milliárd forintra, míg az euro-hitelfelvétel növekedett, 148,7 milliárd forintra.

-

Állatorvosi rendelőből skálázható kkv – így épült fel a Petlegio tőkevonzó modellje

Nándorfi Zoltánt, a Petlegio vezetőjét és Bánfi Zoltánt, az MKIK Tőkealap-kezelő vezérigazgatóját kérdeztük.

-

Másokért tenni? A Lidl-nél igazán megéri!

A diszkontlánc ünnepi összefogásra hívja vásárlóit, hogy három partnerszervezetével összefogva támogassa a hátrányos helyzetű gyermekek karácsonyát.

-

4,8 százalékos kamatot biztosít a Gránit Bank új prémium bankszámlája (x)

A napi kamatjóváírás miatt az EBKM 4,92 százalék.

-

3,5%-os kamatozású hitellel segíti a tudatos otthontervezést a Fundamenta megújult lakásszámlája (THM: 5,04–5,31%) (x)

Frissítette egyik legnépszerűbb termékét, az Otthontervező Lakásszámlát a Fundamenta, azzal a céllal, hogy még inkább megkönnyítse ügyfelei számára lakáscéljaik elérését.

-

A stílus maga az ember - már karkötővel és gyűrűvel is fizethetnek a Gránit Bank ügyfelei (x)

A Gránit Bank most azon ügyfeleinek, akiknek az ajánlására két további ügyfél számlát nyit a banknál december 19-ig, díjmentesen biztosít digitális fizetésre alkalmas karkötőt.