Az önkéntes nyugdíjpénztári portfóliók kiemelkedő teljesítményt nyújtottak 2025-ben, a legjobb befektetések két számjegyű hozamot értek el.

Tavaly a legjobban a magánnyugdíjpénztári portfóliók közül a klasszikus portfóliók teljesítettek, viszont a tagok többségét lefedő növekedési portfóliók veszteséget voltak kénytelenek elkönyvelni, a részvénypiaci mélyrepülés miatt. A PSZÁF összesítése szerint nagyon eltérő hozamokat tudtak elérni a pénztárak, attól függően, hogy mennyire voltak részvénytúlsúlyosak a pénztárak, és mennyire voltak kitéve a feltörekvő piacok, akár jelentősebb veszteségbe is bele lehetett futni. Nem csoda, hiszen a vezető feltörekvő piaci indexek tavaly 20 százalékos leértékelődést szenvedtek el, miközben a fejlett tőkepiacok stagnáltak.

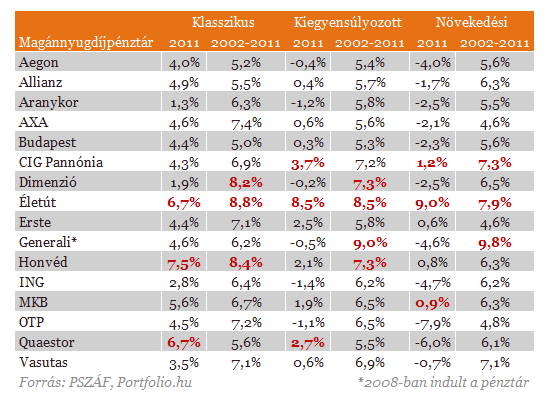

A tavalyi évben a hazai magánnyugdíjpénztárak klasszikus portfolióinak összesített, vagyonnal súlyozott nettó hozama 4,16 százalék, kiegyensúlyozott portfolióinak hozama mínusz 0,12 százalék, növekedési portfolióinak hozama pedig mínusz 3,89% volt. A szektor egészére nézve a vagyonnal súlyozott nettó átlaghozam mínusz 2,87 százalékra rúgott - derül ki a PSZÁF adataiból.

A részletes adatokból nagyon jól kirajzolódik, hogy a pénztárak egyéni teljesítménye széles skálák között mozgott. A klasszikus portfólió esetében van a legkisebb tér az aktív portfólió-kezelésre, ezért itt láthattuk a legkisebb eltéréseket, azonban már itt érdemes megemlíteni, hogy volt olyan pénztár, ami 7,5 százalékos hozamot tudott hozni, míg volt olyan, amelyik csak 1,3 százalékot. A magyar kötvénypiac heves mozgásokon ment keresztül 2011-ben, a hosszú kötvények esetében bele lehetett futni nagyon veszteségekbe is, míg a rövid papírok dominanciájával kedvező hozamokat lehetett elérni.

A kiegyensúlyozott portfóliók esetében is jelentős különbségekre figyelhettünk fel, a legjobb pénztár 2011-ben 8,5 százalékos hozamot ért el, míg a legrosszabb 1,4 százalékos veszteséget. A hatályos törvények szerint a pénztáraknak már nagyobb terük van a portfólió összeállítására, a részvényarány 10-40 százalék között mozoghat, ami magyarázatul szolgál a jelentős különbségekre. Teljesen természetes, hogy aki inkább védelembe vonult, és konzervatívabb portfóliót épített föl, annak jobban jött ki a lépés, mint annak, aki jelentős részvényarányt tartott.

A

pénztártagok többsége a növekedési portfólióban van, ezért ez a

leginkább figyelt portfólió az összes közül. Sajnálatos módon itt voltak

a legnagyobbak az eltérések, miközben az Életút 9 százalékos hozamot

tudott elérni, addig az OTP 8 százalékos veszteséggel állt. A

pénztáraknak elvileg 40 százalék feletti részvényarányt kellett volna

tartaniuk, viszont a jogszabályalkotók lehetőséget adtak arra, hogy a

limitet 2012 végéig érjék el a pénztárak.

Ez a lépés megpecsételte több pénztár sorsát is, voltak, akik "beleragadtak" a magasabb részvényarányba, míg voltak olyanok, amelyek rugalmasan éltek ezzel az eszközzel. Akik már korábban kiépítették a portfóliójukat, azok is megtehették, hogy a kötvények irányába elmozduljanak, azonban ezt nem lehet komolyabb mértékben megtenni, hiszen a részvények eladását a beszállási pontokhoz képest rosszabb árfolyamon lehetett értékesíteni.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,89 százalékos THM-el, havi 150 768 Ft forintos törlesztővel fel lehet venni az ERSTE Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a CIB Banknál 6,9%, a Magnet Banknál 7,03%, a Raiffeisen Banknál 7,22%, míg az UniCredit Banknál pedig 7,29% . Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Vélhetően a nagyobb veszteséget elszenvedő pénztárak a limit feletti részvényarányt tartottak fent, és azon belül is jelentős kitettségük volt a feltörekvő piacok irányába, amelyek jelentős esést szenvedtek el. Azok a pénztárak, amelyek kisebb mínusszal, vagy éppen nyereséggel tudták a múlt évet kihozni, azok jóval biztonságosabb portfóliót tartottak. Az Életút volt az egyik ilyen kivétel, a befektetési politikájuk szerint 2011 márciusában megváltoztatták a növekedési portfólió referencia-indexét, a korábbi 42 százalékos részvényarány 5 százalékra csökkent, míg a rövid kötvénybefektetéseké 80 százalékra emelkedett.

A pénztártagok közül már mindenki megkapta a számlaértesítőjét, a kapott számok pedig sokakat rossz érzéssel tölthetik el a tagokat, hiszen a legnagyobb pénztárak tavaly mind negatív hozamot értek el. A vezető ötös (Aegon, Allianz, AXA, ING, OTP) vesztesége 2011-ben 1,7 és 7,9 százalék között szóródott. A 10 éves mutatókban is olyan számokat láthatunk, amelyek elégtelenek voltak ahhoz, hogy a pénztárak reálhozamot hozzanak, ebben viszont jelentős szerepe van a 2008-ban kitört válságnak, és a törvényi változásoknak, amelyek éppen erre az időre tették a választható portfóliós rendszer kialakítását.

Súlyos öröklési tévhitben él a magyarok többsége: egy apró hiba, és végleg elúszhat a családi vagyon

A közjegyzői tapasztalatok szerint ez térségenként eltérően alakul, miközben egyre többen döntenek úgy, hogy végrendeletben rendezik vagyonuk sorsát.

Sorozatos karbantartásokat jelentett be a K&H: akadozhat az online és kártyás fizetés, ATM-használat

Február 28-án 23:00 órától 2026. március 1-én 14:00 óráig több mobil- és netbanki szolgáltatás, valamint az ATM készpénzbefizetési szolgáltatások szünetelnek

-

A fizikai üzletek nem tűnnek el, csak átalakulnak: ők nyerték a Visa Boltok Boltja versenyét

Az online kereskedelem térnyerése nem szorította ki a fizikai boltokat, hanem új pályára állította őket.

-

75 kupon, akár 50% kedvezmény - így spórolhatsz a tavaszi bevásárláson a SPAR-ral (x)

Új akcióval köszönti a tavaszt a SPAR országszerte.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában