A közszolgálati dolgozók január 20-ig kérhetik az otthonteremtési támogatást, de a cégeknél sok helyen most döntenek más kedvezményről is.

A 2021. januárjától elérhető új lakástámogatások egy részét a családok a vásárlást, felújítást követően, utólag kapják vissza. Jelenlegi információnk alapján ilyen a felújítási támogatás és az új építésű lakások vásárlásához kapcsolódó áfa-visszatérítés is. Logikus lépés lehet hitelből megfinanszírozni ezt az összeget - persze csak akkor, ha nincs elég saját megtakarítás - és a visszatérítést követően előtörleszteni a felvett kölcsönt. De mennyibe kerül jelenleg egy hitel részbeni-, vagy teljes előtörlesztése?

Az otthonuk felújításába kezdő legalább egy gyermeket nevelő szülők számára 2021. januárjától elérhető lesz a felújítási támogatás. A munkálatok befejezése után, a benyújtott számlák felét, de legfeljebb 3 millió forintot visszatérít az állam.

Miből lehet megfinanszírozni a felújítási munkálatokat?

A támogatás maximális kihasználásához legalább 6 millió forintos költségvetés szükséges, ebből az összegből a lakáson már több dolog felújítható: a fűtés korszerűsíthető, a nyílászárók kicserélhetők, de akár a konyhát is teljesen meg lehet újítani. A legjobb megoldás az, ha ezeket a munkálatokat sajt megtakarításából finanszírozza meg a család, azonban sokaknak nincs "felesleges" 6 millió forintja.

Jó megoldás lehetne, ha több szakaszban újítaná fel a család otthonát az aktuális anyagi forrásainak megfelelő munkálatokat elvégezve. Nincs azonban arról információnk, hogy hányszor is igényelhetné ugyanazon család egy adott lakás felújítására a támogatást. Jelen esetben abból indultunk ki, hogy csak egyszer lesz erre lehetőség, ezért érdemes törekedni a maximális összeg kihasználására.

Ebben az esetben még hitelt igényelhet a család a felújítási munkálatok megfinanszírozására. Az utólag visszakapott támogatásból pedig részben-, vagy teljes egészében visszafizethető a kölcsön.

Ideális megoldás lehet a személyi kölcsön, melyet akár 3-5 munkanap alatt is megkaphat az igénylő. Ráadásul a konstrukció induló költsége igen kedvező, legfeljebb a hitelösszeg 1 százaléka.

Akár felújítási célú lakáshitelből is megfinanszírozhatók a munkálatok. Ezt a konstrukciót akkor érdemes választani, ha felújításnak csak később állna neki a család, ugyanis a bírálati ideje ennek a hiteltípusnak jellemzően 4-6 hét. A lakáshitelek kamata jóval kedvezőbb, mint a személyi kölcsönöké, azonban az igényléshez kapcsolód induló díjak itt elérhetik akár az 50 - 100 ezer forintot is.

Bármelyik konstrukciót is választja az igénylő, fontos szem előtt tartania, hogy jelen helyzetben a kamat, a törlesztőrészlet és a THM - teljes hiteldíj mutató - mellett az előtörlesztési díj nagysága is befolyásolhatja azt, hogy melyik a legkedvezőbb banki ajánlat.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

Mennyiben befolyásolja az előtörlesztési díj a választást?

Az utólag kapott támogatásból a futamidő lejárata előtt előtörlesztené az igénylő kölcsönét, amelyért viszont a legtöbb pénzintézet díjat szed be. A díj nagysága jellemzően az előtörlesztett összeg egy előre meghatározott százaléka. Ráadásul ez a költség nem képezi részét a THM értékének, hiszen ez nem a kölcsön "normális" fizetéséhez kapcsolódik, így érdemes más szempontot is figyelembe venni a hitelkonstrukció kiválasztása során.

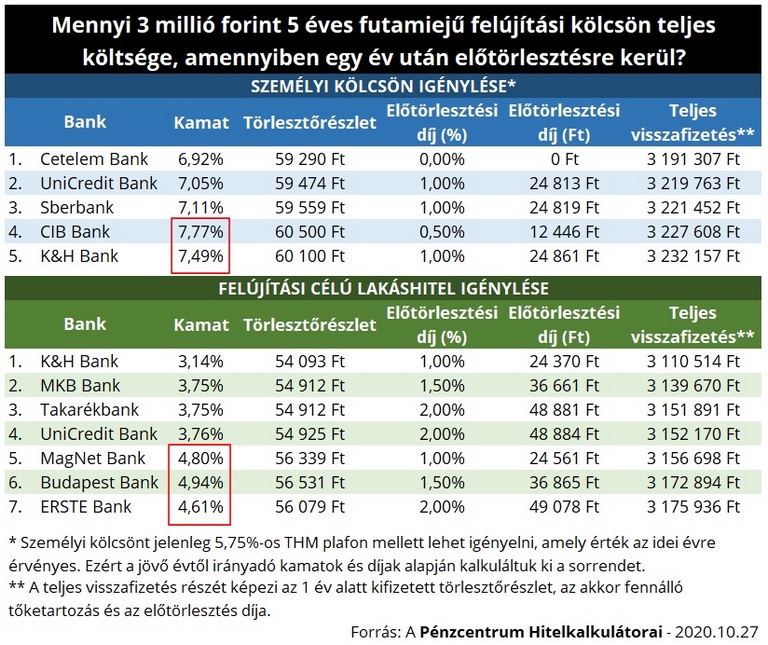

Egy példán keresztül mutatnánk be azt, hogy a banki ajánlatokat hogyan befolyásolja az előtörlesztési díj. Az igénylő 3 millió forint hitelt venne fel - személyi kölcsönből, vagy lakáshitelből - 5 éves futamidőre. Részben ebből finanszírozná a 6 millió forint összegű lakásfelújítását. Az adós a teljes összeget előtörlesztené a futamidő első évét követően. (Ennyi idő kellett a felújítási munkálatok befejezésére, ezt követően visszaigényelné a felújítási költségek felét.)

A különböző előtörlesztési díjak miatt bizony könnyen lehet, hogy másik ajánlat lesz kedvezőbb az igénylők számára - a teljes visszafizetendő összeg alapján -, mint amit a kamat, törlesztőrészlet alapján választana.

A személyi kölcsönnél például a negyedik legalacsonyabb kamattal rendelkező K&H Bank kölcsönének előtörlesztési díja relatív magas, emiatt összességében olcsóbb lehet ennél a CIB Bank ajánlata. A lakáshiteleknél pedig az ERSTE Bank hitelére kellene összességében többet fizetni az alacsony kamatok ellenére. Emiatt két másik bank ajánlata is megelőzheti a rangsorban.

Az jól látható, hogy az előtörlesztési díj nagysága - legalábbis ekkora előtörlesztés esetén - nem írja át jelentősen a banki ajánlatok sorrendjét. Ettől függetlenül hasonló ajánlatok esetében valóban lényeges lehet az előtörlesztés költsége, éppen ezért érdemes ezt is megvizsgálni, amikor hitelt igénylés előtt áll az ember. Ehhez ajánljuk a Pénzcentrum hitelkalkulátorait!

Óriási botrány robbant: úgy vertek át rengeteg Visa és MasterCard kártyatulajt, hogy észre se vették

A kártérítésre azok az ügyfelek jogosultak, akik független, nem banki üzemeltetésű ATM-eknél fizettek díjat készpénzfelvételkor.