Az ismert színész, énekes Gergely Róbertnek sikerült megszabadulnia 8 millió forintos svájci frank hitelétől. Ő a hitele forintosítása mellett döntött még januárban, majd lakását eladva kifizette a teljes adósságát- írja a Blikk. Érdemes másoknak is így rendezni tartozásukat?

"Körülbelül nyolcmillió forintnyi svájcifrank-hitel volt a lakáson. Havi nyolcvanötezerre ment fel a törlesztőm. Hitelcsapdába kerültem. Még huszonöt évig a bank "fogságában" lettem volna, ha nem lépek valamit. Felajánlották, hogy egy összegben kifizethetem a tartozásomat. Januárban átváltottam a hitelt forintalapúra. Azzal, hogy sikerült eladni a lakást, egy összegben ki tudtam fizetni az adósságomat. Szeretném végre jól érezni magam színészként" - mondta a hot! magazinnak az énekes-színész, akinek óriási szerencséje volt. Három hét alatt talált a lakásra vevőt.

Sokaknak lehetősége van a forintosításra még egy hétig

Már csak egy hetük van a devizahiteleseknek, hogy megszabaduljanak régi

hiteleiktől. Legalábbis az átlátható árazás biztosító törvénymódosítás

értelmében augusztus 31-ig kérhetik bankjuktól a kölcsön módosítását,

hogy az megfeleljen az április elsejétől érvényes kritériumoknak. Ez az a

törvény, amivel a kormány el kívánja érni, hogy a banki hitelkínálat

átlátható és összehasonlítható legyen, a pénzügyekben kevésbé

járatosaknak is. Ez és az éves csúcs közelében lévő euró és svájci

frank árfolyam a devizahiteleseknek azt is lehetővé teszi, hogy

forintosítsák hitelüket. Érdemes lecsapni a lehetőségre?

Április elsejétől él a 2011. évi CXLVIII. törvény, ami a kölcsönök kamatai és a teljes hiteldíj mutató korlátozása, valamint az átlátható árazás biztosítása érdekében az egyes pénzügyi tárgyú törvények módosítását tartalmazza. A törvény értelmében egy hitel akkor átlátható, ha az ügyleti kamat legalább 3 évre fixálva van, vagy valamilyen referenciahozamhoz kötött. Akinek hitele, akár devizahitele nem ilyen, egyszer kérheti a szerződésmódosítást.

Forinthitelesek forintra, euróhitelesek euróra vagy forintra, a frankhitelesek mind a három devizanemre válthatják tartozásukat, aminek akkor van a legnagyobb értelme, ha valamilyen mértékben csökken is ezzel a törlesztőrészlet. A magas forinthitel kamatok miatt viszont, az biztos, hogy változatlan árfolyamok mellett többet kell fizetni a forintosítóknak. Azoknak lehet a forintosítás megoldás, akik szerint hosszútávon a forint nagyobb arányú gyengülése várható, így esetlegesen a magasabb kamatok mellett is érdemes a mostani árfolyammal kalkulált forinttartozást fizetni.

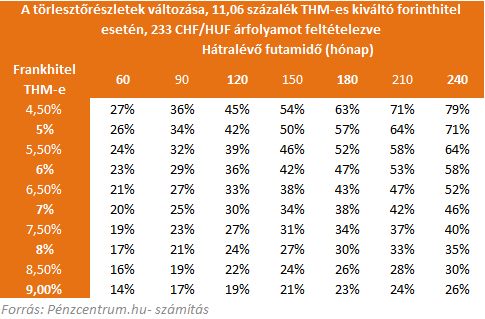

A

jelenleg nagyon alacsony díjjal számolt devizahitelek forintra váltása

esetén akár 40-70 százalékos törlesztőrészlet növekedésre is lehet

számítani, még akkor is ha a legolcsóbb elérhető lakáscélú

forinthitellel számolunk. A fenti táblázatban a várható törlesztőrészlet

növekedéseket ábrázoltuk futamidőtől és a THM-től függően.

Mit mondanak a bankok?

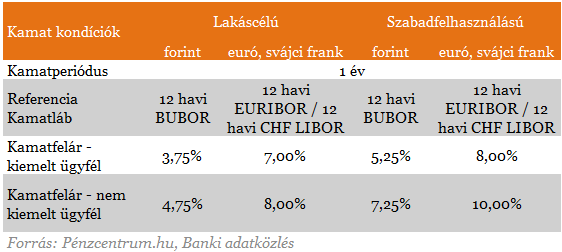

A

legtöbb bank arról számolt be, hogy a lehetőség után érdeklődők száma

igen alacsony. Az azonos devizában maradó ügyfelek díjai nem

változhatnak jelentős mértékben. Egy banki

válaszban mellékelt táblázat szerint a következő kamatkondíciókra számíthatnak a különböző devizahitelesek.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,22 százalékos THM-el, havi 143 171 Ft forintos törlesztővel fel lehet venni a K&H Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az UniCredit Banknál 6,42%, a Magnet Banknál 6,76%, az Erste Banknál 6,78%, a CIB Banknál 6,79%, míg a Raiffeisen Banknál pedig 7%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Új kockázatok

Új kockázatok jelenhetnek meg a szerződésmódosításkor,a például a referenciakamatozásra váltással. Referencia kamathoz (LIBOR, EURIBOR) kötött ügyletek esetében ugyan a kamatfelár mértéke a futamidő végéig nem változhat (csak a jogszabályban meghatározottak szerint pl.:késedelmes fizetés), azonban a referencia kamat mértéke módosulhat, ami kamatfordulókor befolyásolja az ügyfél által fizetendő kamat és egyben a törlesztőrészlet mértékét. Tehát ha az EURIBOR a jelenlegi szintről emelkedik 1%-ot, akkor az 1%-kal magasabb ügyleti kamatot eredményez. Ennek okán az ügyfélnek megfontoltan és körültekintően kell döntést hoznia, változtat-e a jelenlegi szerződésén. Érdemes tisztában lenni avval is, hogy a kölcsön futamideje alatt az ügyfél által választott hiteltípusnak megfelelően 1 vagy 3 éves kamatrögzítést alkalmazunk, amely azt jelenti, hogy a kölcsön kamatlába évente / háromévente, a szerződés évfordulójakor kerül felülvizsgálatra.

-

Nem elég a Facebook: miért fontos a saját honlap is a magyar mikro- és kisvállalkozások többségénél?

Demján Sándor Program "Minden vállalkozásnak legyen saját honlapja" - így élt a pályáazati lehetőséggel négy hazai kisvállalkozó.

-

Hajlítható mobil 200 ezerért, erős gaming készülékek – Így tör előre a nubiát is gyártó ZTE a magyar mobilpiacon

A megfizethető innováció a kulcs a ZTE szerint.

-

Tartósan alacsony árakkal és akciókkal erősít a Lidl

A Lidl termékek vásárlásával nemcsak a magyar fogyasztók járnak jól, hanem a hazai gazdák is.

-

A Lidl nem viccel: a törvényi előírásoknál háromszor szigorúbb követelményeknek kell megfelelniük a friss zöldségeknek és gyümölcsöknek

A gyümölcsön található szermaradványok szintje nem haladhatja meg a hivatalos határérték egyharmadát.

-

Magyar trappista: a vásárlók és a tejágazat is jól jár vele (x)

A Sajtszívvel ellátott, hazai trappista megvásárlása kilogrammonként kb. 10 liter magyar tej felvásárlását jelenti a nehéz helyzetben lévő magyar gazdáknak.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában