Ma már közhely, de tény, hogy a végtörlesztés nem a rászorulókon segített. A végtörleszteni nem tudó több mint 75%-nyi devizahiteles törlesztőrészlete viszont emelkedett a végtörlesztés bejelentését követő forintgyengülés miatt. Korábbi cikkeinkhez hasonlóan ezúttal is megvizsgáljuk, vajon forintban, frankban, euróban vagy jenben volt-e érdemes eladósodni, és az elmúlt hónapok fejleményei hatására miként alakult az egyes lakáshitel konstrukciók átlagos törlesztőrészlete. Cikkünk ezzel választ ad arra is, nagyjából mekkora havi teher mellett várja ma a devizahitelesek nagy része az új árfolyamrögzítés által lehetővé tett alacsonyabb törlesztőrészletet.

A befolyásoló tényezők

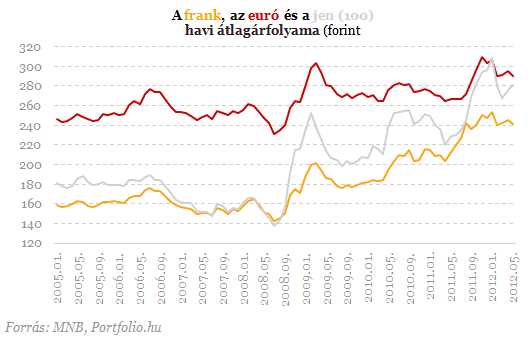

A május közepi intenzív forintgyengülés fényében talán meglepő, de az árfolyam szempontjából május hónap még mindig viszonylag kedvezően alakult a devizahitelesek számára, a forint árfolyama ugyanis erősebb volt, mint az év korábbi hónapjaiban. Ezzel együtt is az év első öt hónapja jóval magasabb törlesztőterhet hozott a háztartások számára a tavalyi év átlagánál, hiszen a frank átlagárfolyama 18, az euróé 16, a jené pedig 0,3 forinttal volt magasabb idén, mint a tavaly az év egészében.

Egy

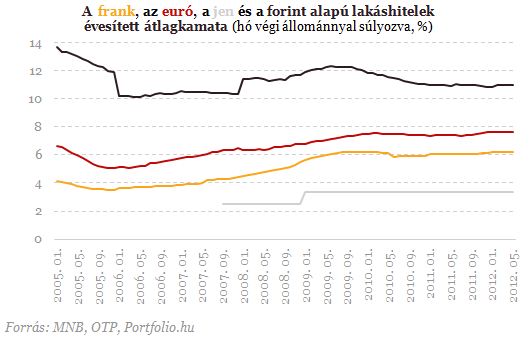

lakáshitel törlesztőrészletét persze nem csak az árfolyam, hanem a

hiteldíjak (kamat+rendszeres költségek) is befolyásolják. Ezek jóval

ritkábban változnak az árfolyamnál, igaz, a devizahitelek esetében

jellemzően az árfolyamhoz hasonlóan felfelé. A közvélekedéssel

ellentétben azonban az utóbbi két évben nem kerítettek sort tömeges

kamatemelésre a bankok. Ellenpélda természetesen akad, az

átlagkamatokban azonban nem történt jelentős változás. A meglévő

frankhitelek kamata március végén 6,2, az euróhiteleké 7,7, a

jenhiteleké (becsléseink szerint) 3,4, a piaci forinthiteleké 11,0

százalék környékén alakult. A kamatemelkedés csak a frissen kínált

forinthitelekre volt jellemző a végtörlesztés időszakában. Az egyéb

költségeket (vonatkozó adatok hiányában) 2%-ra becsüljük, ez azonban nem

befolyásolja az egyes devizák közötti összehasonlítást.

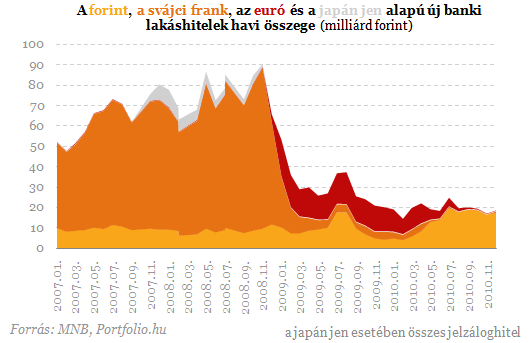

A

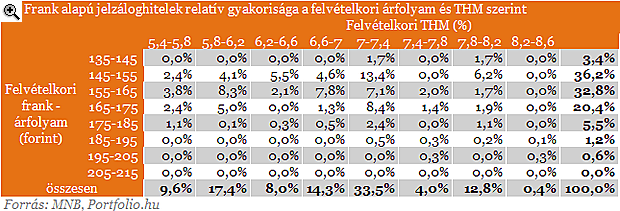

devizahitelek csaknem 100%-át 2004 eleje és 2010 augusztusa között

folyósították a magyar bankok, azóta ugyanis csak nagyon szigorú

feltételek (pl. a minimálbér 15-szörösére rúgó devizajövedelem) mellett

lehet ilyet felvenni. Az MNB statisztikái szerint 1810 milliárd

forintnyi frank- és jenalapú lakáshitelről, illetve 255 milliárdnyi

euróalapú lakáshitelről beszélhetünk (ezen felül vannak még a szabad

felhasználású jelzálog-, illetve fedezetlen devizahitelek). A frank- és

jenhitelek döntő részét a válság 2008. őszi kirobbanása előtt, az

euróhitelek jelentős hányadát pedig 2009-2010-ben folyósították. A

frankhitelek 93%-át 175 forintos frankárfolyam alatt vették fel az

ügyfelek, szemben a mostani 240 feletti árfolyammal.

|

Egy példa

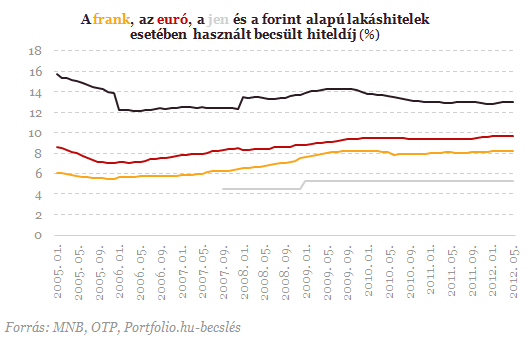

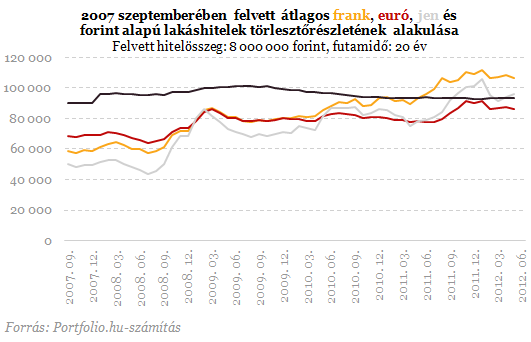

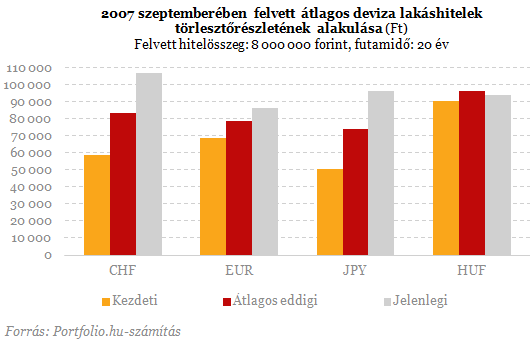

A felvétel óta lezajlott kamat-, de különösen árfolyamemelkedés hatására egy 2007 szeptemberében felvett húszéves frankalapú lakáshitel törlesztőrészlete ma átlagosan közel 82%-kal magasabb a kezdetinél. Ha ezt a hitelt euróban vette volna fel az adós, akkor 26%-os, a jenhiteleknél 90%-os, a forinthiteleknél viszont csak 4%-os lett volna az emelkedés. A változások eredményeként ma az euróhitel törlesztőrészlete a legalacsonyabb, a frankhitelé a legmagasabb.

Az

átlagos eddigi törlesztőrészlet alapján azonban más képet kapunk: még

mindig a jenhitelesek jártak a legjobban, őket az euróhitelesek, majd a

frankhitelesek követik, és a forinthitelesek törlesztették a legnagyobb

összeget ugyanolyan paraméterrel rendelkező hitelek esetében. Az eddig

eltelt idő természetesen nem igazolja az egyes devizahitelesek

döntésének helyességét vagy helytelenségét, a teljes futamidő fogja csak

eldönteni, kik járnak a legjobban.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

Mikor volt érdemes felvenni?

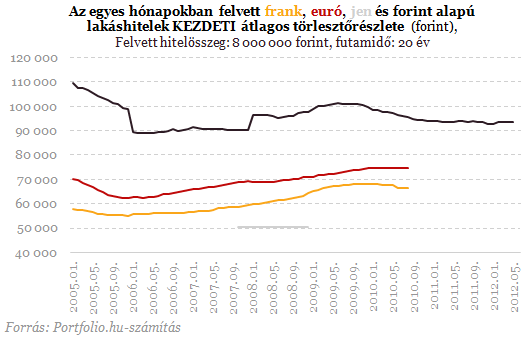

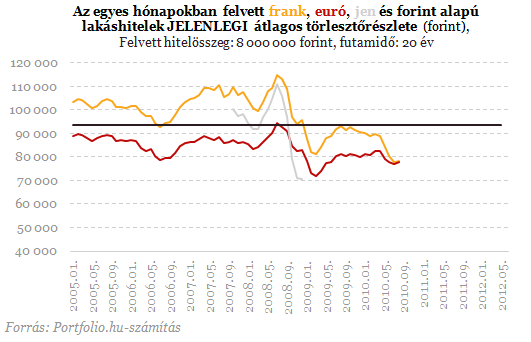

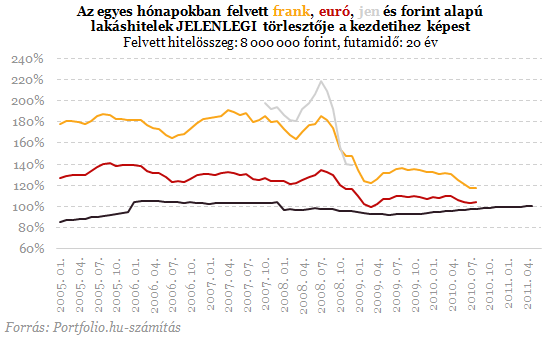

Az iménti példa konkrét időpontban (2007 szeptemberében, vagyis a jenhitelezés kezdetén) felvett hitelekre vonatkozott. Nagyon nem mindegy azonban az sem, mely időpontban került felvételre a deviza- illetve forinthitel, és például voltak-e olyan időszakok, amikor a forinthitel kedvezőbb döntés lett volna. Az alábbiakban gondolkodásunk logikáját megváltoztatva nem a törlesztőrészletek egyetlen példán végigkövethető alakulását nézzük meg, hanem azt, mekkora az egyes időpontokban felvett hitelek átlagos törlesztőrészlete 1. a futamidő kezdetén, 2. jelenleg, illetve 3. a futamidő eddig eltelt részében átlagosan. Az alábbi ábrán is látható, hogy amíg elérhető volt a jenhitel, ennek a kezdeti törlesztőrészlete volt a legalacsonyabb, mégpedig az alacsony kamatszint miatt.

A

jelenlegi átlagos törlesztőrészlet azonban nagyon eltér a kezdetitől: a

2008 végén folyósított jenhitelek esetében a legalacsonyabb (közel 70

ezer forint), a 2008 nyarán folyósított frankhiteleknél pedig a

legmagasabb (csaknem 115 ezer forint) a húsz évre felvett 8 millió

forintos hitelek törlesztőrészlete. Ami viszont a relatív

törlesztőrészlet-emelkedést illeti, a 2008 nyarán felvett jenhitelek

törlesztőrészlete emelkedett a leginkább (akár 120%-kal), a 2005-ben

felvett forinthitelek törlesztőrészlete viszont több mint 10%-kal is

alacsonyabb lehet most az eredetinél.

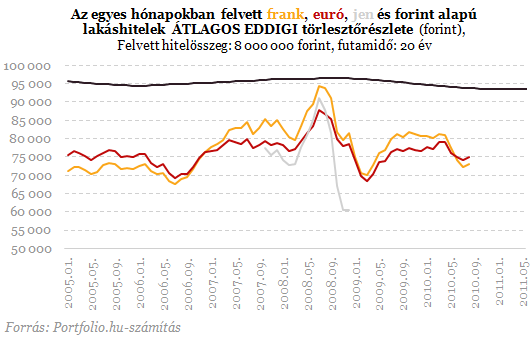

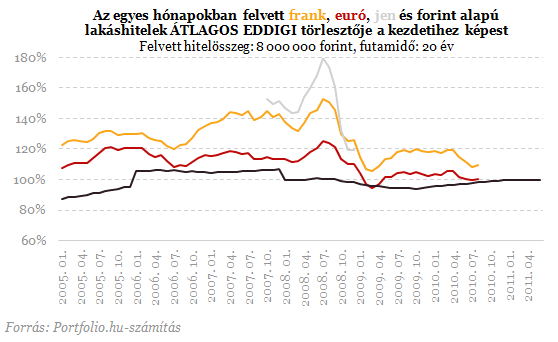

Hogy

melyik devizában volt érdemes eladósodni, azt nem a kezdeti és nem is a

jelenlegi, hanem a kifizetett teljes törlesztőrészlet összege dönti el.

Mivel a futamidő egészére erről még nincs adatunk, érdemes az eddigi

törlesztőrészletek összegéből, illetve átlagából kiindulni. Ez alapján a

forinthitelek, illetve a 2008 nyarán felvett devizahitelek

teljesítettek a legrosszabbul, a 2006 nyarán felvett devizahitelek,

valamint a válság kitörése után folyósított jenhitelek azonban

kiemelkedően jól teljesítettek. Nagy átlagban kijelenthető, hogy az

eddigi törlesztőrészlet alapján az euró- és jenhitelesek jártak a

legjobban, a frankhitelesek már kevésbé, hozzájuk képest pedig még

mindig jóval többet törlesztettek a piaci forinthitelt felvevők. A

kezdeti törlesztőrészlethez képest persze sokakat értek kellemetlen

meglepetések még akkor is, ha átlagos eddigi törlesztőrészletük nem a

legmagasabb másokéhoz viszonyítva. Leginkább a 2008 nyarán felvett

devizahitelekre igaz ez, hisz akkor volt a legerősebb a forint.

-

Az Év Bankja 2025: mutatjuk a teljes listát, ők lettek a győztesek

Csütörtökön adták át a Mastercard díjait.

-

Gyors, egyszerű, átlátható: digitális persely a Gránit Banktól (x)

Forintban és devizában is félre lehet tenni a vágyott célokra

-

A Gránit Bank ügyfelek közel 45 százaléka költségmentesen bankolt 2025-ben (x)

Jelentős részük pénzt is keresett bankszámlájával

-

A 2=3 akcióval a legkisebb turisztikai szereplők hitelfelvételi kedvét élénkíti a kormány (x)

2,5% kamat, állami támogatás, valódi segítség – új szintre lépett a turisztikai finanszírozás

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában