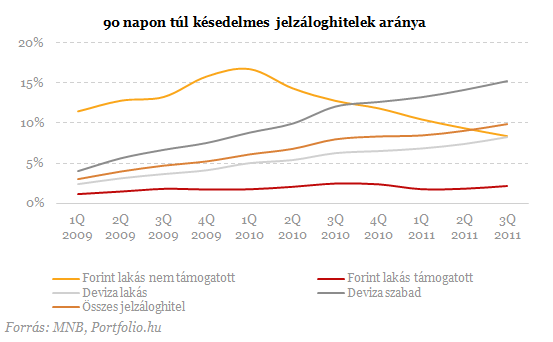

A PSZÁF adatai szerint tavaly október végén már 144 382 lakossági jelzáloghitelesnek - az 1 246 828 adós 11,58 százalékának.- volt 90 napon túl késedelmes hiteltartozása, összesen 983,2 milliárd forint. A Nemzeti Eszközkezelő Zrt. (NET) kék számát eddig mintegy háromezren hívták. A bankok már megkezdték az érintett hiteladósok értesítését arról, hogy ingatlanuk kényszerértékesítésére kerülhet sor.

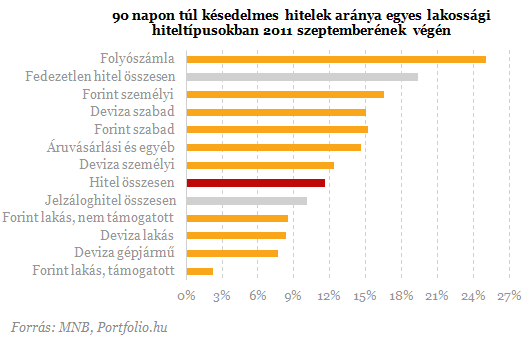

A nem teljesítő állomány és ügyletszám emelkedett az előző időszakhoz képest, tavaly szeptember végén ugyanis a 90 napon túl késedelmes ügyletek száma 143 100, a késedelmes követelések állománya pedig 958,6 milliárd forint volt, míg az NPL ráta (a 90 napon túl nem fizető hitelek aránya) 11,2, illetve 12,8 százalék. Sok hiteladósnak már csak az a reménye maradt, hogy a Nemzeti Eszközkezelő Zrt. (NET) megvásárolja majd az ingatlanát, és bérlőként benne maradhat.

A

NET december közepe óta élő kék számát ez idáig mintegy 3 ezren hívták,

a hívások hozzávetőleg egynegyede a fővárosból érkezik, Pest megyéből

15 százalék. A hívások 7 százaléka érkezik Borsod-Abaúj-Zemplén,

Hajdú-Bihar, Komárom-Esztergom, illetve Baranya megyéből, 5 százalék

Szabolcs-Szatmár-Bereg megyéből. A többi megyéből az arány nem éri el az

5 százalékot.

A bankok már megkezdték azon ügyfelek értesítését, akiknek fedezetként szolgáló ingatlanát kényszerértékesítésre jelölték ki. Az Erste Bank már elküldte az eszközkezelőnek a hivatalos értesítést, az érintett ügyfelek várhatóan a napokban kapják meg a leveleket. A Budapest Bank (BB) is megkezdte az érintettek értesítését. A K&H Bank előzetes tájékoztatást küldött arról, hogy a fedezeti ingatlant kényszerintézkedésre jelölte a bank; csak azok az ügyfelek kaptak a NET vonatkozásában is tájékoztatást, akik esetében a banknál rendelkezésre álló adatok alapján a törvényi peremfeltételeknek megfelel az ügylet és az ingatlan, ez azonban még nem jelenti, hogy az érintettek valóban meg fognak felelni minden törvényi feltételnek. Azt, hogy a K&H-nál hány ügylet felel meg a NET konstrukcióba való bevonás feltételeinek, illetve hány ingatlan eszközkezelőnek való értékesítését támogatják, egyelőre nem lehet tudni.

A hitelezőknek minden negyedév 15. napjáig ki kell jelölniük azon fedezeti ingatlanokat, amelyek kényszerértékesítését kezdeményezhetik, 2012 első negyedévében ez a teljes 90 napon túli hátralékos állomány 3 százaléka lehet.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

Az

OTP és az OTP Faktoring együttesen 957 darab ingatlant jelentett a

felügyeletnek, a hitelek adósait, illetve jelzálog-kötelezettjeit a

PSZÁF jelentéssel egyidejűleg értesítette a bank, illetve az OTP

Faktoring a kényszerértékesítésre jelölésről is tájékoztatja az

ügyfelet. Az OTP hangsúlyozta: egy soklépcsős adósvédelmi folyamat

hivatott megakadályozni, hogy végrehajtás alá kerüljön a fedezetet

jelentő ingatlan. Azok az ügyfelek kerülnek ilyen helyzetbe, akik nem

működnek együtt a bankkal a fizetési nehézségek megoldásában. A

végrehajtási eljárást megelőzően számos lehetőség van a bank adósvédelmi

programjának keretében - a konkrét élethelyzethez igazítva - a

törlesztési kötelezettség átmeneti csökkentésére.

Ha a banki eszközök nem elegendőek, az OTP a felmondást követően saját work out szervezetének (OTP Faktoring) adja el a hitelt, ahol ugyancsak lehetőség van fizetési megállapodás megkötésére, és egyéb eszközök alkalmazására is, mint például az ingatlan közös értékesítése, kisebb (alacsonyabb értékű) ingatlanra történő cseréje, a követelés fejében való átadása majd visszabérlése. Amennyiben az előző megoldások egyike sem realizálható, illetve az adós nem működik együtt, a követelés érvényesítése érdekében a végrehajtási eljárás megindítása marad a járható út.

A BB-nél a végrehajtás alá kerülő ügyfelek kiválasztásánál egyik fő szempont a fizetési késedelem mértéke, azaz, hogy hány hónapja nem tesz eleget szerződésben vállalt fizetési kötelezettségének az ügyfél. A fizetési nehézséggel küzdő ügyfelek számos fizetési könnyítést vehetnek igénybe, amelyek közé többek között az áthidaló kölcsön nyújtása, a tőkefizetési moratórium, a futamidő hosszabbítása vagy a törlesztőrészletek fizetésének időleges halasztása is beletartoznak, végső esetben pedig az ingatlan közös értékesítése is lehetséges. Az, hogy egy ingatlan végrehajtás alá kerüljön, a BB-nél is hosszú folyamat eredménye, azoknál az ügyfeleknél fordulhat elő, akik semmilyen módon nem működnek együtt a bankkal.

-

Gyors, egyszerű, átlátható: digitális persely a Gránit Banktól (x)

Forintban és devizában is félre lehet tenni a vágyott célokra

-

A Gránit Bank ügyfelek közel 45 százaléka költségmentesen bankolt 2025-ben (x)

Jelentős részük pénzt is keresett bankszámlájával

-

A 2=3 akcióval a legkisebb turisztikai szereplők hitelfelvételi kedvét élénkíti a kormány (x)

2,5% kamat, állami támogatás, valódi segítség – új szintre lépett a turisztikai finanszírozás

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában