Gyakorlatilag a kétszeresére nőtt a kétes, vagy rossz minősítésű lakáshitelek aránya az idei első félévben. A KSH legfrissebb adatai szerint a bankok 60 százalékkal kevesebb hitelt adtak eddig idén, mint tavaly ilyenkor.

2009 első felében a gazdasági válság már minden kétséget kizáróan éreztette hatását a lakossági lakáshitelezésben - derül ki a Központi Statisztikai Hivatal Statisztikai Tükör című kiadványából.

Jelentős volt a visszaesés az engedélyezett és a folyósított lakáscélú hitelek számában és összegében. Az elmúlt években megszokott, a hitelek számában és az állomány összegében tapasztalható növekedés után a 2008. végi adatokhoz képest stagnálás figyelhető meg.

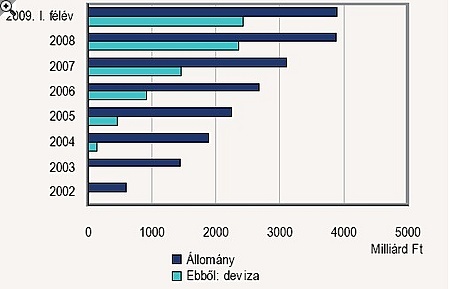

Lakáshitel-állomány

2009 I. félévéről a lakossági lakáshitelezési tevékenységet folytató pénzintézetek teljes köre (21 bank, 3 jelzáloghitel-intézet, 139 takarékszövetkezet, 3 hitelszövetkezet) szolgáltatott adatokat. Eszerint 2009. június 30-án a lakáshitelek állománya 3894 milliárd Ft volt - ez a 2008. évi GDP közel 15 százalékának felel meg -, ennek 62 százalékát devizaalapú lakáshitelek tették ki. 2002 óta az állomány összege folyamatosan emelkedik.

Hét év távlatában a legdinamikusabb növekedés 2002 és 2003 között történt, akkor egy esztendő alatt az állomány közel hétötödével gyarapodott. A 2008. végi adatokkal összehasonlítva a növekedés gyakorlatilag megállt: a teljes hitelállomány összegének változása 1 százalék alatt maradt, a devizaalapú állományé 2 százalékkal emelkedett; ez utóbbiban szerepet játszott a forintnak a tárgyidőszakban tapasztalható nagy árfolyam-ingadozása.

Az összes hitelállomány 63 százaléka a bankoknál, 33 százaléka a jelzáloghitel intézeteknél koncentrálódott, 4 százaléka pedig a takarék- és a hitelszövetkezeteknél jelent meg. Az állomány 94 százaléka a hitelek minősítése szempontjából problémamentes volt, közel 4 százalékuk külön figyelendő minősítést kapott, az átlag alatti, kétes vagy rossz minősítésű hitelek 2 százalékot tettek ki.

Figyelemre méltó változás, hogy 2008 I. félévéhez képest felére csökkent a külön figyelendő, viszont duplájára nőtt az átlag alatti, és a kétes, vagy rossz minősítést kapott hitelek aránya.

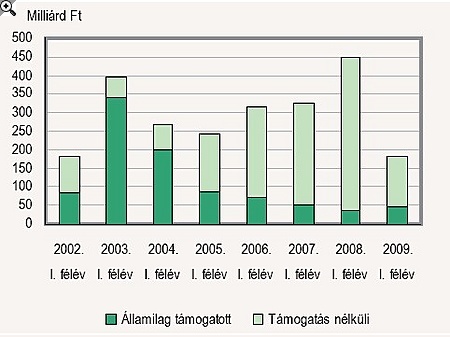

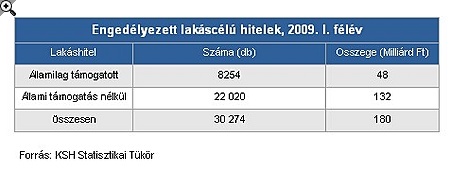

Lakáshitel-engedélyezés

2009 I. félévében több mint 30 ezer lakáshitelt engedélyeztek, összesen 180 milliárd Ft értékben. Az engedélyezett hitelek számában az előző év I. félévihez képest 58 százalékos, összegét tekintve 60 százalékos csökkenés következett be. Ilyen mértékű visszaesés az elmúlt években nem fordult elő - együttesen tükrözi a pénzpiaci válság hatását a hitelintézetek hitelpolitikájára és a lakosság hitelfelvevő hajlandóságára.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

A 2009 I. félévében engedélyezett lakáscélú hitelek összegének 27 százaléka volt államilag támogatott, szemben az előző év azonos időszakának 8 százalékos arányával. A változás legfőbb oka a devizaalapú hitelezés visszaszorulása: az ilyen típusú kölcsönök a tárgyidőszakban engedélyezett hitelek számának 56 százalékát, összegének közel 66 százalékát tették ki, szemben a 2008. I. félévi 80, illetve 90 százalékkal. A devizaalapú hitelezés csökkenésében két tényező játszott szerepet: egyrészt az, hogy néhány bank 2008 végén és 2009 elején felfüggesztette ez irányú tevékenységét; másrészt az, hogy a forint árfolyamváltozása (gyengülése) az euróval szemben megemelte a törlesztőrészleteket, ami meggondolásra késztette a lakosságot a devizaalapú hitelfelvételt illetően.

A vizsgált időszakban az engedélyezett lakáscélú hitelek összegének 91 százaléka a bankoknál összpontosult, 4 százaléka a jelzáloghitel-intézeteknél, 5 százaléka a takarékszövetkezeteknél és a hitelszövetkezeteknél jelent meg. Ebben a félévben jelentős elmozdulás következett be a bankok javára, miközben a jelzálogintézeteknél ötödére csökkent az engedélyezett lakáscélú hitelek összegének aránya.

A vizsgált időszakban egy ügyfél részére átlagosan 6,0 millió Ft összegű lakáshitelt engedélyeztek, az előző év azonos időszakinál 5 százalékkal kevesebbet.

Lakáshitel-folyósítás

A folyósított lakáshitelek számában és összegében szintén jelentős változás történt. Az elmúlt években tapasztalható emelkedés megtört: a folyósítások számában 46 százalékos, összegében 55 százalékos a csökkenés 2008 I. félévéhez képest. A hitelek célja szerint vizsgálva 2008 I. félévében az építésre és új lakás vásárláshoz nyújtott hitelek aránya 24 százalék volt, ami 2009. I. félévben 39 százalékra nőtt.

Az előző év azonos időszakában összegét tekintve a használt lakások vásárlása dominált; ennek a hitelcélnak az előfordulási gyakorisága jelentősen csökkent, de a használt lakás vásárlása mint hitelcél mind számában, mind összegében továbbra is meghaladta az építés és az új lakás vásárlásának együttesét.

A lakáscélú hitelek futamideje 15 évnél több volt; a lakásépítés és az újlakás-vásárlás esetén 18 év körül állandósult. Az előbbit tekintve az átlagos futamidő emelkedett, a használt lakás vásárlása esetén kismértékben csökkent.

Óriási botrány robbant: úgy vertek át rengeteg Visa és MasterCard kártyatulajt, hogy észre se vették

A kártérítésre azok az ügyfelek jogosultak, akik független, nem banki üzemeltetésű ATM-eknél fizettek díjat készpénzfelvételkor.