Egy nyolc éve húzódó devizahiteles perben hirdetett ítéletet pénteken a Fővárosi Törvényszék.

A devizahiteles elszámolás szabályai szerint a bankok nem emelhetnek kamatot a forintosítás során. Egy olvasónk viszont az elszámolási értesítőjében kamatemeléssel szembesült. Lehet, hogy mégis megemelkedhet a kamatunk?

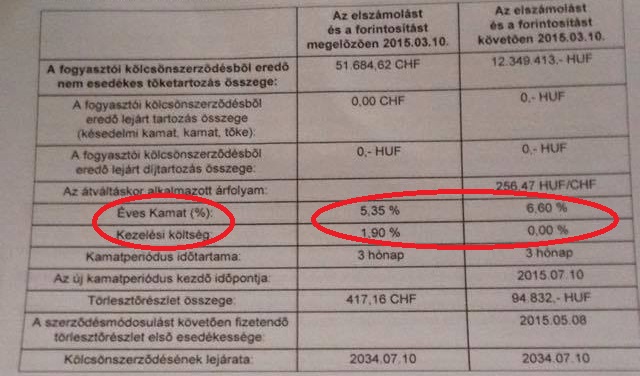

A napokban kaptunk egy olvasónktól levelet, amiben arra panaszkodik, hogy az elszámolási értesítője szerint az elszámolás során kamatemelést hajtott végre a bankja. Előfordulhat, hogy a hitelezőnk kamatot emeljen? A Pénzcentrum utánajárt, hogyan emelhetett kamatot a bank és, történt-e szabálysértés.

Magasabb lett az adós kamata

Az olvasónk devizahiteles elszámoló levelén egyértelműen látszik, hogy az ügyleti kamat szintje 5,35 százalékról 6,6 százalékra emelkedett. A forintosítás kamatszabályai szerint viszont ez nem lehetséges:

- Kiindulópont: a jelenleg 1,84 százalékos 3 havi BUBOR-ra a devizahitel eredeti (pl. svájci frank bankközi kamatlábához képest számított) kamatfelárát kell a bankoknak felszámítaniuk az elszámolás után

- Felső korlát: nem lehet magasabb a kamat sem a devizahitel eredeti, sem a mostani (pontosabban a tavaly július 19-ei) kamatszintjénél. A kamatfelár pedig maximum 4,5 (lakáshitelek), illetve 6,5 (szabad felhasználású hitelek) százalék alatt lehet

- Alsó korlát: a kamatfelár nem lehet kevesebb, mint 1 százalék

- A kamat nem lehet magasabb sem az eredeti, sem a jelenlegi szintnél, kivéve, ha a kamatfelár alacsonyabb lenne, mint 1 százalék

Mit mond erre az MNB?

Megkérdeztük Magyar Nemzeti Bankot (MNB), hogyan fordulhatott elő, hogy kamatot emelt a bank.

- állt a jegybank válaszában. Az MNB a forintosítási törvényre hivatkozik, amiben a következő áll:

Mit jelent ez a gyakorlatban?

Azokat a költségeket, amelyek százalékosan voltak meghatározva a forintosítás során gyakorlatilag a kamattal együtt kell kezelni 2015. február elseje óta.

Az olvasónk esetében is ez történhetett, hiszen az elszámoló levélen látható, hogy a bank eltörölte a 1,9 százalékos kezelési költséget, viszont kisebb ügyleti kamat emelést hajtott végre.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

- írta válaszában az MNB.

Az elszámoló többi részletét áttekintve egyébként látható, hogy az ügyfél törlesztőrészlete nagyjából 12 ezer forinttal csökkent, ami 11 százalékos esésnek felel meg.

Milyen lehetőségeink vannak?

Az elszámoló kézhezvétele után már láthatjuk, hogy mekkora törlesztőrészletet kell fizetnünk. Ha viszont nem vagyunk elégedettek a forintosított kölcsönnel, akkor a szerződés módosulása után (ami 31 nappal az értesítő kézhezvétele után van) 60 napunk van arra, hogy felmondjuk a szerződésünket és (hacsak egyben ki nem fizetjük) új, kiváltó hitelt vegyünk fel. Erre a felmondás után 90 napunk van.

Eddig már két bank is megjelent kifejezetten elszámolásban érintett hitelkiváltó konstrukcióval, de a bankok többsége eleve kínál ilyen kölcsönöket. Mielőtt végleg döntünk a hitelünk felmondásról, érdemes körülnéznünk, milyen lehetőségeink vannak, és az új szerződés megkötésének milyen költségei és feltételei vannak.

-

Elfogyott a munkaerő? Ilyen szakembereket keresnek most leginkább a cégek

Hiába a versenyképes bér, egyre több pozícióra egyszerűen nincs jelentkező.

-

Negyedik éve piacvezető a Toyota Magyarországon (x)

A Toyota 2025-ben is megőrizte piacvezető helyét Magyarországon.

-

Taxizás stresszmentesen? Mutatjuk a leghasznosabb funkciókat! (x)

Kényelem és biztonság minden út során: fedezd fel a Bolt beépített biztonsági funkcióit!

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában