Gyors kölcsön kézből-kézbe Több pénzügyi finanszírozó is egymásra licitálva kínálja a televíziós reklámokban és az értékesítési csatornákon keresztül a könnyen felvehető, gyorsan hozzáférhető kölcsönöket. Ezek a pénzügyi vállalkozások a rendkívül kockázatos kihelyezéseket a lakáshiteleknél és a személyi kölcsönöknél sokkal magasabb teljes hiteldíj-mutató mellett kínálják. Mi lehet az oka az óriási eltérésnek, ennyivel többet kell visszafizetni vagy a számok megtévesztőek?

Egyenlő mércét szorgalmaznak

Kezdeményezik a végrehajtásról szóló törvény módosítását is, azt kívánják elérni, hogy nem lehessen a becsérték feléért hozzájutni egy ingatlanhoz, ezzel végérvényesen adósságcsapdába és a hajléktalanságba taszítani a tulajdonosokat.

Szeretnék elérni továbbá, hogy a pénzügyi szolgáltatók egyoldalúan ne módosíthassák a kölcsön feltételeit, ezzel tovább javítanák a fogyasztók jogbiztonságát.

Gyors kölcsön kézből-kézbe

Ezért bármit aláírnál?

A cég szolgáltatása gyors és kényelmes, bár az ügyfélkört nem minden esetben a reklámokban bemutatott mintacsalád teszi ki, sok esetben az utolsó szalmaszálba kapaszkodó eladósodott emberek találják meg a céget. Az igénylési feltételek nem túl bonyolultak, minden magyarországi bejelentett lakcímmel és rendszeres jövedelemmel rendelkező, nagykorú magánszemély benyújthatja kérelmét interneten vagy telefonon keresztül egyaránt.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,89 százalékos THM-el, havi 150 768 Ft forintos törlesztővel fel lehet venni az ERSTE Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: a CIB Banknál 6,9%, a Magnet Banknál 7,03%, a Raiffeisen Banknál 7,22%, míg az UniCredit Banknál pedig 7,29% . Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

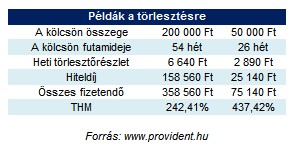

A bírálatot és az engedélyezést követően a cég üzletkötője személyesen adja át a kölcsönt az igénylőnek, majd minden héten újabb látogatást tesz a törlesztőrészletekért. Az igénylő választhat a 26, a 40 és az 54 hetes futamidő közül, de külön díj felszámítása mellett idő előtt is visszafizetheti a kölcsönt. A THM egységes és összehasonlítható formában mutatja be az ügyfeleknek, hogy mennyibe kerül a hitel a kamaton kívül felmerülő összes költséggel együtt. Mivel a mutatót befolyásolja az összeg nagysága, a kölcsön futamideje és a visszafizetés gyakorisága, így nem meglepő, hogy a cég által kínált kölcsönök mutatói rendkívül kedvezőtlenek.

A törlesztést a kölcsön kézhezvételét követő hetedik nap kell megkezdeni, minden adós kap egy egyéni nyilvántartó lapot, amin rögzítheti és nyomon követheti, hogy mennyi maradt még a tartozásából. Amennyiben az adós nem tesz eleget szerződéses kötelezettségeinek, úgy a cég megteszi a szükséges formális, majd jogi lépéseket, melynek súlyos következményei is lehetnek.

Az első ránézésre szokatlanul magas hiteldíjak miatt nem is gondolnánk, hogy már körülbelül minden harmincadik állampolgár igénybe vette a cég szolgáltatásait. A cég szerint nem a jövedelmi viszonyuk, hanem a gyors pénzhez jutás köti össze ezeket az embereket, ugyanakkor tudomásul veszik, hogy - a fedezet hiánya mellett - a kényelmi szempontok is drágítják a hitelt, az ügynökök mennek házhoz és nem az ügyfeleknek kell bankba járni.

Megjelent a konkurencia

-

Nincs több kérdés, a GVH Árfigyelő adatai is megerősítik: tényleg a Lidl kínálta az átlagosan legolcsóbb élelmiszerkosarat az év első két hónapjában

A GVH Árfigyelő adatai igazolják: a Lidl kínálta az átlagosan legolcsóbb élelmiszerkosarat az év első két hónapjában.

-

75 kupon, akár 50% kedvezmény - így spórolhatsz a tavaszi bevásárláson a SPAR-ral (x)

Új akcióval köszönti a tavaszt a SPAR országszerte.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában