Bankárok és ügyfelek részéről egyaránt fokozódó érdeklődés előzi meg az Orbán-kormány lakáspolitikai lépéseit. A Magyar Nemzeti Bank (MNB) legfrissebb, márciusi adatai szerint a devizahitelezés egyre gyorsabban szorul vissza a forinthitelezés javára, utóbbi fellendítéséhez azonban egyelőre nem voltak elégségesek a Bajnai-kormány és a jegybank intézkedései. A kamatszint további csökkenésén túl a szektor valami másra is vár, kérdés, jogosak-e a felfokozott várakozások. Az MNB adatai sok mindenről árulkodnak. Május 5-én, holnapután kerül megrendezésre a Portfolio.hu Jelzáloghitelezés és Lakásfinanszírozás Magyarországon 2010. c. konferenciája.

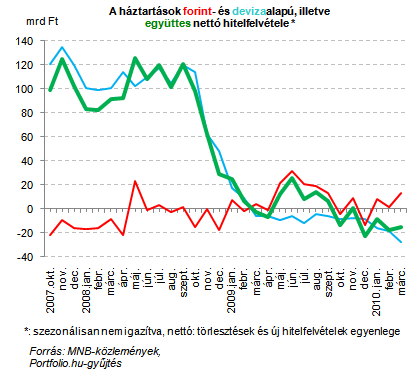

Soha nem látott, 27.8 milliárd forint összegben vált márciusban nettó devizahitel-törlesztővé a magyar lakosság, vagyis ennyivel több devizahitelt törlesztettek a családok, mint amennyit felvettek, eltekintve az átértékelődés hatásától - derül ki az MNB legfrissebb adataiból. Jó hír viszont, hogy a forinthitelek esetében nettó hitelfelvétel történt, mégpedig 13 milliárd forint összegben, amire tavaly szeptember, vagyis a kisebb tavaly nyári forinthitel-boom lecsengése óta nem volt példa. Összességében 14.8 milliárd forinttal múlta felül a lakossági hiteltörlesztés a hitelfelvételt; a jelenséget a devizahitelek várható további visszaszorulása miatt csak egy jelentős forinthitelezési hullám tudná kioltani.

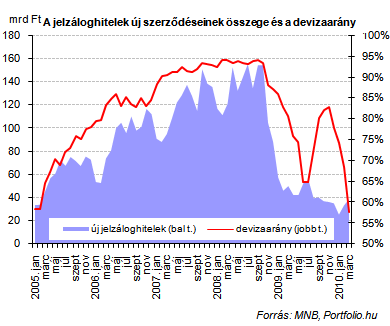

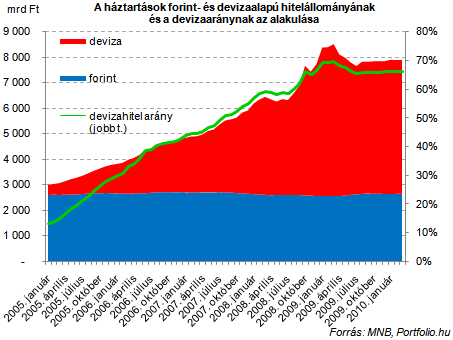

A folyamatokat közelebbről szemügyre véve látható, hogy az új hitelfelvételek tekintetében elkezdődött a deviza alapú finanszírozás nagyobb ütemű visszaszorulása, míg ugyanis egy évvel ezelőtt és tavaly ősszel is 80% körüli volt a devizaarány, mára 60% alá szorult, és kisebb, mint a tavaly nyári forinthitel-boom során. Ez elsősorban a devizahitelek népszerűségvesztésének (ami a körültekintő lakossági hitelezésről szóló szabályozás miatt nem is meglepő), nem pedig a forinthitelezés fellendülésének köszönhető. Jól mutatja ezt, hogy a kihelyezett jelzáloghitelek összege még mindig csak harmada a válság előtt jellemző szintnek: 38.8 milliárd forintra rúgott márciusban. A téli mélypontot ugyan elhagytuk, de ez akár a lakáshitelek szezonalitásával is magyarázható.

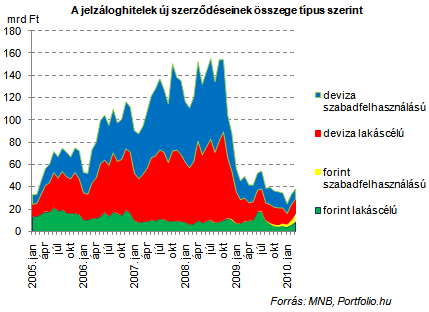

A 38.8. milliárd forintnyi új jelzáloghitelből 21.9 milliárdot tettek ki a lakáshitelek, és 16.9 milliárdot a szabad felhasználású jelzáloghitelek. Előbbieken belül 39, utóbbiak esetében 47 százalék a forinthitelek aránya, a devizahitelek tehát még mindig fölényben vannak a forinthitelekkel szemben. Tovább növelheti ugyanakkor a forinthitelek szerepét, hogy június 11-étől a bankok egy új típusú hitelezhetőségi vizsgálat alapján fogják meghatározni az ügyfelek hitelezhetőségi limitjét, és csak akkora forinthitelt adhatnak, hogy a havi törlesztőrészlet ne haladja meg ezt az összeget. Euróhitel esetén ennek 80, más devizahitelek esetében 60%-a lesz a korlát. Ne feledjük: március 1-jétől e hitelek hitel/fedezet mutatója maximum 75, 60 , illetve 45%-os lehet, ami szintén jelentős korlátozó tényező.

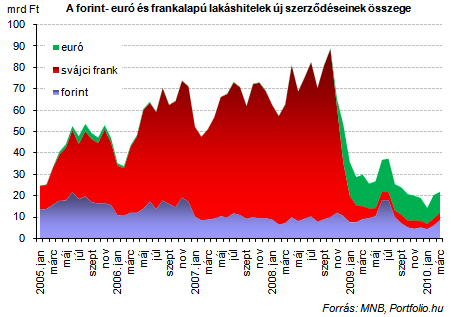

Nem csoda tehát, hogy a svájci frank alapú lakáshitelnek nem sok babér terem, a jövőben csak a kis hitelösszeget igénylő, vagy nagy fedezetértékkel rendelkező, illetve magas jövedelmű ügyfelek fogják tudni igénybe venni. Az euróhitelre már egy fokkal kevésbé, a forinthitelre még kevésbé lesz igaz ez az állítás. Jó kérdés, a bankok mennyire szigorúan állapítják meg hitelezhetőségi limitjeiket, ez ugyanis új akadályokat gördíthet a hitelezés fellendülése útjába. A márciusban 8.5 milliárd forintot képviselő forint alapú lakáshitelek térnyerését, illetve a 9.8 milliárd forintos euró- és 3.6 milliárdos frankhitel-kihelyezés visszaszorulását hozhatja egy új forinthitel-támogatási rendszer bevezetése is, mellyel kapcsolatban a pénzügyi szektor szereplői néhány alkalommal már megfogalmazták kívánalmaikat.

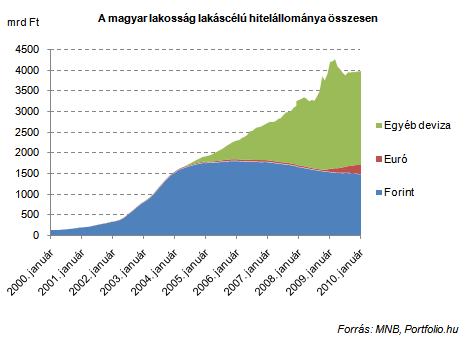

Az alábbi ábrán látható, hogy a hazai lakáshitel-állomány jó ideje stagnál, emelkedésre az elmúlt évtizedben kezdetben a lakástámogatási programoknak köszönhetően a forinthitelezés, majd a devizás finanszírozás relatíve olcsóbbá válása és elérhetősége miatt a devizahitelezés terén volt példa. Most ismét a forinthitelezés lehet a nyerő, ehhez azonban nem elégségesek az eddigi intézkedések, nevezetesen a két lépésben életbe lépő, körültekintő lakossági hitelezésről szóló kormányrendelet, illetve a jegybank jelzáloglevél-vásárlásai. Rövid távon a jelzálog- és kereskedelmi banki finanszírozás fellendítésével, hosszabb távon pedig a lakástakarékpénztári finanszírozás állami támogatásával is lehetne javítani a helyzeten, miközben az építőiparon és a kapcsolódó szektorokon keresztül ható gazdaságélénkítő hatás mellett a költségvetési vonzatokra is kínosan ügyelnie kell az új kormánynak.

JÓL JÖNNE 10 MILLIÓ FORINT?

Amennyiben 10 000 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 210 218 forintos törlesztővel a CIB Bank nyújtja (THM 9,97%), de nem sokkal marad el ettől az UniCredit Bank (THM 10,22%-ot) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

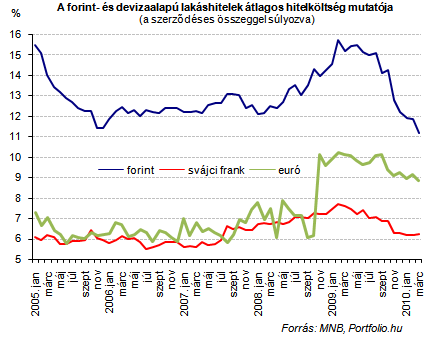

A Pénzügyi Szervezetek Állami Felügyelete jelenleg is vizsgálja, milyen mértékben érvényesítették a bankok hitelkamataikban a forrásköltségek apadását. A jegybanki alapkamat fokozatos csökkenése és a bankok jelentős forintlikviditása fényében még mindig magas a forinthitelek kamata, így a teljes hitelköltséget tekintve az euróhitelekhez képest 2, a frankhitelekhez képest csaknem 5 százalékos a forinthitelek hátránya. A bankok mérlegelésre kényszerítik ügyfeleiket: az árfolyamkockázatokat és a várható euróbevezetést is figyelembe véve forint-, vagy inkább devizahitelt választanak. Látható ugyanakkor, hogy miközben a devizahitelek költségmutatója is fokozatosan csökken (illetve alacsony szinten stagnál), a forinthiteleké meredeken esik.

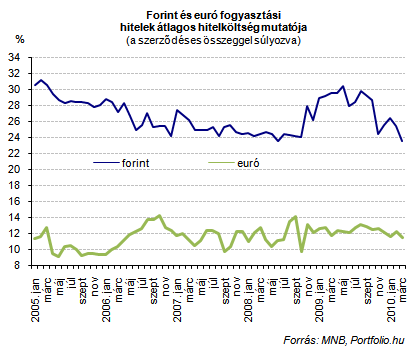

A fogyasztási hitelek költségmutatójában hasonló folyamat figyelhető meg, ám itt a forinthitelek költségmutatója átlagosan 12 százalékkal magasabb a hasonló euróhitelekéhez képest. Márciusban azonban történt némi változás: a forinthitelek mutatója 25.44-ről 23.6%-ra csökkent, az euróhiteleké pedig 12.27%-ról 11.57%-ra apadt.

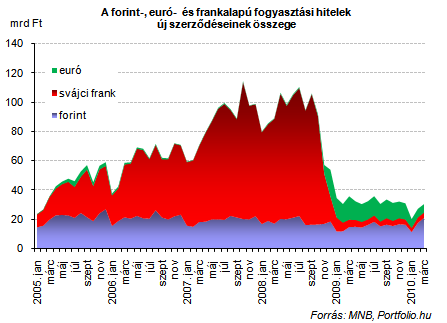

A korábban döntő súlyt képviselő frankhitelek szinte teljesen kiszorultak a piacról, és a fenti költségkülönbség ellenére euróhitelt is csak keveset vesznek fel az ügyfelek, és eleve kevés hitelező kínál ilyet. Úgy tűnik, új erőre kapnak viszont a forint alapú fogyasztási hitelek, amelyek másfél éve nem látott értékben kerültek márciusban kihelyezésre, összegük így elérte a 20.8 milliárd forintot.

Március végén a magyar lakosság hitelállománya 7887 milliárd forintot tett ki, ennek 66.2%-a volt devizahitel.

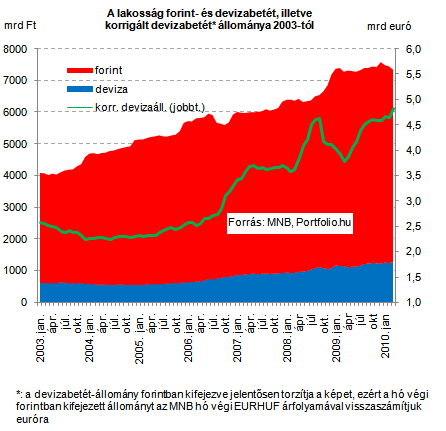

A betétállomány 7345 milliárd forintra rúgott, itt csak 17% a devizaarány. A devizabetét-állomány némileg nőtt, ami e konstrukciók népszerűségének növekedésére utal a csökkenő kamatú forintbetétekkel szemben.

Május 5-én, holnapután kerül megrendezésre a Portfolio.hu Jelzáloghitelezés és Lakásfinanszírozás Magyarországon 2010. c. konferenciája.

-

Új AI központú kihívók a csúcsmobilok között: megérkeztek a HONOR legnagyobb újdonságai

A kínai gyártó vadiúj modelljeivel a Samsung és az Apple babérjaira tör. Egy biztos: nem a tudáson fog múlni.

-

Jön a Planet Expo 2026 (x)

Világhírű előadóval és magyar fejlesztésű energetikai innováció bejelentésével indul a Planet Budapest üzleti programja.

Agrárium 2026

Green Transition & ESG 2026

Retail Day 2026

Digital Compliance 2026