Szennyezett talaj, bontásra ítélt épületek és milliárdos kötelezettségek: mégis vidámpark épülhet Budapest egyik legelhanyagoltabb részén.

Habár a lakásárak hosszú évek mélyrepülése, majd stagnálása után az elmúlt két esztendőben óvatosan, de már elindultak felfelé, ez nem jelenti azt, hogy le kell mondani a lakásvásárlásról. Különösen, hogy a lakáshiteleket manapság, ha nem is ingyen, de rendkívül olcsón adják; és akkor az állami támogatásokról még nem is beszéltünk. Mutatjuk, miért éri meg most lakást vásárolni.

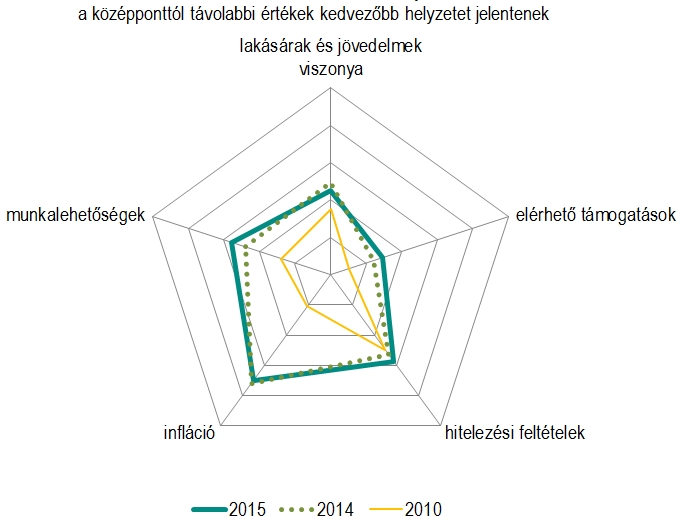

Hiába emelkedik egyre több városban a lakások ára, az otthonteremtéshez szükséges többi tényező olyannyira pozitív mintát mutat, amire bő egy évtizede nem volt példa Magyarországon. Ahogy az az alábbi pókháló ábrán is látható, az alacsony infláció, a pozitív munkaerő-piaci mutatók, az elérhető állami támogatások, és természetesen a hitelezés feltételeinek erőteljesen javuló tendenciája mind-mind az otthonteremtés realitását nyugtázza.

A rendelkezésre álló adatok alapján az elmúlt két évben negatív előjelet vett fel az inflációs ráta Magyarországon. A forint vásárlóerejének biztonsága pedig mindenképp jó hír azoknak, akik mostanában tervezik a lakásvásárlást. Arról nem is beszélve, hogy a munkaerő-piaci mutatók szerint növekszik a foglalkoztatottság, illetve emelkednek a fizetések is. Otthonteremtési döntésünkre természetesen a legnagyobb hatást továbbra is a lakáspiac állapota, illetve az elérhető hitelek kamatlába gyakorolja. A következőkben ezeket vesszük majd alaposabban is górcső alá.

Mi újság a lakáspiacon?

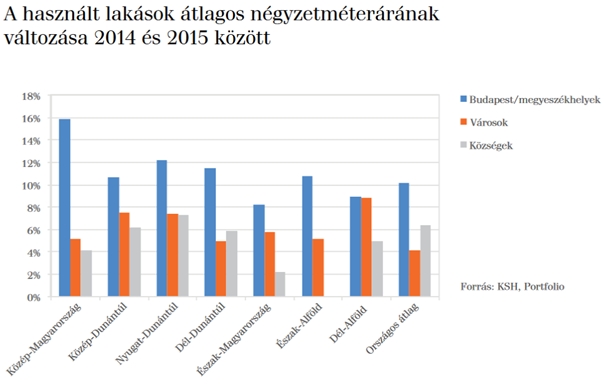

A statisztikák szerint a lakásárak 2007 óta tartó erőteljes csökkenését 2014-ben óvatos, majd 2015-ben már valamivel hangsúlyosabb emelkedés követte. Az elemzéseket alaposabban is górcső alá véve egyértelműen kiderül, hogy az elmúlt két évben, a lakáspiac gerincét adó használt lakások négyzetméterenkénti átlagára hozzávetőlegesen 7 százalékkal emelkedett.

Fontos természetesen kiemelni, hogy nagy a szórás az ország egyes régióiban, illetve a különböző településtípusok között is. Míg Budapesten közel 16 százalékos korrekció követte a válság éveit, addig például az Észak-magyarországi községekben csupán 2 százalékos a pozitív irányú elmozdulás mértéke.

Az áremelkedés kapcsán persze nem kell egyből a fejünket fogni, hiszen a vásárlással, mint befektetés, annak ellenére is jól járhatunk, hogy már bőven elmozdult a piac a mélypontjáról. Ha ugyanis klasszikus befektetésnek szánjuk a lakásvásárlást, akkor ma az áremelkedést bőven érvényesíteni tudjuk a bérleti díjban. Ha pedig saját célra vásárolnánk, akkor mindenképp bíztató, hogy elemzők szerint a következő években még bőven tartani fogja magát a felfutás, így emelkedhet ingatlanunk értéke.

Mi újság a hiteleknél?

Ha a lakásárak emelkedése jelenleg nem is indokolja az azonnali lakásvásárlást, a hitelpiac - fogyasztói szempontból - pozitív irányú elmozdulása már annál inkább. Sokat mondó adat például, hogy míg néhány évvel ezelőtt a közel 20 százalékos kamatláb sem volt elképzelhetetlen a lakáshiteleknél, addig ma már 6 százalék körül mozog az átlagos kamatszint. Sőt, akadnak ennél jóval jobb ajánlatok is a piacon, egyedi akcióban, ha teljesítjük a hitelintézet által meghatározott feltételeket,

Nézzünk néhány egyszerű példát. Egy 15 millió forintos lakás esetén a törvényileg előírt minimális önrész 3 millió forint, ami azt jelenti, hogy ebben az esetben legfeljebb 12 millió forint hitelt vehetünk fel. Amennyiben ezt a konstrukciót választjuk, akkor 15 éves futamidővel számolva, egy akciós, 4 százalék körüli kamatot alapul véve nagyjából havi 90 ezer forintos törlesztőrészlettel tudunk kalkulálni. Ez a teljes futamidő alatt mintegy 16 millió forintot visszafizetendő összeget jelent.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,22 százalékos THM-el, havi 143 171 Ft forintos törlesztővel fel lehet venni a K&H Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az UniCredit Banknál 6,42%, a Magnet Banknál 6,76%, az Erste Banknál 6,78%, a CIB Banknál 6,79%, míg a Raiffeisen Banknál pedig 7%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Ha azonban a futamidőt lecsökkentjük 10 évre, akkor ugyan havonta 120 ezer forint körülire ugrik a törlesztőnk, viszont a hitel teljes visszafizetése összesen 14,5 millió forintra rúg. De jóval gyakoribb ugyanakkor a 20 éves futamidő, mert így kisebb a havi törlesztés: 73 ezer forint, míg a teljes visszafizetendő összeg 17,5 millió forint.

Természetesen, ha már jelentős önerővel rendelkezünk, ami lehet az ingatlan 50, vagy akár 80 százaléka is, akkor jóval kevesebbet kell majd visszafizetni a hitelintézetnek. A kamat csökkenthető a kezdettől elérhető banki kedvezményekkel, például a jövedelem odautaltatásával, aktív számlahasználattal, biztosítással, stb.

A kamattól is függő teljes visszafizetendő összegből ezen felül még lefaraghatunk a a hitel futamidejének rövidítésével, vagy részleges előtörlesztéssel. Ügyeljünk arra, hogy számunkra megfelelő hiteltípust válasszunk és a havi törlesztőrészlet nagyságát se tervezzük túlfeszítettre, különösen abban az esetben, ha nem a fix, hanem a referencia kamatozású hitel mellett döntünk.

-

Elfogyott a munkaerő? Ilyen szakembereket keresnek most leginkább a cégek

Hiába a versenyképes bér, egyre több pozícióra egyszerűen nincs jelentkező.

-

Több mint 22 milliárd forintot takarítottak meg a magyarok tavaly a Lidl Plus-al

A magyar vásárlók 85%-a minden vagy majdnem minden vásárlásnál használja a hűségkártyáját vagy mobilalkalmazását, míg mintegy 60%-a több programot is aktívan igénybe vesz.

-

Negyedik éve piacvezető a Toyota Magyarországon (x)

A Toyota 2025-ben is megőrizte piacvezető helyét Magyarországon.

-

Taxizás stresszmentesen? Mutatjuk a leghasznosabb funkciókat! (x)

Kényelem és biztonság minden út során: fedezd fel a Bolt beépített biztonsági funkcióit!

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában