A nyugdíjrendszer refomjáért száll harca a BÉT szakmai szervezetek támogatásával. A tőzsde a nyugdíjrendszer egy új elemének, a nyugdíj-előtakarékossági számlának a koncepcióját, amely a sajtóban a "negyedik pillér" elnevezést kapta. A BÉT alábbi tanulmánya a nyugdíjrendszer problémakörét vizsgálja. A világ népessége öregszik, aminek súlyos következményei lesznek az ipari forradalom óta

A nyugdíjrendszer refomjáért száll harca a BÉT szakmai szervezetek támogatásával. A tőzsde a nyugdíjrendszer egy új elemének, a nyugdíj-előtakarékossági számlának a koncepcióját, amely a sajtóban a "negyedik pillér" elnevezést kapta. A BÉT alábbi tanulmánya a nyugdíjrendszer problémakörét vizsgálja.

A világ népessége öregszik, aminek súlyos következményei lesznek az ipari forradalom óta folyamatosan növekvő életszínvonal jövőbeni alakulására vonatkozóan, mindez akár az életszínvonal stagnálását is eredményezheti - állítja a McKinsey nemzetközi tanácsadócég legfrissebb 2005 márciusában kiadott negyedéves elemzése. Az elemzők az Egyesült Államok, az Egyesült Királyság, Németország, Olaszország és Japán népesedési folyamatait vizsgálva arra a megállapításra jutottak, hogy a következő 20 évben a fejlett világ háztartásainak pénzügyi vagyona 31 000 milliárd dollárral lesz majd kevesebb az elöregedési folyamatnak és az alacsonyabb megtakarítási hajlandóságnak köszönhetően.

Egyetlen ország sem vonhatja ki magát a fenti folyamatok hatása alól, mivel a jövedelmek nagy része ezekben az országokban keletkezik és halmozódik fel. A következő húsz évben a háztartások vagyona 36%-kal lesz alacsonyabb, ahhoz az állapothoz képest, ha nem öregedne el a társadalom és nem csökkennének a megtakarítások.

Magyarország különösen nem rendelkezik immunitással a fenti folyamatokra, mivel az ország is hasonló demográfiai problémákkal néz szembe, valamint nálunk is csökkent a lakosság megtakarítási hajlandósága.

Klikk a képre! |

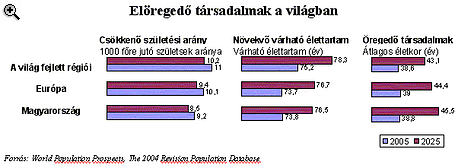

A születések száma Magyarországon jelenleg is alacsony szinten áll, sőt az előrejelzések szerint tovább fog csökkenni, aminek következtében 20 év múlva, 2025-ben a teljes lakosság 600 ezer fővel lesz kevesebb a mainál. Ezért, valamint a növekvő várható élettartamnak köszönhetően az idősek aránya is növekedni fog a társadalmon belül. Az átlagos életkor közel öt évvel lesz magasabb, a 65 éven felüliek lakosságon belüli aránya pedig a mostani 15-ről 21 százalékra nő majd.

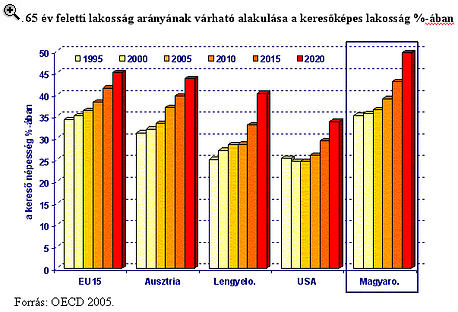

Még drámaibb képet kapunk, ha az idősek arányát a keresőképes lakossághoz viszonyítjuk. Hiszen a mindenkori keresőképes lakosság az, amely előállítja az ország termékeit és jövedelmeit. A romló arány előrevetíti a későbbi fiatal generációk növekvő terheit, hiszen a folyamatosan növekvő nemzeti összterméket kevesebb embernek kell előállítania. A megtakarításokat elsősorban a keresőképes korúak hajtják végre, ezért csökkenő arányuk a társadalmon belül csökkenti a beruházásokra és a vagyonfelhalmozásra rendelkezésre álló megtakarításokat.

Klikk a képre! |

Az elöregedés kapcsán az utóbbi években már sokszor hallhattunk figyelmeztető hangokat, melyek a növekvő nyugdíjterhek és egészségügyi kiadásokkal együtt járó problémákra hívták fel a figyelmet. Azonban a demográfiai folyamatok megtakarításokra gyakorolt negatív hatása egy olyan újabb veszélyforrás, melynek hatása még súlyosabb lehet a jólét növekedésére és a háztartások vagyoni helyzetére.

A lakossági megtakarítások növelése nemcsak a magánemberek időskori jóléte szempontjából létkérdés, hanem az egész gazdaság stabilitása szempontjából is fontos momentum. A gazdasági stabilitásra rövid- és középtávon ugyanis a legnagyobb veszélyt valószínűleg a külső egyensúly romlása jelenti. Az ország külső finanszírozási igénye a kormányzat, a vállalatok, és háztartások finanszírozási igényeinek összegéből vezethető le. A fenntartható gazdasági pályát jelentő alacsony külső finanszírozási igényt a háztartások nettó megtakarítói pozíciója biztosítja. Ideális esetben a kormányzati szektor egyensúly közeli finanszírozási állapotban van, és a háztartások megtakarításait a vállalatok használják fel termelő tevékenységeik megvalósítására.

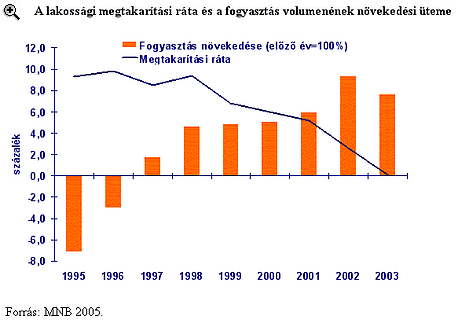

Ez az ideális állapot bomlott fel 2002-től, amikor a lakáshitelek ugrásszerű növekedésének köszönhetően csökkent a háztartások megtakarításai (és 2003-ban gyakorlatilag egyáltalán nem takarítottak meg), amivel párhuzamosan pedig az államháztartás kezdett egyre nagyobb hiányt produkálni.

Klikk a képre! |

A lakossági megtakarítások növekedésének makrogazdasági hatása igen összetett következményekkel járna. Egyrészt amennyiben a növekvő megtakarítások működő tőke formájában áramlanának a gazdaságba, úgy a vállalatok több és olcsóbb forráshoz jutnának, amely a vállalatok tevékenysége nyomán magasabb gazdasági növekedést eredményezhetne. Másrészt, ha államkötvény formáját öltik a megtakarítások, akkor ezzel a költségvetés belső finanszírozási forrását növelik, ami az állam számára teremt olcsóbb finanszírozási lehetőséget.

Mivel magyarázható, hogy lakosság megtakarítási rátája 1998-tól folyamatosan csökkent? Egyrészt a lakosság pénzügyi megtakarításait egyfajta biztonsági motívum irányítja, amit a jövőre vonatkozó várakozásai határoznak meg. Az úgynevezett permanens jövedelem hipotézis szerint az emberek fogyasztási és megtakarítási döntéseiket hosszútávú átlagos (permanens) jövedelmük alapján határozzák meg. Amennyiben az egyén folyó jövedelme ideiglenesen magasabb a hosszú távú átlagos jövedeleménél, akkor ezt a pluszt csak átmenetinek tekinti és megtakarítja az ínségesebb időkre. Ezzel ellentétes eset, ami szerepet játszhatott a hazai lakossági megtakarítások csökkenésében, ha a folyó jövedelmét az egyén alacsonyabbnak véli a hosszú távon várható permanens jövedelménél, vagyis pozitív várakozásai vannak a jövőbeni jövedelmi helyzetével kapcsolatban. Ekkor többet fogyasztanak, és kevesebbet takarítanak meg a jövőre vonatkozóan. A pozitív várakozások hatását erősíti, a korábbi kényszer-megtakarítások, illetve elhalasztott fogyasztás miatti igények felhalmozódása.

A megtakarításokra és ezzel együtt a háztartások nettó finanszírozó képességére azonban minden bizonnyal az államilag támogatott lakáshitel program bevezetése gyakorolta a legnagyobb hatást, melyet 2000 februárjában léptetett életbe az akkori kormány. A lakosság lakáshitel-állománya hihetetlen tempóban növekedett és 2004. év végi hitelállomány a 2000-es adat több mint tizenötszörösére rúg.

A magyar nyugdíjrendszer felépítménye az 1997-es nyugdíjreform óta három pillérre támaszkodik. Ez a rendszer számos fejlett országban működik.

Első pillér: az első pillér a társadalombiztosítás, melynek fizetése kötelező és felosztó-kirovó alapon működik. Ez azt jelenti, hogy a munkavállalók által befizetett hozzájárulásokat még az adott évben az akkori nyugdíjasok nyugdíjkifizetéseinek teljesítésére fordítják. A társadalombiztosítás öregségi-, rokkantsági-, baleseti-, hozzátartozói nyugellátást, özvegyi nyugdíjat, árvaellátást, szülői nyugdíjat biztosít. Jelenleg a bruttó bér 0,5%-a kerül a társadalombiztosítási alapba.

Második pillér: magán-nyugdíjpénztári rendszer, mely a pályakezdőknek kötelező. Tőkefedezeti rendszert jelent, egyéni számlán tartják számon a befizetett hozzájárulásokat és a tőke befektetéséből adódó hozamokat. Jelenleg a bruttó bér 8%-a kerül a magán-nyugdíjpénztári számlákra.

Harmadik pillér: önkéntes nyugdíjpénztári tagság. Az egyén szabad elhatározásából teljesít hozzájárulásokat. Tőkefedezeti rendszert jelent, egyéni számlán tartják számon a befizetett hozzájárulásokat és a tőke befektetéséből adódó hozamokat. Az összeg 10 évvel a hozzájárulások fizetésének kezdete után hozzáférhetővé válik. Egy összegben is felvehető, vagy nyugdíjjáradék-, illetve kombinált szolgáltatás formájában.

Az eddigiekben részletesen taglalt demográfiai folyamatok és a makrogazdasági stabilitás szempontjából kritikus folyamatok miatt nagyon fontosnak tartjuk a lakossági megtakarítások ösztönzését. Ez volt az egyik alapvető cél, amit a BÉT és a BAMOSZ szem előtt tartott a nyugdíj-előtakarékossági számlák koncepciójának kialakításakor.

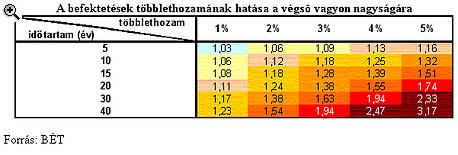

A másik szempont, amely elengedhetetlen a nyugdíjas korúak nagyobb jólétének biztosításához: a hosszú távú szemlélet alkalmazása a hosszú távra szóló megtakarítások befektetési tevékenységének végrehajtása során. Miért tartjuk ezt ennyire fontosnak? Azért mert az emberek 20-30 évig folyamatosan takarékoskodnak az időskori nyugdíjukért és ez idő alatt elengedhetetlen, hogy a hosszú időtávnak megfelelő befektetési politikát érvényesítsenek. Így lehet a felhalmozott tőke mellett a tőkén elért hozam is maximális. Hosszú távú megtakarítások időtávja esetében 1-2 százalékpontos többlethozam is nagyságrendi különbséget eredményez a megtakarítások végső értékében. Például öt százalékos többlethozam 40 éves megtakarítási periódus alatt több, mint háromszoros vagyoni különbséget eredményezhet a nyugdíjpénztári számlán.

Klikk a képre! |

A nyugdíj-előtakarékossági számla a jelenlegi hárompilléres nyugdíjrendszer egy kiegészítő elemévé válhatna. A következőben pontokba szedve írjuk le a nyugdíj-előtakarékossági számla speciális jellemzőit, melyek megkülönböztetik az önkéntes nyugdíjpénztári számlától és a harmadik pillér többi elemétől.

-

A legfontosabb megkülönböztető eleme az új konstrukciónak, hogy az egyén saját elhatározásából befizetett összeget úgy fekteti be a számlát kínáló intézmények által kínált eszközök között, ahogy akarja. Tehát a befektetési döntések szabadságát kapnák meg az ilyen számlát nyitó egyének. Ez nem azt jelenti, hogy teljesen magára lennének hagyva a kevés tapasztalattal rendelkező időskorukra megtakarítást végző egyének, mivel a számlát nyújtó intézmények külön megállapodás keretében befektetési tanácsadást is végezhetnének, valamint elérhetők lennének olyan kollektív befektetési formák, mint például a befektetési jegyek, melyek lehetővé teszik a kezdetben alacsony tőkével és alacsonyabb befektetési tapasztalattal rendelkezők számára is, hogy hatékony és biztonságos portfolióban tartsák időskori megtakarításaikat. A saját befektetési döntések meghozatalának lehetősége azok számára lehet csábító, akik az eddigi pilléreken felül is szeretnének megtakarítani nyugdíjas éveikre.

-

Fontos különbség az önkéntes pénztárakhoz képest, hogy a nyugdíj-előtakarékossági számlán lévő megtakarítások csak a nyugdíjkorhatár elérése után lennének elérhetőek, ellentétben az önkéntes nyugdíjpénztárakkal, ahol 10 év után hozzá lehet férni a megtakarításokhoz. Ez a "szigorítás" jobban garantálja, hogy a megtakarítások valóban nyugdíjas évekre lesznek félretéve, és nem kerülnek korábban felhasználásra.

-

A koncepció egyik legfontosabb eleme a nyugdíj-előtakarékossági számlához fűződő kedvezmények rendszere. A kedvezmények kialakításakor három alapelv lebegett a koncepció megalkotói előtt. Egyrészt új típusú, önálló kedvezményre van szükség, hiszen további egyéni megtakarítás-ösztönzés a cél, és ez a kedvezmény nem vonható össze és nem lehet része az egyéb öngondoskodási rendszer elemeihez kapcsolódó kedvezményeknek. Másrészt a támogatás mértékének összhangban kell lennie az önkéntes nyugdíjpénztárakra vonatkozó kedvezményekkel. Harmadrészt a kedvezménynek minél inkább a hosszú távú megtakarításokat kell elősegítenie. Ezért a kedvezmény formája nem személyi jövedelemadó kedvezmény lenne, hanem a lakáskassza rendszerhez hasonlóan a kedvezményt az adóhatóság a nyugdíjtakarékossági számlán írná jóvá. Így a kedvezmény is csak a nyugdíjkorhatár betöltését követően lenne hozzáférhető. A kedvezmény mértéke összhangban az önkéntes pénztárakat illető kedvezményekkel a befizetések 30 százaléka, de maximum évi 100 ezer forint, illetve a 2020 előtt nyugdíjkorhatárt elérő megtakarítók számára maximum 130 ezer forint.

-

Nyugdíj-előtakarékossági számla vezetésére a tervek szerint bankok, befektetési társaságok, illetve a szükséges jogszabályi módosítások elvégzését követően biztosítók lennének jogosultak.

-

A számlára rendszeres vagy időszakos befizetéseket lehet teljesíteni, tehát lehet havi vagy évenkénti rendszerességgel befizetéseket véghezvinni, vagy egyszerűen csak egyedi esetekben, amikor épp lehetőség adódik rá.

A fenti konstrukció miként szolgálja a megtakarítások növelését és a hosszútávú befektetői szemlélet növelését? A megtakarítási ráta növelésének célját elsősorban a számlához kapcsolódó kedvezmények biztosíthatják, melyek valós ösztönzőt jelentenek a megtakarítások növelésének irányába. Fontos, hogy a kedvezmények további megtakarításokat eredményezzenek és a nyugdíj-előtakarékossági számlára kerülő befizetések ne az eddigi megtakarítások átcsoportosítását eredményezzék. Ezt a kedvezmények önálló jellege biztosítja, tehát nem versenyzik a többi önkéntes megtakarítási formával, hanem kiegészíti azokat.

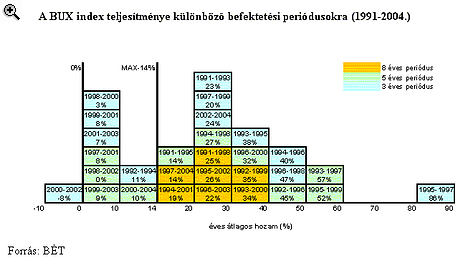

A hosszú távú szemlélet erősítése elsősorban az egyéni döntéshozatal lehetőségén keresztül valósulhat meg. Ha valaki nem elégedett más megtakarítási forma hozamaival, ami adott esetben a rövid távú szemléletnek köszönhető, akkor ezen számla esetében lehetősége van hosszú távú stratégia kialakítására. Ez elsősorban a megtakarítási szerkezeten belül a részvényhányad növekedésében jelentkezhetne. A részvény ugyanis - az általános vélekedéssel szemben - a legmegbízhatóbb hosszú távú befektetési forma. Ezt nyolc évtizednyi amerikai statisztika is bizonyítja, ami szerint 15 éves időtávon túl minden esetben a részvénybefektetésen lehetett a legmagasabb hozamot elérni. Magyarországon még nem állnak rendelkezésre ilyen hosszú idősorok, de a BUX index elmúlt 15 éves alakulását vizsgálva megállapíthatjuk, hogy a részvények Magyarországon is hosszú távon jelentenek biztosan magas hozamot adó befektetési eszközt.

Klikk a képre! |

A fenti ábrán a BUX index hozamát vizsgáltuk meg különböző hosszúságú időszakokra vonatkozóan. (A BUX indexet 1991 óta számolja a BÉT.) Az elmúlt 15 évben megvizsgálva a nyolc, öt és három év hosszúságú periódusok hozamát, azt találjuk, hogy a részvénybefektetések kockázata, ami a hozamok ingadozását jelenti, nagymértékben csökkent a befektetés időtávjának növelésével. Látható, hogy nyolc éves periódus esetén a részvénybefektetésen minden esetben legalább akkora hozamot lehetett elérni, mint az alternatív befektetési eszközt jelentő állampapírokon.

Az állampapírok hozamát a MAX index teljesítményével lehet mérni. Ez a számításától eltelt 8 év alatt éves átlagban 14 százalékos hozamot biztosított. Rövidebb időtáv esetén sokkal szélesebb sávban ingadoznak a BUX indexel elérhető hozamok. Az elmúlt 15 évben a hároméves periódusok 40 százalékában teljesített rosszabbul a BUX index, mint az állampapírok hozamát jelző MAX, és egy esetben negatív hozam alakult ki. Természetesen a hosszabb idővel járó alacsonyabb kockázat az elérhető legmagasabb hozam alakulásában is tükröződik, így a maximális hozam a hosszabb időtáv alatt jóval alacsonyabb, mint a rövidebb időtávok alatt.

Mindezekért kívánatos, hogy tipikusan hosszú távú nyugdíj-megtakarítások nagyobb hányadát fektessék részvényekbe, befektetési alapba. Ezt erősíti meg David Swensen a Yale Egyetem 10 milliárd dolláros alapítványának legendás befektetési vezetője, aki szerint két alapelvnek kell megfelelni egy hosszú távú portfolió kezelése során: egyrészt domináns szerepet kell adni a részvényeknek, másrészt nem szabad elhanyagolni a diverzifikációt. Swensen szerint megkérdőjelezhetetlen a részvények hosszú távú hozamelőnye a kötvényekkel szemben.

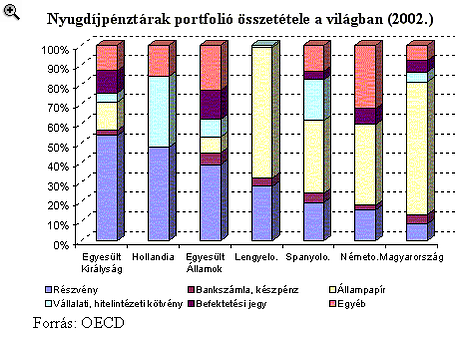

Klikk a képre! |

A konzervatív, illetve rövid távú befektetési gondolkodás nemcsak a háztartásokra igaz ma Magyarországon. A részvénybefektetések háttérbe szorulása tükröződik a hazai intézményi befektetők portfolió-összetételében is. Nemzetközi összehasonlításban Magyarországon különösen magas az állampapírok aránya (tükrözve az állampapírok kiszorítási hatását), illetve nagyon alacsony a részvénybefektetések aránya, mind a befektetési alapok, mind a nyugdíjalapok esetében. A fenti ábra mutatja, hogy a hazai nyugdíjpénztáraknál a részvények aránya a teljes portfolión belül 8 százalék, ami elmarad a fejlettebb országok, de még Lengyelország mutatójától is.

Az új típusú nyugdíj-megtakarítási forma hozzájárulhat a lakosság pénzügyi kultúrájának a fejlődéséhez is, ahogy ezt az amerikai példa mutatja. Az Egyesült Államokban használatos Individual Retirement Account (IRA) számlatípus több ponton mutat hasonlóságot a nyugdíj-előtakarékossági számlával. Az egyik ilyen hasonlóság, hogy az IRA esetében is a számlatulajdonos határozza meg a számlán tartott befektetési eszközök összetételét. Sok amerikai befektető ezeken a nyugdíjpénztári számlákon keresztül került először kapcsolatba a részvénybefektetésekkel. Az Egyesült Államokban a befektetési alapjeggyel rendelkezők 58 százaléka első befektetési jegyét járulékmeghatározott nyugdíjszámlán keresztül vásárolta. Hasonlóképpen az amerikai részvénytulajdonosok 48 százaléka élete első részvényhez egy munkáltatói nyugdíjterv révén jutott hozzá. A befektetői kultúra fejlődése az Egyesült Államokban azt eredményezte, hogy a teljes IRA megtakarítás-állományon belül a bankbetétek aránya az elmúlt két évtized során 72 százalékról 10 százalék alá süllyedt, míg a részvénybefektetések aránya 20 százalékról 80 százalékra emelkedett.

A nyugdíjpénztárak hosszú távú befektetési politikájának előmozdítása érdekében a BÉT törvénymódosító javaslatot nyújtott be a törvényhozóknak, miszerint a pénztáraknak hirdetéseiken kötelező legyen feltüntetni az ötéves hozamrátájukat. Ez lehetővé teszi, hogy a fogyasztók ne egyetlen év, hanem egy hosszabb periódusban elért eredmény alapján ítéljék meg a pénztárak teljesítményét. Ez a pénztáraknak is nagy segítség abban, hogy befektetési döntéseikben hosszú távú stratégiát érvényesíthessenek. Éppen ezért ez a tervezet élvezi a nyugdíjpénztárak támogatását is.

Súlyos öröklési tévhitben él a magyarok többsége: egy apró hiba, és végleg elúszhat a családi vagyon

A közjegyzői tapasztalatok szerint ez térségenként eltérően alakul, miközben egyre többen döntenek úgy, hogy végrendeletben rendezik vagyonuk sorsát.

Sorozatos karbantartásokat jelentett be a K&H: akadozhat az online és kártyás fizetés, ATM-használat

Február 28-án 23:00 órától 2026. március 1-én 14:00 óráig több mobil- és netbanki szolgáltatás, valamint az ATM készpénzbefizetési szolgáltatások szünetelnek

-

A fizikai üzletek nem tűnnek el, csak átalakulnak: ők nyerték a Visa Boltok Boltja versenyét

Az online kereskedelem térnyerése nem szorította ki a fizikai boltokat, hanem új pályára állította őket.

-

Hajlítható mobil 200 ezerért, erős gaming készülékek – Így tör előre a nubiát is gyártó ZTE a magyar mobilpiacon

A megfizethető innováció a kulcs a ZTE szerint.

-

75 kupon, akár 50% kedvezmény - így spórolhatsz a tavaszi bevásárláson a SPAR-ral (x)

Új akcióval köszönti a tavaszt a SPAR országszerte.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában