Sok cég esetében a növekedés kulcsa, hogy kap-e hitelt? A hitel megszerzése után is vannak viszont feladatai a cégvezetésnek. Akár deviza, akár forinthitelről van szó a kockázatok kezelése egyre fontosabb feladat. A devizakockázatok mellett a piaci viszonyok alakulása is csődbe vihet egy nem megfelelően felkészült vállalkozást.

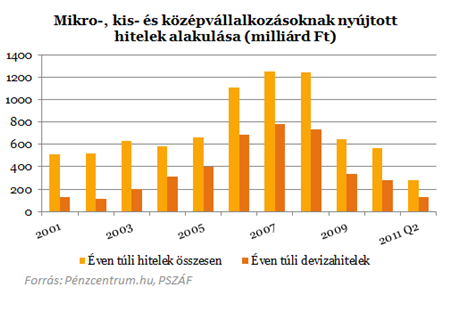

2000-től egészen a válságig folyamatosan nőtt a devizahitelek súlya a teljes kihelyezésen belül. 2004-től kezdve a kkv hitelek több mint fele euróban vagy frankban került folyósításra. A legtöbben a kedvező kamatfeltételek miatt tértek át a devizaalapú finanszírozásra, mindenfajta exportbevétel nélkül. A devizában való eladósodás csak azoknak lehet biztonságos, akiknek a bevétele az adott devizában keletkezik. A 2007-es csúcson viszont olyan vállalkozások is keresték az olcsóbb forrásokat, akik semmilyen devizaforrással nem rendelkeztek és a kockázatok kezelésére sem voltak felkészülve.

A reálgazdasági helyzet romlása és a hitelek költségeinek növekedése duplán szorítja ráadásul azokat a vállalkozásokat, akik nem készültek fel a kockázatokra. Az árfolyamok emelkedésével a cégek teljesen más helyzetben találták magukat, mint amilyenben a válság előtti időben voltak. Felértékelődött a kockázatkezelés és a tartozásmenedzselés szerepe, amelyekben óriási a banki, devizapiaci szakemberek és a vállalat felkészültségének szerepe.

Ki fizeti a legtöbbet, mennyit buktak a devizahitelesek

A devizahitelek esetén a gyengébb forint magasabb adósságállományt jelent. Az exportáló cégek vesztesége a magasabb forintbevételek miatt kezelhető, míg az importáló cégek a szabad forrásaikat tudják devizaeszközbe fektetni. Azok a vállalkozások nem tudják megfelelően kezelni az árfolyamváltozásokat, melyeknek nincs, vagy elenyésző a devizabevétele.

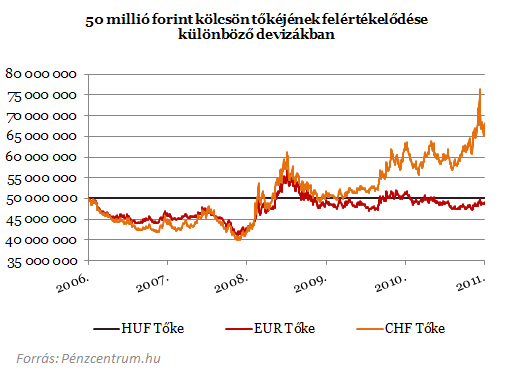

A forintgyengülés hatására lezajló tőkefelértékelődést mutatja mindkét jelentős devizában és referenciaértékként forintban is a következő diagram 50 milliós kezdeti hitel esetén. A forgóeszközhitel kamatának mértéke minden esetben a referenciaráta 2,5 százalékpont marzzsal növelt értéke. A vizsgált időszak 2006 szeptemberétől 2011 szeptemberéig terjed ki.

Első ránézésre a frankhitelesek sínylették meg leginkább az elmúlt időszakot. Tőketartozásuk az eredeti 145 százalékára nőtt. Forinthitel esetén a tőketartozás semmit sem változott (tőketörlesztés még nem volt). Euró esetén festett a legjobban a helyzet szeptember végén, tőkerész ugyan egy időszakban magasabb volt a kezdetinél, de közben az árfolyam csökkenésével a kezdeti érték alá tért vissza, amennyiben szeptemberben törlesztette volna teljes tartozását a cég az euróval járt volna a legjobban! A tegnapi eurócsúcson viszont ugyanez a tartozás már 57 millió forint fölött lenne.

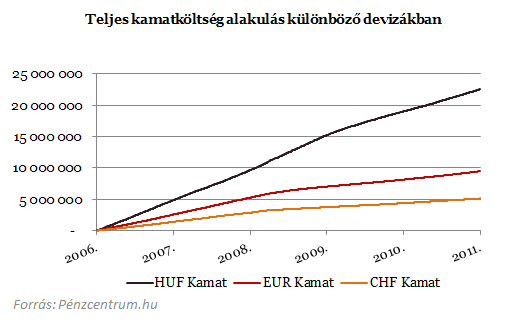

Nézzük meg az érem másik oldalát is, valahol ugyanis "kerestek" a frankhitelesek! A hitelfelvételtől eltelt időszakban ugyanis a kamatfizetés volt meghatározó. Ez a hitel költsége, jelen esetben felhasznált példánkban nincs is tőketörlesztés a hitel futamidejének végéig, így az összes költséget a kamatok jelentik.

A diagramon ábrázoltuk az addig kifizetett kamatok nagyságát, jól látszik, hogy a forinthitel eddigi összes kamatköltsége több mint négyszerese a frankhitelnek. Ha innen nézzük a dolgot, a frankhiteles vállalkozások jártak a legjobban, hiszen viszonylag olcsón tudták finanszírozni hitelüket. Hogy is van ez, ki járt a legjobban?

Az összes eddigi kamatterhek fényében a frank volt a legjobb választás, a tőketartozást vizsgálva viszont az euró, vagy - stabilitása miatt - a forint? Nézzük meg, mit mutat az összkép!

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,22 százalékos THM-el, havi 143 171 Ft forintos törlesztővel fel lehet venni a K&H Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az UniCredit Banknál 6,42%, a Magnet Banknál 6,76%, az Erste Banknál 6,78%, a CIB Banknál 6,79%, míg a Raiffeisen Banknál pedig 7%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Ha összeadjuk a devizahitelek tőkerészét (fennmaradó tartozás) és az eddig kifizetett kamatokat, akkor kiválaszthatjuk a "legjobb" hitelt. Jól látszik az eurókölcsönök előnye a forinttal és a frankkal szemben. A frank is "csak" 5 millió forinttal költségesebb, mint a forinthitel (szeptemberi 240,37 CHF/HUF-os árfolyamon számolva).

A devizahiteleknek tehát megvannak az előnyei, olcsóbb finanszírozhatóság révén olcsóbban tudja finanszírozni működését, növekedését. A kockázatok kezelése viszont nagyon fontos, hiszen láthatjuk, nem mindegy mikor fizetjük ki, milyen árfolyamon a tartozásunkat. Mint példánk esetében szeptemberben még 49, november közepén már 57 milliót kell fizetnünk ugyanazért a hitelért.

Nem is olyan egyértelmű ezek szerint, hogy melyik hitellel is jártak a legjobban a vállalkozások. A devizahitelek nagy előnye a költségek viszonylag szolid mértéke. A kockázatok mérséklésére is vannak módszerek. Amennyiben bármelyik vállalat úgy érzi, hogy túl nagy terhet jelent számára a devizahitele, akkor forduljon bankjához, akivel közösen találhat megoldást. Az átütemezés is lehetséges lehet, vagy akár a devizanemváltás. A szakemberekkel közösen a megfelelő döntést meghozni sokkal könnyebb, ami sok esetben az eredeti devizanem megtartását jelenti.

A finanszírozást mindenképp érdemes a cég bevételeihez igazítani, a megfelelő devizában eladósodva nagyban csökkenthetjük kockázatainkat. Az alacsonyabb díjú euróhitel például nemcsak olcsó, de biztonságos is lehet azoknak, akik bevétele euróban van. Itt az árfolyamváltozástól az exportálókat a magasabb forintbevétel, az importálókat a felszabadult eszközök deviza befektetése fedezheti. A kockázatok kivédéséért köthetünk határidős ügyleteket, mellyel fedezve a tartozásokat könnyebben kiszámítható: megéri-e számunkra az ügylet.

-

Vállalat-finanszírozás fedezettel: hogyan javítja a kondíciókat a Start Garancia kezessége?

Limbach Attilát, a Start Garancia Zrt. vezérigazgatóját arról kérdeztük,hogy miért érdemes ma egy vállalatnak kezességet kérnie és minek kell ehhez megfelelnie?

-

Térítésmentes segítség a generációváltásban (x)

-minden magyar KKV számára elérhető a Gazdaságfejlesztési Ügynökség szolgáltatása-

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában