A közjegyzői tapasztalatok szerint ez térségenként eltérően alakul, miközben egyre többen döntenek úgy, hogy végrendeletben rendezik vagyonuk sorsát.

A nyugdíjrendszer reformja egyre inkább égető kezd lenni, annak köszönhetően, hogy a nyugdíjra befizetett adók egyre kisebb arányban fedezik a kiadásokat. A nyugdíjba vonulás után az életszínvonal drasztikusan csökkenhet, ennek elkerülésére az állam három nyugdíjmegtakarítási terméktípust is jelentős támogatásban részesít. Hogyan válasszuk ki a nekünk megfelelő előtakarékossági formát? Mennyi pénzünk lesz a megtakarításunkból? Összeszedtük, hogy mivel, mikortól és mennyit kell félretenned.

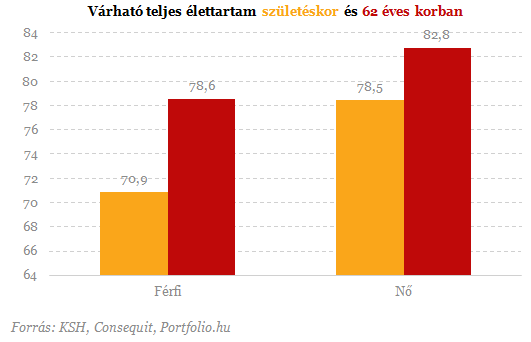

A magyar nyugdíjrendszerre jelentős terhet tesz a születéskor várható élettartam növekedése, illetve a nyugdíjba vonuláskor várható élettartam radikális növekedése. Többek között ez is hozzájárul ahhoz, hogy a rendszer reformra szorul. Egyelőre nem lehet azt tudni, hogy milyen módon fognak változni a nyugdíjak, de valószínűleg negatív irányba változik a rendszer. Így érdemes megtakarítani azért, hogy kisebb mértékben függjünk az állami nyugdíjtól.

Mi a legjobb módja annak, hogy nyugdíjra takarítsak meg?

Rengeteg pénzügyi termék közül tudunk választani, ha körülnézünk a pénzintézetek ajánlatai között, azonban három terméktípus kiemelkedik a mezőnyből. Ez a három a

A célzott előtakarékossághoz azért ezek a legjobb termékek, mert mind a három termék esetén élhetünk 20 százalékos személyi jövedelemadó (SZJA) jóváírással. Ez a kedvezmény így jelentős többletet jelent megtakarításaink növekedésében, ezért ez a három legjobb pénzügyi termék arra, hogy nyugdíjra tegyünk félre.

Honnan tudjam, hogy nekem melyik a legjobb a három közül?

Több fontos szempont van, ami mentén dönteni érdemes, az egyik legfontosabb az, hogy mennyi kedvezményt használnánk ki. A visszaigénylés szempontjából ugyanis jelentős különbségekkel találkozhatunk. A NYESZ -en évente "csupán" évi 100 ezer forintnyi jóváírást lehet érvényesíteni (aki 2020-ig eléri a nyugdíjkorhatárt, az 130 ezret), míg a nyugdíjbiztosítás esetén évi 130, az ÖNYP esetén pedig 150 ezer forint az évente visszaigényelhető összeg. Ez 500 ezer forint éves befizetés esetn okozhat gondot.

Lényeges szempont az is, hogy milyen befektetés van a megtakarításunk mögött. Ebből a szempontból a NYESZ nyújtja a legnagyobb szabadságot, ezzel párhuzamosan legalább alap szintű befektetési ismereteket is igényel az értékpapírok kezelése. A nyugdíjbiztosítás eszközalapokba fekteti a pénzt, vagy fix hozamú megtakarítást is választhatunk. Az eszközalapok közötti eligazodásban a személyes tanácsadónk tud segítséget nyújtani, míg a fix hozamú termék esetében a minimálisan elért kamat felett többlethozam jóváírásban részesülünk, amennyiben a mögöttes befektetésen plusz hozamot ért el a biztosító. A pénztárak esetén választható portfóliók vannak, amelyek közül a futamidő elején érdemes választani, ami valószínűleg a nyugdíjba vonulásunkig megfelelő lesz, de itt is van lehetőség idő közben váltani, ha nem lennénk megelégedve a vagyonkezelő teljesítményével.

A termék kiválasztásakor az is fontos szempont lehet, hogy megtakarításunkhoz milyen feltételekkel tudunk hozzájutni, ha váratlan esemény következik be. Ebben az esetben mind a három termék esetén vissza kell fizetni az állami támogatást 20 százalékkal növelten (ÖNYP esetén a 21. év után ezt megússzuk). Emellett különböző okokból (adózás, visszavásárlási költség stb.) könnyen előfordulhat, hogy kevesebb pénzt kapunk vissza a pénzintézettől, mint a befizetett tőkénk. Emiatt érdemes más típusú megtakarítást is fenntartani a nyugdíj-előtakarékosság mellett.

Mekkora költségekkel számoljunk?

A költségek mértéke és szerkezete is fontos szempont a termék kiválasztásakor. A költségeket leginkább akkor tudjuk összehasonlítani, ha egy típusú befektetést teszünk mind a három termék mögé. A példa kedvéért vegyük a kötvényeket, ezek az ÖNYP választható portfólióiban tisztán jelennek meg, a unit linked típusú nyugdíjbiztosítások esetében a kínálatban nagy eséllyel találunk kötvény túlsúlyú eszközalapot, NYESZ számlára pedig túlnyomórészt kötvényeket tartalmazó befektetési alapot választunk. Így a befektetésen elért hozam nagyjából hasonló marad, viszont a költségeken egyértelműen látszódnak a különbségek.

A költségeket a nyugdíjbiztosítás esetén a teljes költségmutató (TKM) írja le a legjobban. Ez az adott időtartam alatt meghatározott összes költséget magába foglalja. Az önkéntes nyugdíjpénztár esetében azonban a költségek elsősorban a befizetett összegből vonódnak, és a vagyonkezelés költsége terheli az egész összeget. Emellett az ÖNYP sávos költségekkel rendelkezik, azaz minél nagyobb összeget fizetünk be, annál kisebb az egész összegre eső költségünk. A NYESZ esetében a törvény szerint maximum egy százalék, de minimum 2000 forint az éves számlavezetési díj, ezen felül a befizetett összeg ingyenesen kerül befektetésre. Így a számlavezetésen felül csupán akkor fizetünk díjat, ha befektetési portfóliónkon módosítunk.

Akkor mennyit kapok nyugdíjasként?

Érdemes minél előbb elkezdeni a megtakarítást, akár kisebb összeggel is, a nyugdíjszakértők szerint legalább a fizetésünk 10 százalékát érdemes ilyen célra félretenni, de 20 százalékos arány mellett már biztosan nem kell nagymértékű életszínvonal romlástól tartani nyugdíjba vonulás után.

Kiszámoltuk, hogy mennyit ér egy átlagos megtakarítás egy, három és öt százalékos reálhozam mellett; illetve megnéztük, hogy mennyit ér az adójóváírás hosszú távú megtakarítás esetén. A táblázatban látható, hogy az általunk használt havi 20 ezer forintos megtakarítás esetén is igen szép összeget lehet felhalmozni, ha elég hosszú a megtakarításunk tartama.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

Mikor válasszuk a NYESZ-t?

A NYESZ abban az esetben a legjobb választás számunkra, ha megtakarításaink mögött lévő befektetést szeretnénk a saját kezünkben tudni, erre tökéletes lehetőséget kínál a számla.

Akkor is a NYESZ-t érdemes választani, ha nagyobb összeghez jutottunk, amit kifejezetten nyugdíjcélra szeretnénk felhasználni.

Amit mindenképp érdemes szem előtt tartani, hogy a számláról csak jelentős "büntetéssel" lehet azonnal pénzt kivonni, így emellett érdemes olyan megtakarítást is fenntartanunk, ami erre a célra megfelel.

Honnan tudom, hogy az ÖNYP a leginkább nekem megfelelő?

Az ÖNYP a legjobb választás, ha nem vagyunk biztosak abban, hogy stabilan tudjuk fizetni a megtakarításunkat. A rugalmasan változtatható havi befizetéseknek köszönhetően jövedelmünkhöz igazíthatjuk megtakarításunkat. Nyílvánvalóan nem látjuk 10-15 évre előre a pénzügyi jövőnket, de az ÖNYP-vel legrosszabb esetben is visszakapjuk a befizetett pénzünket.

Jó választás az ÖNYP akkor is, ha semmilyen szinten nem szeretnénk foglalkozni a befektetésünkkel, csupán egy portfóliót választhatunk, amit - ha mi nem akarunk ezzel bajlódni - megtesz helyettünk a szolgáltató. A nyugdíjpénztár a vagyonkezelést teljes mértékben magára vállalja, nekünk akár 20-30 évig (vagy nyugdíjunk eléréséig) sem kell foglalkoznunk vele.

Milyen esetben a nyugdíjbiztosítás a leginkább nekem megfelelő?

A fix hozammal bíró nyugdíjbiztosítást válasszuk, ha még a választható portfóliók kockázata is túl magas a mi elvárásainkhoz képest, illetve a Unit Linked típus a megfelelő választás, ha nem jut sok időnk a portfóliónk kezelésére, azonban évente néhányszor felülvizsgálnánk azt.

A biztosítási szerződések nagy előnye a többi konstrukcióhoz képest, hogy a szerződés megkötésekor a termék mellett a tanácsadó szolgáltatásait is megvásárolja az ügyfél. Ez azt jelenti, hogy a tanácsadó segít eligazodni az eszközalapok között, azaz javasolni tud olyan portfóliót számunkra, ami leginkább a saját igényeink szerinti kockázati szintnek felel meg.

A konstrukció előnye továbbá, hogy részleges pénzkivonásra már néhány év elteltével lehetőség van a szerződés felbontása nélkül részvisszavásárlással, igaz ebben az esetben vissza kell fizetni az összegre jutó állami támogatás 120 százalékát.

További előny, hogy ugyan minimális mértékben, de a nyugdíjbiztosítás tartalmaz kockázati életbiztosítási részt, ami korai elhalálozás esetén jól jön, mivel a kedvezményezet(tek) néhány héten belül megkaphatják a biztosítási összeget a befizetésekkel együtt.

Sorozatos karbantartásokat jelentett be a K&H: akadozhat az online és kártyás fizetés, ATM-használat

Február 28-án 23:00 órától 2026. március 1-én 14:00 óráig több mobil- és netbanki szolgáltatás, valamint az ATM készpénzbefizetési szolgáltatások szünetelnek

-

A fizikai üzletek nem tűnnek el, csak átalakulnak: ők nyerték a Visa Boltok Boltja versenyét

Az online kereskedelem térnyerése nem szorította ki a fizikai boltokat, hanem új pályára állította őket.

-

Hajlítható mobil 200 ezerért, erős gaming készülékek – Így tör előre a nubiát is gyártó ZTE a magyar mobilpiacon

A megfizethető innováció a kulcs a ZTE szerint.

-

Nem elég a Facebook: miért fontos a saját honlap is a magyar mikro- és kisvállalkozások többségénél?

Demján Sándor Program "Minden vállalkozásnak legyen saját honlapja" - így élt a pályáazati lehetőséggel négy hazai kisvállalkozó.

-

Magyar trappista: a vásárlók és a tejágazat is jól jár vele (x)

A Sajtszívvel ellátott, hazai trappista megvásárlása kilogrammonként kb. 10 liter magyar tej felvásárlását jelenti a nehéz helyzetben lévő magyar gazdáknak.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában