Tavaly tovább romlott a hazai bankszektor jövedelmezősége: a hitelintézetek belföldi, adózott nyeresége 8 százalékkal, 1502 milliárd forintra csökkent az előző évhez képest.

Becsapták a bankok a devizahiteleseket, hiszen semmiféle deviza nincs a nekik folyósított hitelek mögött - hangzik el egyre gyakrabban a vád. Hogy ez így van-e, annak eldöntéséhez tisztáznunk kell: 1. Hogy lehetséges, hogy korábban olyan jó volt a devizahitel, ma viszont hatalmas problémát jelent? 2. Hogy lehetnek ezek devizahitelek, amikor a hitelfelvevők nem is devizát kaptak? 3. Valóban nincs a devizahitelek mögött devizaforrás a bankok mérlegében? 4. Ha tényleg hiányzik a devizaforrás, miből és hogyan hiteleztek devizaalapon a bankok? 5. Nyertek-e a magyarországi bankok a forint gyengülésével? 6. Ha nem, akkor ki nyerészkedik a magyar devizahiteles családok kárára?

A pénzügyi jogok biztosa, Doubravszky György szerint "az egyik alapvető kérdés annak eldöntése, hogy valóban volt-e a felvett hitelek mögött deviza, vagy azok forinthitelek voltak, amelyeket az adott deviza, így például az euró vagy a svájci frank árfolyammozgásához kötöttek". Cikkünkben igyekszünk megválaszolni ezt a kérdést is.1. Hogy lehetséges, hogy korábban jó volt a devizahitel, utólag viszont hatalmas problémát jelent?

A hitelnek is ára van, amit kamatnak hívunk. Alapesetben annál kedvezőbb a hitel a hitelfelvevő számára, minél kisebb kamatot kell rá fizetni. Magyarországon 2003 végén megszűnt a bőkezű állami lakáshitel-kamattámogatás időszaka, így az akkor felvehető forinthitelek kamata jelentősen megugrott. Csakhogy miközben a családok csak a korábbinál magasabb kamat mellett tudtak forinthitelt felvenni, maguk a bankok továbbra is olcsó hitelhez jutottak. Nem belföldről, hanem külföldről, és nem forintban, hanem devizában. Adta magát, hogy a bank számára rendelkezésre álló külföldi devizahiteleket (az egyszerűség kedvéért hívjuk őket így) továbbközvetítsék a magyar családok számára. Akkor úgy tűnt, mindenki jól jár ezzel: a családok devizában kisebb kamat mellett jutottak hitelhez, a bankok pedig így is nyereségesen tudtak hitelezni. Minél több devizahitelesük volt, úgy tűnt, annál nyereségesebben. Három dologról azonban már akkor megfeledkeztek az ügyfelek, a bankok pedig nem hívták fel a figyelmüket ezekre kellőképp:

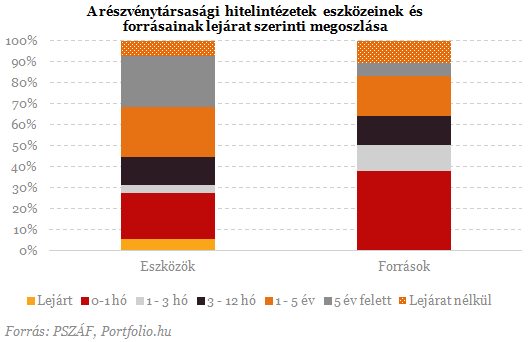

1. probléma: a magyar devizahitelesek főleg hosszú futamidejű (pl. 20-25 éves) hiteleket vettek föl. A bankok ezeket az általuk felvett rövidebb futamidejű (többnyire 3-12 hónapos) hitelekből nyújtották nekik. Vagyis miután a hosszú futamidejű hitelt már folyósították ügyfeleiknek, időről időre maguknak a bankoknak is vissza kell fizetniük a hitelezéshez felvett külföldi hiteleket, csak rövidebb futamidő mellett, vagyis többször. Újabb és újabb hitelből, vagyis más és más kamatszint mellett tudják ezt megtenni. Ebből az úgynevezett lejárati eltérésből származott az első probléma: ha a bankok által fizetett kamatok bármilyen okból nőttek, azt a következő kamatperiódusban tovább is hárították ügyfeleikre. A kezdeti alacsony kamatszintnek tehát többek között az lett az ára, hogy ha bármi rossz történik, akár jelentősen meg is emelkedhet a kamat. A kamatemelés pedig meg is emelte a törlesztőrészletet.

2. probléma: nemcsak saját hiteleik kamatszintjének megemelkedését hárították át a bankok, hanem az árfolyamkockázat vállalását is elvárták az ügyfelektől. Ez az előzőhöz képest sokkal inkább érthető, hiszen a devizahitelek lényege pont az, hogy aki felveszi, vállalja a magasabb árfolyammal járó törlesztőrészlet-emelkedést, az alacsonyabb árfolyamnak pedig ő maga örülhet. A baj abból adódott, hogy 15-20%-os árfolyamingadozásnál nagyobbat nem igazán tudott senki sem elképelni. Ehhez képest a frankárfolyam ma közel 50%-kal magasabb, mint egy átlagos devizahitel felvételekor. Lejjebb kitérünk arra, hogy ez vajon a bankok érdekében állt-e.

3. probléma: a törlesztőrészletbe a bankok nagy részénél egy harmadik elem is beépült. Ez pedig az, hogy a felelőtlen hitelfelvételek (ehhez kellett a bankok hitelezési politikájának folyamatos lazulása) és a válság együttes hatása miatt sok adós képtelenné vált hitelének törlesztésére. A bankok az ebből származó veszteségüket már jó előre - főleg 2010 előtt - áthárították a jól fizető ügyfelekre. Az egyoldalú szerződésmódosítás lehetőségét azóta a jogszabályok jelentősen korlátozták, de a "rossz ügyfelek" miatt megemelt kamatokat a bankoknak nem kellett visszacsökkenteniük korábbi szintjükre.

Összefoglalásképp: három feltételnek is teljesülnie kellett volna ahhoz, hogy a devizahitelekből ne legyen társadalmi szintű probléma: 1. ne nőjenek a bankok által saját "hiteleikre" fizetett kamatok (például azért, mert a bankok által felvett és a kihelyezett devizahitelek futamideje hasonló), 2. ne nőjön az árfolyam nagy mértékben, 3. ne nőjön a rosszul fizető ügyfelek száma. A válság során azonban mind a három feltétel eltűnt, a probléma előállt. Mérsékelni lehetett volna, ha a bankok a három közül legalább valamelyik terhet magukra vállalják. Ezzel szemben már a legelején úgy döntöttek, hogy mind a három kockázatot a devizahitelesekre hárítják. A korábbi "normál" körülmények mellett ez még jogosnak tűnt (legalábbis nem szúrt szemet): az ügyfelek e három nagy kockázatért cserébe élvezhették a devizahitellel járó alacsonyabb kamatot, és még akár némi árfolyamnyereséget is.

2. Hogy lehetnek ezek devizahitelek, amikor a hitelfelvevők nem is devizát kaptak?

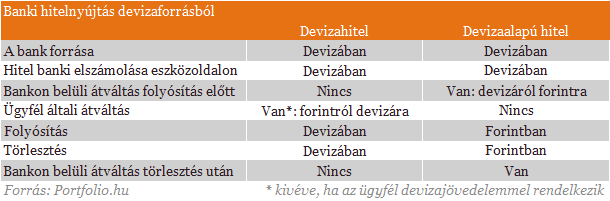

Az egyszerűség kedvéért "devizahitelt" szoktunk mondani, de szinte mindig devizaalapú hitelt értünk alatta, hiszen a lakosság esetében kevés kivételtől eltekintve erről van szó. A kettő a bank szempontjából nagyon hasonló: mindkettőt devizában tartja nyilván. A különbség annyi, hogy míg a devizahitelt devizában folyósították az ügyfél részére, a devizaalapú hitelek folyósítása forintban történt. A devizahiteleket ezért devizában, a devizaalapúakat viszont forintban törlesztik az ügyfelek.

A devizahitelek esetében nincs átváltási feladata a banknak, hiszen devizát ad és devizát kap. A devizaalapú hitelek esetében viszont először forintra váltja a saját devizáját, és forintban folyósít, majd a törlesztőrészlet formájában visszakapott forintot devizára váltja át a saját részére. Mindezt jellemzően az azonnali bankközi piacon teszi meg, az átváltási tevékenységért pedig árfolyammarzsot számít fel az ügyfél felé (2010 óta a lakáscélú hitelek törlesztése kivételével, ugyanis ezt azóta jogszabály tiltja). Az árfolyammarzs mértékét sokan bírálják, de általában igaz, hogy kedvezőbb az ügyfél számára, mintha ő maga végezné el a pénzváltást ugyanazon bank pénzváltójánál.

Összefoglalva

tehát szinte mindig devizaalapú hitelekről beszélünk, vagyis a

tranzakciók forintban zajlanak, de a hitelt devizában tartja nyilván a

bank. A devizaalapú hitelek a forinthitelekkel szemben az alacsonyabb

kamatszint miatt terjedtek el. A devizahitelekkel szemben pedig az volt

az előnyük, hogy mivel a lakosság jövedelme általában forintban

keletkezik, megkímélték az ügyfeleket az átváltás terhétől.

. Valóban nincs a devizahitelek mögött devizaforrás a bankok mérlegében?

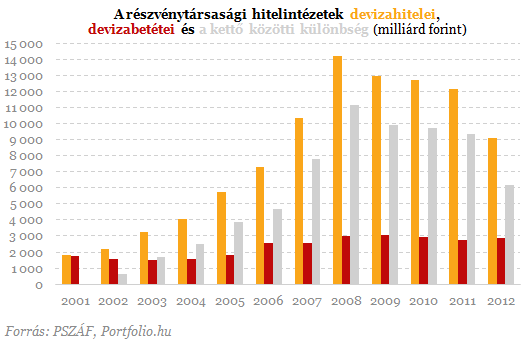

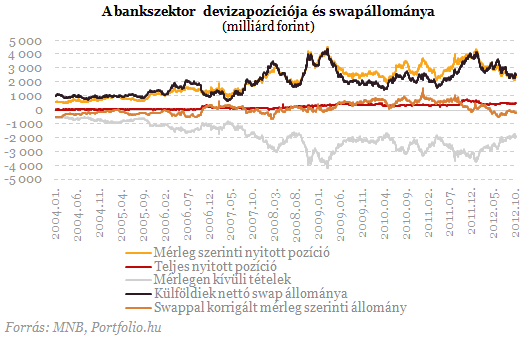

A válasz elsőre talán meglepő: részben valóban nincs. A bankok jóval nagyobb összegű devizahitelt nyújtottak, mint amekkora devizaforrást ehhez a mérlegük alapján felhasználtak. Ha tehát a bankok mérlegét megnézzük, akkor kiderül, hogy a devizahitelek egy része mögött devizaforrás helyett forintforrás áll. Ezt hívjuk mérleg szerinti nyitott devizapozíciónak. Hogy ez létezik, nem véletlen: a hitelek nagy részét betéti forrásból helyezik ki a bankok. Márpedig a betéteknek mindössze 24%-a van devizában (2012 végi PSZÁF-adat a részvénytársasági hitelintézetekről), ezen belül a lakossági betétek esetében még alacsonyabb, 16%-os a devizabetétek aránya. Ezzel szemben a devizahitelek a hitelek 62%-át képviselik, a lakossági hiteleknek pedig 59%-a devizahitel. Összességében december végén közel 6200 milliárd forinttal több általuk kihelyezett devizahitellel rendelkeztek a bankok, mint amennyi devizabetéttel.

A

6200 milliárd forintos "lyukat" a bankok anyabanki vagy piaci forrásból

pótolják ugyan, de csak részben. Mint az alábbi ábrán is látható, még

ezeket a saját "devizahitel-felvételeket" figyelembe véve is jóval több

devizaeszközzel rendelkeznek, mint devizaforrással. A különbség a

lakossági devizahitelezés csúcsán (2004 és 2008 között) nőtt nagyra, és

bár azóta csökkent, még 2012 végén is 2574 milliárd forint volt.

Összefoglalva tehát a bankok mérlegében nincs annyi devizaforrás, mint

amennyi devizaeszköz. Sőt, még a devizaforrások teljes összege sem éri

el a kihelyezett devizahitelek teljes összegét. A következő kérdésre

adott válasz magyarázatot ad erre.

4. Ha tényleg hiányzik a devizaforrás, miből és hogyan hiteleztek devizaalapon a bankok?

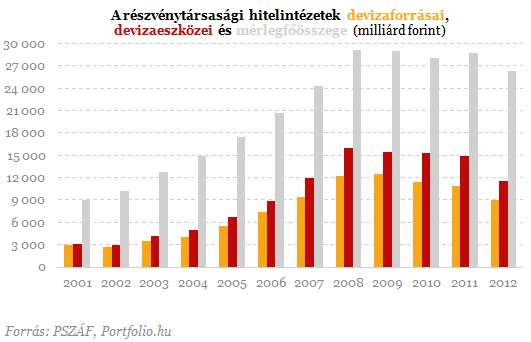

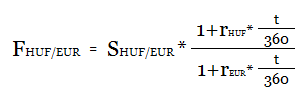

A bankok mérlegén belül tehát nem találunk magyarázatot arra, mégis hogyan hitelezhettek devizában a megfelelő összegű devizaforrás híján a bankok. A választ ezért részben a mérlegen kívül kell keresni. Meg is találjuk itt: a bankok "szintetikusan" állították elő a devizahitelezéshez szükséges devizát, és így töltötték ki a devizaeszközök és a devizaforrások összege között tátongó rést. Úgy mondjuk ezt, hogy mérleg szerinti nyitott devizapozíciójukat a swap segítségével zárták (szinte teljesen), így a teljes devizapozíciójuk záródott. Az ügyletet, amelynek segítségével ezt a mérlegen kívüli devizagyűjtés jó részét megoldották és ma is megoldják, FX-swapnak hívják.

ahol FHUF/EUR a határidős, SHUR/EUR az azonnali árfolyam, r a fedezetlen kamatláb, t pedig a napokban mért futamidő. Ez utóbbi akár egy nap és akár több év is lehet. Az FX-swappiacon jellemzően nem a határidős árfolyamot, hanem a határidős és az azonnali árfolyam különbségét jegyzik, amit swappontnak nevezünk. HUF/EUR swap esetében a swappont pozitív, ha a forintkamat magasabb az eurókamatnál.

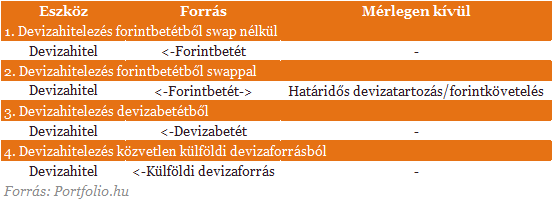

A magyar bankok úgy teremtették elő a devizahitelezéshez szükséges deviza maradék részét, hogy a forrásoldalon bevont forintjukat FX-swap ügyletek keretében devizára cserélték. Ez egy azonnali és egy határidős tranzakcióból áll. Az azonnali ügylet révén mérlegükben devizaeszköz keletkezett, miközben forintforrásuk megmaradt. Az ügylet határidős lábán viszont forintkövetelésük és devizatartozásuk keletkezett, ami jellegénél fogva nem jelent meg a mérlegükben. Jórészt ezért fordulhatott elő, hogy a bankok mérlegében jóval több devizaeszközt találunk, mint devizaforrást. A swap azonban - az azonnali forint/deviza konverzióval ellentétben - nem minden devizahitel esetében alkalmazott technika. Elméletileg közvetlen forint- és devizaforrásból is lehet hitelezni, ahogy ez az alábbi ábrán is látható. A legjellemzőbb mégis az időről időre megújított swap ügyletek segítségével forintbetétből, valamint a közvetlen külföldi devizaforrásból történő devizahitelezés (a 2. és a 4. pont).

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

Az FX-swap használatának válság előtti elterjedése több tényezővel is magyarázható:

- A swap a normál bankközi hitelezéssel ellentétben fedezett ügylet, ezért természeténél fogva olcsóbb is: a deviza visszafizetéséért cserébe a bank lényegében forintforrást ajánl fel fedezetként (mintha devizahitelt venne fel forintbetét elhelyezésével egyidejűleg).

- A bankok nem "nyerészkedhetnek" korlátlanul teljes nyitott devizapozíciójukkal, és nem csak azért, mert fennál a kockázata, hogy erősödik a forint. Jogszabály is kötelezi őket: a mérlegen belüli kitettséget a mérlegen kívüli ügyletekkel (jellemzően FX-swap ügyletekkel) nagy mértékben fedezniük kell, ugyanis a 2000/244. kormányrendelet értelmében, ha a teljes nyitott devizapozíció meghaladja a túllépések levonása előtti szavatoló tőke két százalékát, akkor az összesített nyitott pozíció nyolc százaléka után pótlólagos tőkét kell képezniük a bankoknak.

- A közvetlen külföldi források költsége különösen 2007-től jelentősen megemelkedett, így a devizahitelezés korábbi forrásának számító közvetlen (anyabanki, piaci) devizaforrás-bevonásnál olcsóbb lett a swappiaci forrásbevonás.

- A közvetlen bankközi forintforrás-bevonásnál is olcsóbb a betétgyűjtés és a swap együttes alkalmazása, a betétek átlagkamata ugyanis általában alacsonyabb a bankközi forrás kamatánál, a Bubornál (2004 januárja és 2008 között szeptembere között az MNB adatai alapján előbbi 5,4%, utóbbi 8,3% volt átlagosan), köszönhetően a nulla közeli kamatozású látra szóló betétek nagy arányának.

- A válság hatására a bankok egyre inkább saját hazai forrásaikra igyekeznek támaszkodni, anyabankjaik ugyanis csökkenteni próbálják itteni kitettségüket. A swap alkalmas a közvetlen anyabanki források egy részének kiváltására, hiszen a belföldi forrásokat cserélik el vele devizára.

- A swap fedezeti célt is szolgál: csökkenti a bank mérlegpozícióból származó árfolyamveszteségét forinterősödés esetén. A swapállomány esetében ugyanis a forinterősödés a határidős lábon kisebb forintkötelezettséget jelent.

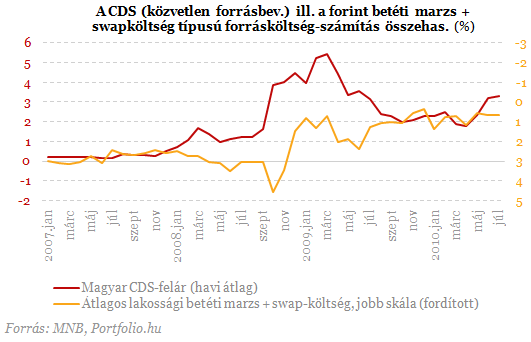

Összességében

tehát racionálisan döntöttek a bankok, amikor a swappiacot vették

igénybe: itt olcsóbb forráshoz jutottak, mintha közvetlenül forint- vagy

közvetlenül devizaforrásból finanszíroztak volna (a kétféle

forrásköltség-számítás összehasonlítását szemlélteti egy korábbi

időszakra a fenti ábra). Az MNB 2012. októberi adatai szerint a

bankszektor teljes swapállománya közel 2500 milliárd forint volt. Ez

sokkal alacsonyabb, mint a 2009. márciusi közel 4400 milliárd forintos

csúcs, de még mindig igen jelentős szám. Az állomány nagyságát manapság a

forint árfolyammozgása befolyásolja leginkább (a gyengülése növeli, az

erősödése csökkenti).

5. Nyertek-e a magyarországi bankok a forint gyengülésével?

A fentiekből kiindulva a bankok elméletileg akkor nyerhetnek a forintgyengüléssel, ha több devizaeszközzel rendelkeznek, mint devizakötelezettséggel. Utóbbi helyett azért nem devizaforrást írtunk (ami egy mérlegen belüli fogalom), mert a mérlegen belüli mellett a mérlegen kívüli kötelezettség is számít: mennyi devizát kell visszafizetnie a banknak mérlegen kívül a swap határidős lábán? Minél gyengébb a forint, annál többet, ráadásul a swap megújításához annál több forintot kell előteremtenie. A forint gyengülésével tehát akkor nyer csak egy bank, ha a swappal (és más mérlegen kívüli kötelezetségeivel) együtt is több devizaeszközzel rendelkezik, mint devizakötelezettséggel. Szaknyelven szólva: ha teljes devizapozíciója pozitív. Megfordítva is igaz: a bank akkor érdekelt a forint erősödésében, ha teljes devizapozíciója negatív. Az alábbi ábrán látható: a bankok teljes devizapozíciója jellemzően pozitív volt az utóbbi években, de ennek mértéke eltörpült a mérleg szerinti nyitott pozícióhoz vagy a swapállományhoz képest: legmagasabb értéke 759 milliárd forint volt, a legfrissebb (októberi) adat szerint pedig közel 500 milliárd forint. Ráadásul úgy tudjuk, a teljes nyitott devizapozíció egyetlen nagybank stratégiai nyitott devizapozíciójából adódik, a többi banké gyakorlatilag nulla.

Mindez

nem jelenti azt, hogy a forint 10%-os gyengülése esetén automatikusan

50 milliárd forintot nyerne a magyar bankszektor (illetve az említett

egyetlen nagybank). Figyelembe kell venni a lejárati eltérést, vagyis

hogy az eszközök futamideje jellemzően jóval hosszabb, mint a forrásoké,

illetve a swapoké. A nyitott devizapozícióból származó nyereség tehát

elnyújtva jelentkezik ahhoz a veszteséghez képest, amit a

devizaswap-állomány átértékelődésén (a magasabb határidős

kötelezettségen) veszít a bankszektor.

6. Ki nyerészkedik a magyar devizahiteles családok kárára?

Tegyük fel, hogy a devizahitelek állománya jelenleg 9000 milliárd forint a bankrendszerben! Ha a forinthoz képest a mérvadó devizák (főleg frank és euró) átlagosan 10%-kal erősödnek, akkor a bankszektor devizahitel-követelése 9900 milliárd forintra nő. Az ehhez kapcsolódó bevétel 8%-os hiteldíjat feltételezve egy évben 720 milliárd forintról 792 milliárd forintra emelkedik. Vagyis a bankszektor bevétele 72 milliárd forinttal nő az említett 10%-os átértékelődés esetén.

Ugyanakkor nem szabad elfelejteni, hogy eközben szintén 10%-kal megnő a bankok által visszafizetendő (devizahitelek mögött álló) források és swapok állománya is, ami viszont rossz a nekik. Feltéve, hogy ez utóbbiak nagysága eredetileg 8500 milliárd forint volt (vagyis a hitelekhez kapcsolódó nyitott devizapozíció 500 milliárd forint), és az átlagos fizetendő kamatszint 5%, a fizetendő kamat (illetve swaphozam) 425 milliárd forintról 468 milliárd forintra nő. Vagyis a bankszektor ráfordítása 47 milliárd forinttal emelkedik.

A fenti példában tehát a forint gyengülése 72 milliárd forintos pluszbevételt és 47 milliárdos többletráfordítást hozott a bankoknak. A devizahitelesek veszteségét jelentő 72 milliárdból tehát 47 milliárd forintot a devizaforrást nyújtó partnerek (főleg külföldiek, de a pl. a lakossági devizabetétesek is) zsebelnek be, a bankszektor csak 25 milliárd forinttal gazdagodott. Mindez azonban szigorúan csak akkor érvényes, ha az eszközök és a kötelezettségek (mérlegen belüli források + swapok) lejárata megegyezik. Ráadásul, mint jeleztük, a nyitott devizapozíció döntő része egyetlen bankhoz kötödik a bankszektorban. A bankok nagy részénél tehát nincs forintgyengülésből származó nyereség.

A valóságban a külföld gyorsabban, a bankszektor időben elnyújtva jut csak hozzá a forintgyengülésből származó nyereségéhez, hisz mint láttuk, a banki források jóval rövidebbek, mint az eszközök. És végül még egy csavar a történetben: a külföld számára az említett 47 milliárd forint valójában nem is nyereség, hiszen euróban számolva csak azt a pénzt kapta meg, ami a forint gyengülése nélkül kamatként (swaphozamként) egyébként is járt neki. A nyereség azoké a befektetőké lett, akik nyitott devizapozícióval játszottak ugyanezen a piacon a forint gyengülésére. Ők lakossági és intézményi befektetők egyaránt lehetnek, de aligha beazonosíthatók.

Összegzés

A devizaalapú hitelezés azért terjedt el, mert a bankok külföldi forrásbevonás révén kezdetben alacsony kamatszint mellett tudták ezeket közvetíteni a külföld felől a magyar lakosság felé. Később, a közvetlen külföldi devizaforrások egyre szűkösebbé válásával egyre inkább forintforrásból, FX-swapok használatával hiteleztek a bankok, továbbra is devizaalapú hitelt nyújtva ezzel. Akár az előbbi, akár az utóbbi módszerrel hiteleztek, a folyósítás és a törlesztés (azonnali piaci művelet révén) túlnyomórészt forintban történt, de a hitelek mögött ténylegesen deviza állt. A devizaalapú hitelezés során a magyar bankok jobbára csak közvetítettek a külföld és a magyar bankszektor között, így a forint gyengüléséből származó törlesztőrészlet-emelkedés elsősorban nem őket gazdagította.

-

A fizikai üzletek nem tűnnek el, csak átalakulnak: ők nyerték a Visa Boltok Boltja versenyét

Az online kereskedelem térnyerése nem szorította ki a fizikai boltokat, hanem új pályára állította őket.

-

Hajlítható mobil 200 ezerért, erős gaming készülékek – Így tör előre a nubiát is gyártó ZTE a magyar mobilpiacon

A megfizethető innováció a kulcs a ZTE szerint.

-

75 kupon, akár 50% kedvezmény - így spórolhatsz a tavaszi bevásárláson a SPAR-ral (x)

Új akcióval köszönti a tavaszt a SPAR országszerte.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában