A BISZ Zrt. friss adatai szerint húszéves mélypontra csökkent Magyarországon a Központi Hitelinformációs Rendszerben nyilvántartott lakossági hitelmulasztások száma.

Több mint hároméves csúcsra emelkedtek a rövid lejáratú bankközi kamatlábak az elmúlt hetekben - írja a Portfolio. Minél tovább kitart az MNB az újkeletű monetáris szigorítás mellett, annál több jelzáloghiteles szembesülhet törlesztőrészlete emelkedésével, hiszen minden második adós még mindig változó kamatozású hitelben ül. Közel 250 ezer lakáshitelt és 150 ezer szabad felhasználású jelzáloghitelt érinthet a probléma. Utoljára a devizahiteles válság idején tapasztalt törlesztőrészlet-emelkedést a jelzáloghitelesek többsége, megnéztük, ezúttal mekkora sokkra lehet számítani.

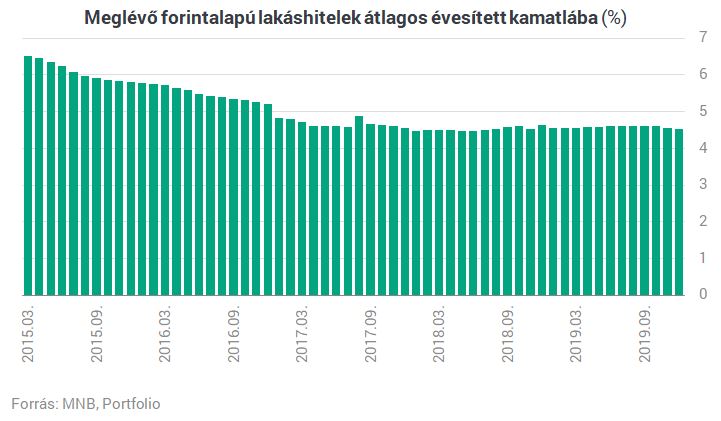

2016 vége óta stabilan 4,5-5% között mozog a meglévő lakáshitelek átlagkamata Magyarországon, érdemi sokk fél évtizede nem érte az adósságszolgálat terén a magyar lakosságot. A jegybank legfrissebb adatai szerint egy átlagos lakáshitel kamatlába 4,54% volt decemberben. A bankközi kamatok ekkor még az előző évek átlagának megfelelő szinten tartózkodtak, azóta azonban sok minden megváltozott.

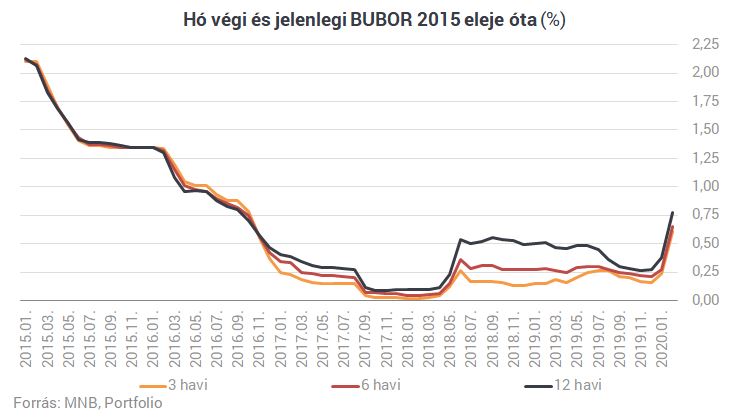

A jegybank az elszabadult (januárban már évi 4,7%-os) infláció miatt szép csendben monetáris szigorításba kezdett, ami megtette hatását a bankközi piacon olyannyira, hogy az MNB a kereskedelmi bankoknak állítólag jelezte is: túlzottnak tartja, ami a bankközi kamatlábakkal történt. A budapesti bankközi kamatláb, a BUBOR a 2019 végi szintről e hét szerdára

- 3 hónapos lejáraton 45 bázisponttal 0,61%-ra,

- 6 hónapos lejáraton 44 bázisponttal 0,65%-ra,

- 12 hónapos lejáraton pedig 50 bázisponttal 0,77%-ra emelkedett.

A hosszabb lejáratokon (BIRS, ÁKK-hozamok) egyelőre ennél kisebb hozamemelkedés következett be, így a mostani jelenség elsősorban azokat érinti, akik változó kamatozású (vagyis 3, 6 vagy 12 hónapos kamatperiódusú) lakáshitellel rendelkeznek. Közülük is rövid távon azokat, akiknek mostanában van a kamatperiódusuk fordulónapja. A 2009. évi CLXX. törvény értelmében a kamatot a fordulónapot megelőző hónap utolsó munkanapja előtt 2 nappal érvényes BUBOR-hoz kell igazítani.

Mennyivel nőhet a törlesztőrészlet?

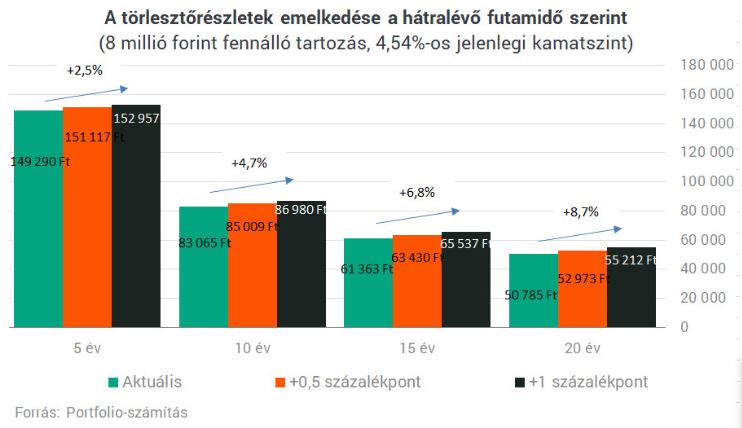

Átlagos (4,54%-os) kamatozású lakáshitelekre néztük meg, hogy a már bekövetkezett és a még lehetséges bankközi kamatláb-emelkedés mekkora törlesztőrészlet-emelkedést idézhet elő. Ábráinkon 8 millió forintos fennálló hitelösszeg szerepel, de ez a relatív emelkedés szempontjából nem lényeges. Alábbi ábránkon látható, hogy egy 5 éves hátralévő futamidejű lakáshitel esetében 2,5%-os, egy 20 éves hátralévő futamidejű lakáshitel esetében viszont 8,7%-os törlesztőrészlet-emelkedést jelentene egy 1 százalékpontos kamatemelkedés. Az eddig 2019 vége óta bekövetkezett közel fél százalékpontos bankközi kamatemelkedés 1,2-4,3%-os törlesztőrészlet-emelkedést okozhat, ha a mostani kamatszint a törvényben meghatározott, említett napig fennmarad. 8 millió forintos példánkban havi 1800 és 2200 forint közötti törlesztőrészlet-emelkedést jelent ez.

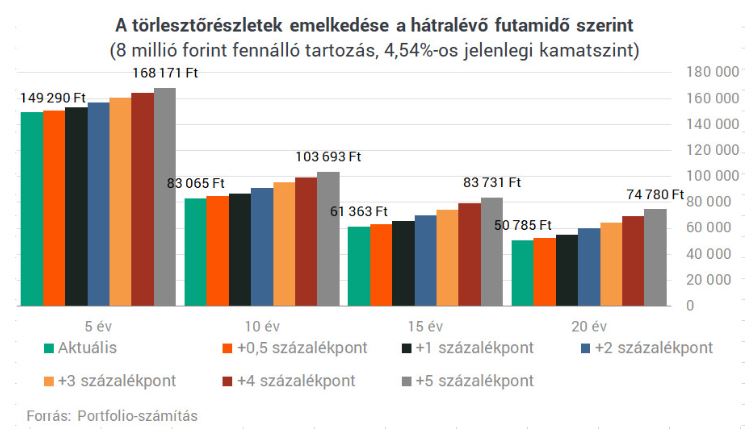

Nagy kérdés, hol állhat meg a kamatemelkedés. A bankközi kamatok további emelkedése előtt az elsődleges korlátot a 0,9%-os jegybanki alapkamat jelenti, hiszen ekkora kamatláb mellett a jegybanktól is vehetnek fel hitelt jelenleg a kereskedelmi bankok egy napra (overnight hitel kamatláb, a kamatfolyosó teteje). A várakozásokat is tükröző piaci határidős kamatláb-megállapodások (FRA) viszont azt mutatják, hogy a piac némi jegybanki kamatemelést is elképzelhetőnek tart. Messze vagyunk a több százalékpontos kamatemelkedéstől, de alábbi ábránkon ezeknek a törlesztőrészletre gyakorolt lehetséges hatását is bemutatjuk.

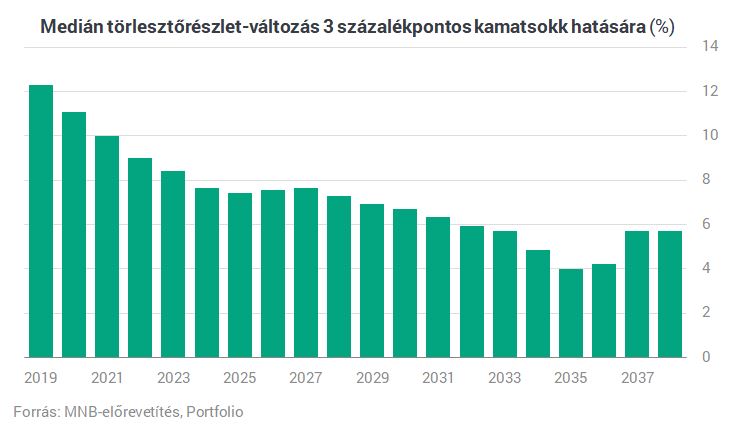

A kérdéssel a Magyar Nemzeti Bank elemzői is foglalkoztak a jegybank legutóbbi Pénzügyi stabilitási jelentésében. Ők úgy számolták, hogy mostanság egy 3 százalékpontos kamatemelkedés a medián esetében 12%-os törlesztőrészlet-emelkedéssel járna a változó kamatozású jelzáloghiteleknél (nyilvánvalóan nagy szórás mellett). Mivel a hátralévő futamidő csökkenésével fokozatosan csökken a törlesztőrészlet kamattartalma és ezzel a kamatérzékenység is, ez a szám hosszabb távon 6-8% környékére csökkenhet.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,22 százalékos THM-el, havi 143 171 Ft forintos törlesztővel fel lehet venni a K&H Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az UniCredit Banknál 6,42%, a Magnet Banknál 6,76%, az Erste Banknál 6,78%, a CIB Banknál 6,79%, míg a Raiffeisen Banknál pedig 7%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

Mennyien vannak az érintettek?

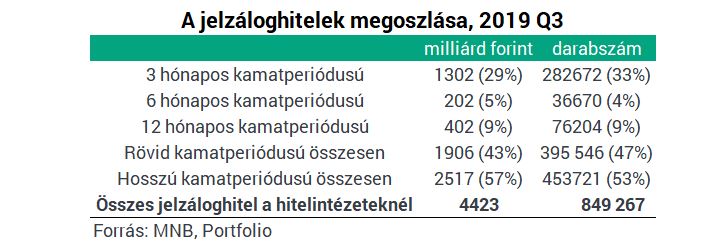

Megkérdeztük az MNB-t az érintettek számáról és tartozásának összegéről, a jegybank a hitelintézetek szeptember végi KHR-adatai alapján válaszolt kérdéseinkre. Eszerint 1906 milliárd forintnyi változó kamatozású jelzáloghitel (lakáscélú + szabad felhasználású) van a hitelintézeteknél, a szerződések darabszáma 396 ezer. Számításaink szerint az összeg szerinti arányuk 43%, a darabszám szerinti pedig 47% a hitelintézeti jelzáloghitel-állományon belül.

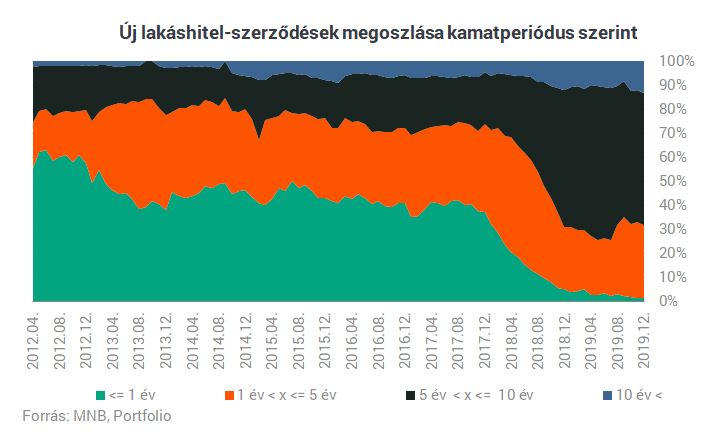

Közülük a jegybank tavalyi tájékoztatása szerint 129 ezren vannak azok, akik különösen veszélyeztetettek (10 évnél hosszabb hátralévő futamidő), így ajánlott mielőbb fix kamatozású hitelre váltaniuk. Ezirányú lehetőségeikről a bankoknak január 31-éig kellett levélben tájékoztatniuk őket, a felügyelet legutóbbi tájékoztatása szerint 2 ezren éltek eddig a lehetőséggel. A forintosított devizahitelek a 2015. évi forintosítás után 3 havi kamatperiódussal futottak tovább, így a devizakockázatok után a kamatkockázatoknak ők most szintén erőteljesen ki vannak téve. Az érintett állomány és vele együtt a probléma nagysága persze fokozatosan csökken, hiszen az adósok törlesztenek, törlesztőrészletük kamatérzékenysége fokozatosan csökken, az újonnan hitelfelvevők között pedig ma már 2% környékén van a rövid kamatperiódusú lakáshitelt választók aránya.

Az MNB kérésünkre további számokat is elárult:

- az említett 1906 milliárd forintnyi rövid kamatperiódusú jelzáloghitelből 1372 milliárd forintot tesz ki a lakáscélú hitelek állománya, szerződésszámuk 253 ezer,

- utóbbin belül 620 milliárd forint a forintosított lakáshitelek állománya, ezek szerződésszáma a jegybanki tájékoztatás szerint 111 ezer,

- a forintosított szabad felhasználású jelzáloghitelek állománya most 486 milliárd forint, 120 ezres szerződésszám mellett,

- további 403 milliárd forint azoknak a nem jelzálogfedezetű hiteleknek az aránya, amelyek rövid kamatperiódusúak, szerződésszámuk 171 ezer,

- a változó kamatozású kkv-hitelek állománya pedig (2019 végén) 3115 milliárd forint volt Magyarországon, szerződésszámuk 158 ezer.

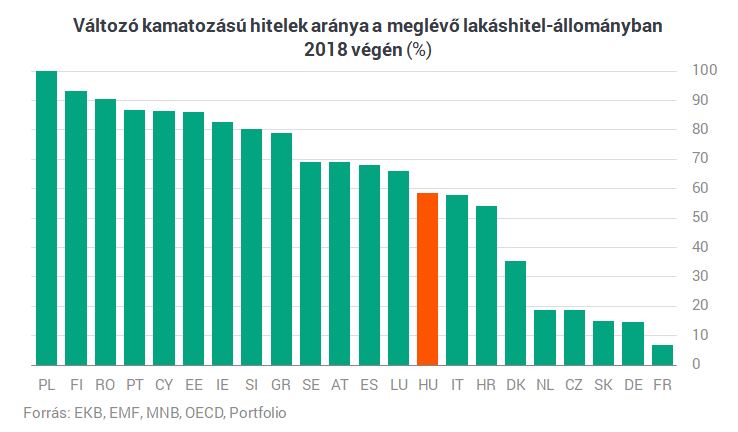

E számok talán nagynak tűnhetnek, egy korábbi összehasonlításból azonban kiderül: szép számmal akadnak országok az EU-ban, amelyekben sokkal magasabb a változó kamatozású lakáshitelek aránya, mint nálunk. Hozzátehetjük, hogy a monetáris politika szigorításának szükségessége és ezzel a kamatkörnyezet emelkedésének a valószínűsége viszont a legtöbb országban kisebb mostanság, mint Magyarországon.

-

Elfogyott a munkaerő? Ilyen szakembereket keresnek most leginkább a cégek

Hiába a versenyképes bér, egyre több pozícióra egyszerűen nincs jelentkező.

-

Negyedik éve piacvezető a Toyota Magyarországon (x)

A Toyota 2025-ben is megőrizte piacvezető helyét Magyarországon.

-

Taxizás stresszmentesen? Mutatjuk a leghasznosabb funkciókat! (x)

Kényelem és biztonság minden út során: fedezd fel a Bolt beépített biztonsági funkcióit!

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában