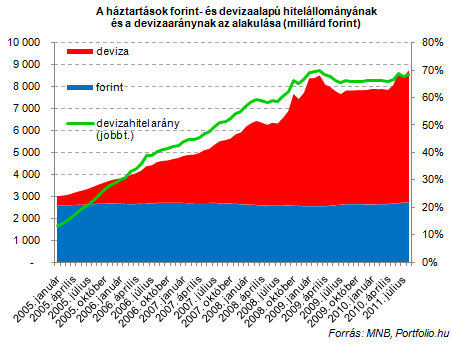

Az MNB tegnap közzétett adatai szerint augusztus végén annak ellenére döntött történelmi csúcsot a devizahitelek állománya, hogy hazánkban gyakorlatilag leállt a lakossági devizahitelezés. A magyarázat egyszerű: a svájci frank (és kisebb mértékben az euró) erősödése miatt jelentősen, egy hónap alatt több mint 274 milliárd forinttal duzzadt a devizahitelesek forintban kifejezett tartozása. Bár szeptemberben a forint erősödése már csökkenti a devizahitelek állományát, ez nem javít a magyarországi jelzáloghitelezés helyzetén: a bankadó első részletét épp ma befizető bankok forinthitelei iránt is alacsony a kereslet, s a jelzáloghitelezés volumene nem éri el a válság előtti szint negyedét.

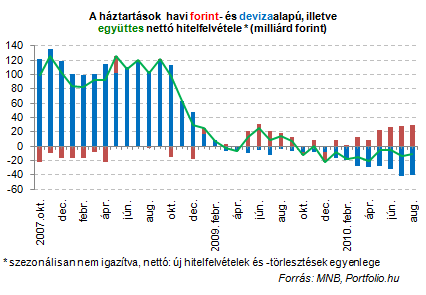

Az MNB új hitelezési statisztikái nem mutatnak meglepően új jelenséget: a hitelkihelyezés alacsony szinten stagnál, és csakúgy, mint az év első felében, augusztus hónapban is csökkent tranzakciós alapon a lakossági hitelállomány. A devizahitel-törlesztés 40 milliárd forint környékén látszik stabilizálódni (a nettó devizahitel-törlesztés augusztusban 40,6 milliárd forint volt), míg a forinthitelek esetében 29,1 milliárd forint volt a különbség a hitelfelvételek javára.

Hitelkönnyítés százezer devizaadósoknak - hosszabbított a bank + friss infó

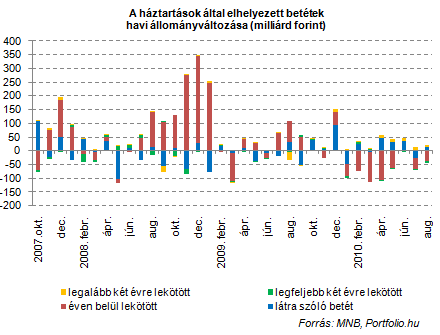

Ami a bankok betétoldalát illeti, az alacsony kamatszint miatt nem meglepő, hogy augusztusban is inkább betétkivonás történt, mégpedig nettó 21 milliárd forint összegben. Ez a pénz nem tűnik el nyomtalanul a pénzügyi rendszerből, jórészt a magasabb hozamú megtakarítási és befektetési termékeket gazdagítja, mint amilyenek a befektetési alapok és a (különösen egyszeri díjas) unit-linked életbiztosítások.

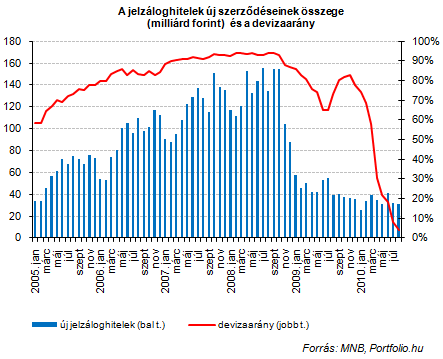

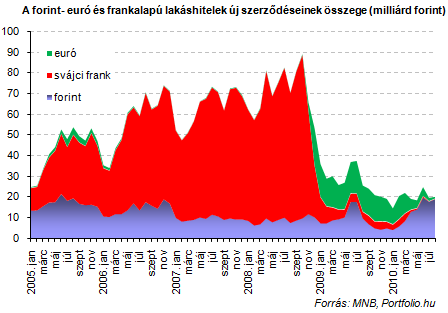

Augusztusban

30,92 milliárd forint új jelzáloghitelt helyeztek ki a bankok, ez

22%-kal alacsonyabb az egy évvel korábban folyósítottnál. Ha

visszatekintünk az elmúlt egy évre, a 30-40 milliárd forintnyi havi új

kihelyezés tipikusnak mondható. Ami a hitelek denominációját illeti, az

Orbán-kormány döntése értelmében augusztus 16-a óta tilos devizahitelhez

jelzálogjogot bejegyezni, így aligha csodálkozhatunk, hogy a

devizahitelek részaránya az egy évvel korábbi 73%-ról alig több mint

4%-ra csökkent.

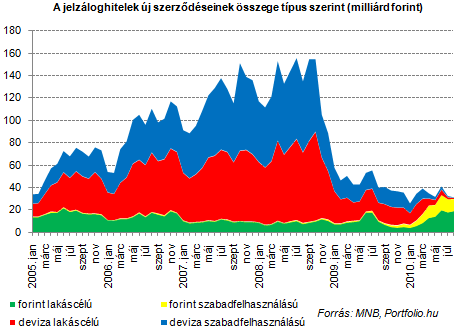

A

jelzáloghitelek körében mind a lakás-, mind pedig a szabad

felhasználású hitelek terén stagnálás figyelhető meg, a forinthitelek

egyelőre nem vették át a devizahitelek korábban betöltött szerepét.

Nagyjából kétharmadot képviselnek a lakás- és egy harmadot a szabad

felhasználású jelzáloghitelek, ami nem jelent számottevő elmozdulást a

korábbiakhoz képest.

Ha

csak a lakáshiteleket nézzük, az augusztusi 20 milliárd forintnyi új

kihelyezés megfelel az elmúlt egy év átlagának, fellendülésnek nyoma

sincs. Csupán az alacsonyan stagnáló havi összegen belül történt

átrendeződés a forinthitelek javára. Mindössze ennek köszönhető, hogy a

forint alapú lakáshitelezésben az elmúlt öt évre visszatekintve idén

nyáron volt a legaktívabb a bankszektor.

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,22 százalékos THM-el, havi 143 171 Ft forintos törlesztővel fel lehet venni a K&H Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az UniCredit Banknál 6,42%, a Magnet Banknál 6,76%, az Erste Banknál 6,78%, a CIB Banknál 6,79%, míg a Raiffeisen Banknál pedig 7%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

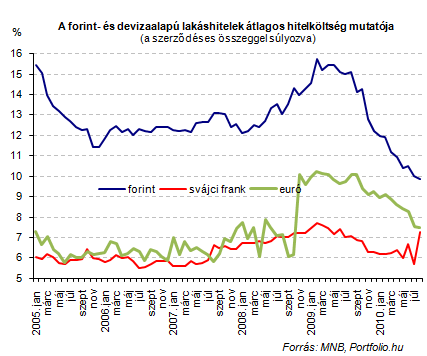

A

lakáshitelek iránti alacsony kereslet ma már közhelyszerűen

ismételgetett okai (rossz makrogazdasági és megélhetési mutatók,

kedvezőtlen lakáspiaci helyzet, stb.) között továbbra is ott találjuk a

magas forinthitel-költségeket, ami jól jelzi a bankok hitelezési

kockázatkerülését is. A forinthitelek átlagos hitelköltsége az MNB

számításai szerint augusztusban 9,88% volt.

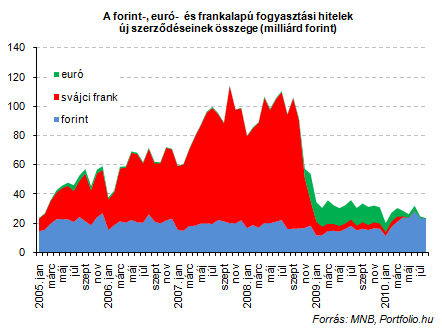

Bár

a devizahitelezés tiltása csak a jelzáloghitelekre vonatkozik, a nem

jelzálog fedezetű fogyasztási hitelekben is egyeduralkodóvá váltak mára a

forint alapú konstrukciók. A lakáshitelezéshez képest a fogyasztási

hitelek még rosszabb formát mutatnak: a 23,8 milliárd forintnyi

augusztusi új kihelyezés közel 20%-kal elmarad az elmúlt egy év

átlagától.

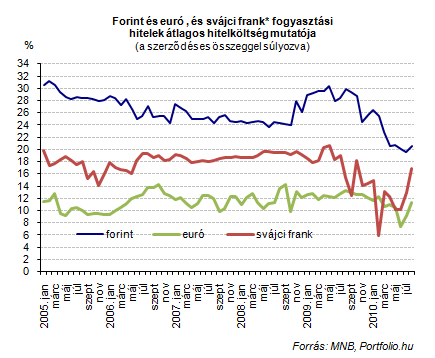

Ennek

részben oka lehet az is, hogy az eltűnőben lévő devizahitelek mellett a

forint alapú fogyasztási hitelek költségei is növekedtek, és ismét

átlépték a 20%-ot.

Összességében

a már fentebb említett átértékelődési tendencia érvényesült a magyar

háztartási hitelállományban. Döntően a deviza-átértékelődések miatt a

július végi 8446,7 milliárd forintról 8746,7 milliárd forintra nőtt a

lakossági hitelállomány, augusztus hónapban a frank 209-ről 222 forintra

erősödött. A devizahitelek aránya a teljes hitelállományon belül

augusztus végén 68,4% volt.

-

Több mint 22 milliárd forintot takarítottak meg a magyarok tavaly a Lidl Plus-al

A magyar vásárlók 85%-a minden vagy majdnem minden vásárlásnál használja a hűségkártyáját vagy mobilalkalmazását, míg mintegy 60%-a több programot is aktívan igénybe vesz.

-

Új AI központú kihívók a csúcsmobilok között: megérkeztek a HONOR legnagyobb újdonságai

A kínai gyártó vadiúj modelljeivel a Samsung és az Apple babérjaira tör. Egy biztos: nem a tudáson fog múlni.

-

Jön a Planet Expo 2026 (x)

Világhírű előadóval és magyar fejlesztésű energetikai innováció bejelentésével indul a Planet Budapest üzleti programja.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában