Az Erste vállalja, hogy 2026. június 30-ig biztosan nem emeli az infláció mértékével a lakossági bankszámlák és bankszámlákhoz kapcsoló betéti kártyák díjait.

A világ pénzügyi szolgáltatásainak egyik legjelentősebb növekedését felmutató területe a tehetősebb banki ügyfelek számára nyújtott kiemelt szolgáltatások szegmense. A privát banki terület hazánkban is jelentős növekedést tudhat maga mögött, a lehetőségek pedig csak bővülnek. A Portfolio.hu e téren végzett széleskörű felméréséből kiderül, egyre több szolgáltató érzi fontosnak vagyonos ügyfeleinek magas szintű kiszolgálását, így a privát banki vagyon mára már meghaladja az 1,400 milliárd forintot is. A szegmens mindenki számára nyitott, és csak a képzelet szab határt a személyre szabott vagyonkezelés jelentette előnyöknek.

A privát banki szegmens fejlődése valóban egyedülálló, a nemzetközi szolgáltatók még a fejlett tőkepiacokkal rendelkező nyugati országokban is 20 % körüli növekedési ütemről számolnak be. Ez a növekedési potenciál hazánkban hatványozottan érhető tetten, hiszen, mint minden területen, a személyre szabott pénzügyi szolgáltatások terén is fokozatos felzárkózás figyelhető meg, ami a hazai piacon a nyugati növekedési ütemnél is dinamikusabb fejlődést vetít előre.

A Portfolio.hu éppen ezért a pénzügyi szolgáltatók legszélesebb körének megkérdezésével mérte fel, mely szolgáltatók nyújtanak hazánkban privát banki szolgáltatásokat, ki és hogyan lehet privát banki ügyfél, és milyen előnyökkel jár számára a kiemelt bánásmód. Lássuk tehát az eredményeket!

Mitől több a privát bank?

A kereskedelmi bankok lakossági ügyfeleknek szóló szolgáltatásait alapvetően három csoportba sorolhatjuk: az "egyszerű" lakossági szolgáltatások bárki számára elérhető, standard banki termékeket takarnak, amelyhez nem tartozik valódi személyes jellegű tanácsadás. A "középső" szintet a valamivel tehetősebb ügyfelek részére nyújtott personal banking alkotja, ennek keretében szintén standard banki termékekhez juthat hozzá az ügyfél, de itt már megjelenik a személyes tanácsadás is: a bank ügyfelét, miután igényeit felmérte, rendszeresen tanácsokkal látja el, tájékoztatja termékkínálata alakulásáról.

A szolgáltatások legfelső szintjét foglalják el a privát banki szolgáltatások. Itt a bankok vagyonosabb ügyfelei olyan termékekhez is hozzáférhetnek, amelyek az átlagos lakossági ügyfelek számára nem elérhetőek, és a testre szabott portfólió-kialakítás mellett kiegészítő szolgáltatásokat is igénybe vehetnek, így többek között adóoptimalizáláshoz vagy örökösödési ügyek intézéséhez is segítséget nyújt számukra a bank. A belépés azonban korlátozott, csak bizonyos nagyságú megtakarítással lehet valaki private banking ügyfél.

Privát bank vagy privát portfólió-kezelés?

Egy másik fontos megkülönböztetést is tennünk kell a továbbiakban részletezendő szolgáltatások között: annak ellenére, hogy alapvetően hasonló célt szolgálnak, nevezetesen a leggazdagabb lakossági ügyfelek megtakarításainak magasabb szintű kezelését, a célt a privát banki, illetve a privát portfólió-kezelési szolgáltatások eltérő módon valósítják meg.

A két szolgáltatás-típus, sok egyéb mellett, abban különbözik, hogy a privát banki szolgáltatások esetében a különböző befektetési döntéseket maga az ügyfél hozza meg a szolgáltató tanácsait követve (vagy mellőzve), a privát portfólió-kezelés során ugyanakkor a befektetések kezelését, a döntéseket az ügyfél a szolgáltatóra bízza.

Fontos, hogy a két szolgáltatástípus nem minőségében tér el, pusztán a részvételi szándék, a döntésekre szánható idő vagy a befektetési ismeretek tekintetében különböző ügyfelek igényeire igyekeznek a szolgáltatók eltérő módon választ nyújtani. Jelen cikkünkben a kétféle szolgáltatást, célcsoportjaik hasonlósága okán, együttesen vizsgáljuk, nem elfeledve, hogy sok tekintetben eltérő szervezeti struktúrát, kompetenciákat kíván meg a két szolgáltatás a szolgáltatóktól.

Eltérő megközelítések a magyar piacon

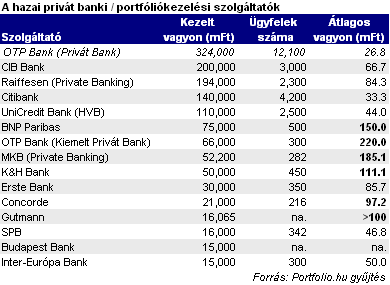

A hazai privát banki piacon több mint egy tucat szolgáltató, zömében kereskedelmi bankok, és kisebb részben befektetési szolgáltatatók vannak jelen. A szegmensben kezelt vagyon mára meghaladta az 1,420 milliárd forintot , míg az ügyfelek száma 29,000 körülire tehető, ez azt jelenti, az egy ügyfélre eső vagyon nagyjából 40-42 millió forint. Összehasonlításképpen a teljes hazai befektetési alapokban kezelt vagyon 2,540 milliárd forint volt 2006 végén, aminek egy része a privát banki szegmensből érkezett az alapokba.

Néhány szolgáltatónál ugyanakkor a top lakossági szolgáltatások további szegmentálásával találkozunk. Az így kialakított legfelső szolgáltatási szegmens adatai alapján a szűkebb piacon mintegy 1,000 milliárd forintot kezelnek a szolgáltatók , amely vagyon mintegy 14,800 ügyfél között oszlik meg, így az átlagos vagyon is magasabb, 67.7 millió forint.

A privát banki szegmens koncentráltnak tekinthető: a kezelt vagyon tekintetében a három legnagyobb szereplő együttes részesedése 50 % (a szűkebb piacon számítva 53%), míg az öt legnagyobb részesedése 68 % (a szűkebb piacon számítva 72 %).

Az ügyfelek száma a különböző szolgáltatóknál erősen eltér, a néhány száz ügyfelet maguknak tudható kisebb szolgáltatóktól a több ezer ügyfél útját egyengető bankokig terjed a skála. Ennek megfelelően az ágazatban kezelt vagyon szolgáltatók közötti megoszlása is egyenlőtlen, tízmilliárdos nagyságrendtől több százmilliárd forintig változik. Az egyes szolgáltatóknál ugyanakkor az egy ügyfélre eső átlagos kezelt vagyon is komoly eltéréseket mutat, a szolgáltatók többségénél 50-60 millió forint körüli ez az érték, de egy-két szereplő ügyfeleinek átlagos megtakarítása eléri a 200-300 millió forintos szintet is.

Az eltéréseket részben magyarázhatja, hogy egyes szolgáltatók eltérő minimális vagyonszintet határoznak meg szolgáltatásaikat igénybevevő ügyfeleik számára, így van, ahol már 10 millió forintos megtakarítással privát banki ügyféllé válhat, aki erre vágyik, míg más szolgáltatóknál ehhez akár 50 millió forintra is szüksége lehet.

Mind kezelt vagyon, mind pedig az ügyfelek számát tekintve a piac vezető szereplője az OTP Privát Bank, hiszen 2006 végén több mint 12,100 ügyfél összesen 324 milliárd forintot kitevő vagyonát kezelte. A belépési korlát 10 millió forint, de ezzel még a szolgáltatásoknak csak szűkebb körét vehetik igénybe az ügyfelek, így például egyedi portfólió-kezelés csak a legalább 30 millió forinttal rendelkező ügyfeleknek "jár".

Az OTP a legfelső ügyfélszegmens számára külön üzletágat működtet OTP Kiemelt Privát Bank néven, itt a belépési korlát 50 millió forint, amiért cserében több speciális vagyonkezelési és kényelmi szolgáltatás is elérhető. A Kiemelt Bank 2006 végén 300 ügyfelet számlált, összesen mintegy 66 milliárd forint kezelt vagyonnal. Meglátásunk szerint az OTP szolgáltatáskínálatában a Kiemelt Privát Bank tölthet be nyugat-európai értelemben vett privát banki szerepet, míg a Privát Bank képviselte szolgáltatás inkább közelebb áll a personal banking fogalomköréhez.

Hasonló megosztással találkozhatunk a Raiffeisen Bank szolgáltatásai esetében is, a legalább 20 millió forintot elhelyező ügyfelek számára nyitva álló Premium Bank szolgáltatásain túl 50 millió forintos vagyonhatár felett vehető igénybe a Private Bank, a felmérésünkben ezért csak a tehetősebb ügyfeleknek szóló Private Bank szolgáltatásaira koncentráltunk. Ennek keretében a bank mintegy 2,300 ügyfél összesen 194 milliárd forintnyi vagyonát kezeli.

Az MKB is külön szolgáltatott adatot top retail ügyfélköréről, amely mintegy 2,000 ügyfelet számlál, akik összesen mintegy 95 milliárd forintnyi vagyonnal rendelkeznek. A bank ezen top ügyfélkör felső szegmensét tekinti Private Banking ügyfélkörnek, ennek keretében 282 ügyfelet szolgál ki ( a belépési vagyonkorlát itt 50 millió forint), összességében mintegy 52 milliárd forint vagyont kezelve számukra. A felmérésben ennek megfelelően az utóbbi szolgáltatási rétegre helyeztük a hangsúlyt.

Ezer fő feletti ügyfélbázissal ezeken kívül csak a CIB Bank , a Citibank (CitiGold) és az UniCredit Bank (korábban HVB Bank) privát banki üzletága rendelkezik, 200, 140 illetve 110 milliárd forintot kezelve az ügyfelek számára. A CIB-nél a belépést illetően nincsenek élesen meghatározott vagyonkorlátok, a bank 30 millió forinttól kiemelt ügyfélként tekint az ügyfélre, 50 millió forint felett pedig további szolgáltatásokat is nyújt számára. A Citibank 15 millió forintos limitet szab, míg a HVB privát banki ügyfelévé váláshoz "elég" 10 millió forint is.

Az egy ügyfélre eső átlagos vagyon információink szerint táblázatra tekintve látható, hogy az említett, széles ügyfélkörrel rendelkező szolgáltatások esetében az egy ügyfélre eső átlagos vagyon alacsonyabb az átlagosnál, míg 100 millió forint feletti átlagos vagyonnal a K&H Bank, a BNP Paribas, az MKB és az OTP Bank (Kiemelt Privát Bank), illetve a Gutmann rendelkezik (az ügyfelei pontos számát bizalmasan kezelő szolgáltatónál az átlagos vagyon bőven meghaladja a 100 milliós határt, és e tekintetben egyértelműen vezetőnek tekinthető), a Concorde privát portfolió-kezelési szolgáltatása pedig néhány millió forintra megközelíti a 100 millió forintos "álomhatárt".

Hasonlóan magasabb a szegmens átlagánál az Erste Bank privát banki ügyfeleinek átlagos vagyona is, ügyfeleinek száma pedig eléri a 350-et, annak ellenére, hogy a bank privát banki üzletága csak 2006 közepén indult el (részben az ING privát banki tevékenységének beolvasztásával). Ne feledkezzünk meg ugyanakkor az Equilorról sem, mint a piac hasonlóan új szereplőjéről. A szolgáltató egyelőre sajnos nem kívánja nyilvánosságra hozni a működésével kapcsolatos számait, így csak utalni tudunk rá: az átlagos kezelt vagyon tekintetében a középmezőnyben foglal helyet.

A belépési vagyonkorlátok tekintetében tehát az 50 millió forintos határt tekinthetjük jellemzőnek, míg a "legválogatósabbnak" az osztrák privát bank, a Bank Gutmann AG hazai leányvállalata bizonyult, hiszen minimum elvárása 400 ezer euró (azaz mintegy 100 millió forint), de ekkora összeg esetében is inkább csak olyan ügyfelekkel köt szerződést, akiknek vagyona egy-két éven belül potenciálisan elérheti az 1 millió eurót.

Mennyibe kerül a privát bank?

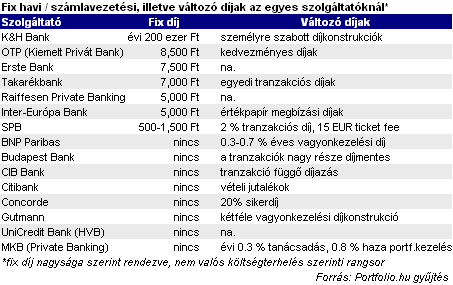

A privát banki szolgáltatók alapvetően kétféle díjat szabnak ki szolgáltatásaikra: a szolgáltatók kb. felénél meglévő fix (összeg szerint meghatározott) havidíj mértéke egy-két ezer forinttól 15-16 ezer forintig terjed, míg számos szolgáltatónál megtalálhatók a szolgáltatásokhoz, tranzakciókhoz kapcsolódó változó díjak.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

A változó díjak megállapításakor minden szolgáltató saját struktúrát alkalmaz, e téren a vagyonarányos, illetve a tranzakció volumenétől függő díjelemek egyaránt fellelhetők, ráadásul sok esetben egyedi kedvezmények, struktúrák nehezítik az összehasonlítást.

Érdemes megjegyezni, hogy a szolgáltatók közül egyedül a Concorde említette a sikerdíjat a szolgáltatásokhoz kapcsolódó költségek kapcsán. Ennek oka, hogy a Concorde privát portfóliókezelést nyújt, ennek keretében a befektetési döntéseket a szolgáltató hozza, így ezért nem lenne elegáns tranzakciós díjakat terhelni az ügyfélre. A sikerdíjas konstrukció a vagyonarányos díjakkal szemben ugyanakkor némi biztosítékot ígér az ügyfeleknek arra nézve, hogy a szolgáltató valódi eredményt akar elérni, nem csupán "látszat-vagyonkezelés" a célja.

A vagyonarányos díjak három, fix havidíjat nem felszámító szolgáltatónál jelennek meg, a BNP Paribas évi 30 és 70 bázispont közötti vagyonkezelési díjjal számol, az MKB 30 bázispontot számol fel a tanácsadás díjaként (évi minimum 150 ezer forint), a hazai portfóliókezelés díja pedig 80 bázispont évente, míg a Gutmann kétféle konstrukciót alkalmaz. Az egymillió eurót meghaladó vagyonnal rendelkező ügyfelek számára évi 80-120 bázispont a vagyonkezelési díj, míg az ennél kisebb vagyont elhelyező ügyfelek díja három elemből, a vagyonarányos vagyonkezelési és letétkezelési díjakból (összesen kb. 85-130 bp), illetve tranzakció függő jutalékokból (0.2-0.85 %) áll össze.

A táblázattal kapcsolatban fontos megjegyezni, hogy nem a valós költségterhelés szerinti rangsort tükrözi, hiszen bizonyos vagyonnagyság esetén a különböző vagyonarányos díjak meghaladhatják a más szolgáltatónál kiszabott fix díjakat, ugyanakkor a tranzakció függő költségek mértékét több tényező is befolyásolhatja, így nehéz valós a költségterheléseket feltérképezni.

A szegmens termékkínálatát a sokszínűség jellemzi, nehéz lenne az összes elérhető terméket számba venni. Összefoglalóan ugyanakkor elmondható, hogy szinte minden szolgáltató kínálatában egyaránt megtalálhatók hazai, illetve külföldi egyedi részvények, kötvények és befektetési alapok is (a nemzetközi csoport részeként műköő szolgáltatók általában az anyavállalat termékeit is értékesítik), és a legtöbb szolgáltató alternatív befektetési eszközökhöz (ingatlanok, hedge fundok, kockázatitőke-befektetések, műkincspiac, derivatívok, árupiaci termékek stb.) is hozzáférést nyújt.

Az átlagos privát banki ügyfél egyelőre meglehetősen defenzív, kockázatkerülő attitűddel rendelkezik, ennek megfelelően a pl. Concorde ügyfeleinek számláján átlagosan 50 % az alacsony kockázatú eszközök aránya, a CIB-nél a kötvények és betétek együttesen az eszközök kétharmadát teszik ki, a Gutmann ügyfeleinél pedig a kötvények aránya átlagosan 62 % körüli.

Az alacsonyabb kockázati szint felé mutat az is, hogy jellemzően a kereskedelmi banki hátterű szolgáltatások nagy hangsúlyt helyeznek a banki termékek értékesítésére is, így jelentős a különböző bankbetétek, kiemelt hitel- és betétikártyák, pénzforgalmi szolgáltatások részaránya is. Ily módon az Erste privát banki ügyfeleinek portfóliójában átlagosan 30-40 % banki termék található, a Raiffeisennél és az Inter-Európánál a betétek aránya eléri a 40 %-ot, és az MKB-nál is a kínálat részét képezi nemcsak a teljes hazai retail termékkör, hanem az anyabank, a BLB termékei is (befektetési és banki egyaránt).

A szolgáltatók egy részénél a befektetési alapok kapnak nagy szerepet: a Budapest Bank és a BNP Paribas privát banki ügyfeleinek összesített portfóliójában 70 % körüli az alapok aránya (ennek jelentős része az anyabank által forgalmazott külföldi alap), a Raiffeisennél ez megegyezik a betétek 40%-os részarányával, és a K&H ügyfeleinél is 25 %-os súlyt kapnak az alapok. Az SPB ugyanakkor az HSBC globális kereskedési platformján keresztül nyújt hozzáférést a nagyszámú egyedi értékpapír mellett 16,000 befektetési alaphoz (ennek megfelelően az ügyfelei vagyonának átlagosan 85-90 %-a külföldi eszközökben található)

A befektetési alap kínálatban jellemző az open architecture , ami azt jelenti, hogy az alapkezelőt is magába foglaló pénzügyi csoport a saját alapok mellett más alapkezelők termékeit is forgalmazza. A nyitott struktúra eredményeképpen az alapkezelői hátterű szolgáltatók közül pl. az Erste kínálatában csupán 40 % a saját, és 60 % az "idegen" befektetési alapok aránya, míg az Inter-Európa kínálata a teljes hazai alapkínálatot lefedi, az UniCredit (HVB) pedig hat UniCredit csoporton kívüli alapkezelő termékeit is értékesíti privát banki ügyfelei számára.

Az alternatív eszközök terén is egyre nagyobb a kínálat, mint ahogyan a befektetői érdeklődés is egyre inkább a nem hagyományos eszközkategóriák felé fordul. Egy-két szolgáltató (pl. Raiffeisen, CIB, OTP) kínálatában műkincspiaci szaktanácsadást és befektetéseket is találhatunk, és egyre elterjedtebbek a különböző derivatív és strukturált termékek is. A hagyományos befektetési alapok mellett egyre szélesebb az elérhető speciális ETF-ek köre is, így többek között az OTP-nél olaj- és arany-ETF-ekkel is kereskedhetnek az ügyfelek.

Néhány szolgáltatónál a banki és befektetési termékek mellett kiegészítő, illetve kényelmi szolgáltatások is megtalálhatók, így pl. a pénzügyi csoporthoz tartozó biztosítótársaság szolgáltatásai, vagy akár a ferihegyi VIP váróterem hívogató vendégszeretete is.

Hogyan érhetőek el a szolgáltatások?

A széles retail ügyfélbázissal rendelkező, és az ehhez kapcsolódó telekommunikációs elérési csatornákat működtető szolgáltatók a privát banki szolgáltatásaiknál is felhasználják ezeket a lehetőségeket: a kereskedelmi banki hátterű szolgáltatásokhoz általában telefonos és Internetes elérhetőség is kapcsolódik

A privát banki szolgáltatók között nagy számban jelen lévő kereskedelmi bankok emellett természetes módon használják ki országos méretű fiókhálózatukat a kiemelt szolgáltatások értékesítésére is, jellemzően budapesti központ, illetve kiemelt fiók mellett több vidéki fiókban is megteremtve a feltételeket a kiemelt ügyfelek fogadásához.

Elsődleges hangsúlyt helyeznek ugyanakkor a személyes találkozókra a szűkebb, speciálisabb ügyfélkört kiszolgáló privát bankok is, a Gutmann esetében például a találkozóra sor kerülhet az anyavállalat bécsi fiókjában is (a magyar leánycég elsősorban kirendeltségként működik, a vagyonkezelés az anyavállalatnál folyik), míg a BNP Paribas is kizárólag személyes találkozók útján nyújtja szolgáltatásait.

Jól látható, hogy a hazai privát banki szegmens a növekedés és fejlődés fázisában van, ez tetten érhető egyfelől az ügyfelek számának és vagyonának bővülésében, és ezzel párhuzamosan a nyújtott szolgáltatások szofisztikálódásában is.

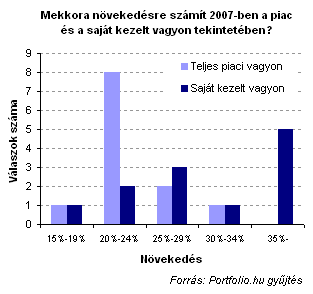

Hogy felmérjük, mekkora növekedési potenciál rejtezik a privát banki/portfóliókezelési piac hazánkban, megkérdeztük az egyes szolgáltatók vezetőit, mekkora növekedést valószínűsítenek 2007-ben a piac egészét, illetve a saját kezelt vagyont tekintve.

A válaszokból kiderül, a szolgáltatók vezetői általában optimistábbak a saját növekedésüket illetően, de a teljes ágazat növekedését is a legtöbben legalább 20 %-ra teszik 2007-re (a válaszadók többsége ebbe a kategóriába került), míg a saját növekedést illetően a 35 %-nál nagyobb, és a 25-29 %-os kategóriában vannak a legtöbben.

Privát bank magyar módra

Látható, hogy a hazai privát banki és portfólió-kezelési szegmens a piaci vezetők, lényegében a piac alakítói szerint is ígéretes fejlődést mutat, ezt bizonyítja, hogy újabb szolgáltatók jelentek meg a piacon, és egyre bővül a termékek, szolgáltatások köre. Ezek igen pozitív fejlemények, de fontos megjegyezni, a szegmens még óriási fejlődés előtt áll.

A hazai szolgáltatók közül sok - a klasszikus privát banki szolgáltatásokhoz viszonyítva - kiemelkedően sok ügyfél számára szolgáltat, miközben a teljes kezelt vagyon alakulása nem követi az ügyfélkör bővülését. Ennek eredményeképpen az átlagos kezelt vagyon egyelőre alacsony ezeknél a szolgáltatóknál, és még nem éri el azt a szintet, amelynél nyugati értelemben vett privát banki szolgáltatásokat érdemes lehet nyújtani.

Fontos eltérés mutatkozik az elérhető termékkínálat tekintetében is. A privát banki/portfóliókezelési szolgáltatások alapvető célja, hogy stratégiai eszközallokációval, a befektetési termékek megfelelő kiválasztásával levegye az ügyfél válláról vagyona menedzselésének napi gondját. Ezzel szemben, mint azt bemutattuk, sok szolgáltatónál erőteljes a pénzforgalmi, banki termékek értékesítése, részarányuk meghatározó a kezelt vagyonon belül, ami csak részben tudható be az ügyfelek kockázatkerülő attitűdjének.

Mindezek hátterében az áll, hogy a hazai privát banki szegmens az erőteljes növekedés szakaszában van, a szolgáltatóknál most zajlik az ügyfélbázis kiépítése. Ennek érdekében a szereplők a nyugat-európaival összehasonlítva alacsonyabb vagyonkorlátokat szabnak, és nem kifejezetten privát banki termékeket is a palettára vesznek. Ily módon olyan ügyfeleket is megnyerhetnek maguknak, akik még nem rendelkeznek ugyan nagy vagyonnal, de számottevő növekedés elé néznek az elkövetkezendő néhány évben. Ezáltal a szolgáltatók a jövőbeni piaci pozícióikat alapozzák meg, megteremtve a későbbi magasabb szintű szolgáltatások alapját.

Ennek pozitív jeleként értelmezhetjük, hogy a retail piac felől érkező nagy szolgáltatók közül az OTP és a Raiffeisen is már hangsúlyosan elkülönítette az eredetileg nagy tömegeknek szóló szolgáltatásaitól a privát banki területeket, ami az élesebb szegmentálás iránti igény megjelenését mutatja. A piac ilyen irányú fejlődését nagy mértékben elősegítheti szűk szegmensre fókuszáló, értéknövelt szolgáltatásokat nyújtó, nem kereskedelmi banki hátterű szolgáltatók jelenléte is.

Fontos kiemelni azt is, hogy a szolgáltatások folyamatos fejlődése jellemzi majd az elkövetkezendő időszakot, hiszen ahhoz, hogy a szolgáltatók a "becsábított" ügyfelek bizalmát megszerezhessék és megtarthassák, valódi teljesítményeket kell tudniuk felmutatni akár már rövidebb távon is. Mindezek eredményeképpen véleményünk szerint a hazai privát banki szegmens 3-5 év múlva már egy, a mainál kifejlettebb szintre érkezik.

-

Elfogyott a munkaerő? Ilyen szakembereket keresnek most leginkább a cégek

Hiába a versenyképes bér, egyre több pozícióra egyszerűen nincs jelentkező.

-

Több mint 22 milliárd forintot takarítottak meg a magyarok tavaly a Lidl Plus-al

A magyar vásárlók 85%-a minden vagy majdnem minden vásárlásnál használja a hűségkártyáját vagy mobilalkalmazását, míg mintegy 60%-a több programot is aktívan igénybe vesz.

-

Új AI központú kihívók a csúcsmobilok között: megérkeztek a HONOR legnagyobb újdonságai

A kínai gyártó vadiúj modelljeivel a Samsung és az Apple babérjaira tör. Egy biztos: nem a tudáson fog múlni.

-

Taxizás stresszmentesen? Mutatjuk a leghasznosabb funkciókat! (x)

Kényelem és biztonság minden út során: fedezd fel a Bolt beépített biztonsági funkcióit!

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában