Ma már a fejlett országokkal összevetve sem mondható alacsonynak a háztartások eladósodottsági szintje - hangzott el a Magyar Nemzeti Bank mai rendezvényén. Balás Tamás, a jegybank szakértője kiemelte: a háztartások jövedelemarányos törlesztési terhe folyamatosan emelkedik, és különösen a szegény háztartások esetében magas. Aki szegény az a legszegényebb Az erős nettó hitelfelvétel következtében növekszik a háztartások eladósodottsága. A GDP arányában a magyar háztartások hiteleinek 28 százalékos aránya továbbra is jelentősen elmarad az euroövezetben jellemző 55 százalékos szinttől. A pénzügyi kötelezettségeknek a pénzügyi vagyonhoz viszonyított 33 százalékos aránya viszont már meghaladja a 27 százalékos referencia szintet. A látványos hiteldinamikával párhuzamosan a teljes háztartási szektor jövedelemarányos törlesztési terhe is jelentősen emelkedik. A 2007 december végi 13 százalékos mutató már magasabb érték az euroövezet 10-11 százalékos szintjénél. (Meg kell ugyanakkor jegyezni, hogy az átlagos mérték mellett az egyes tagországok között jelentős eltérések tapasztalhatók, így van olyan ország, amelynél a jövedelemarányos törlesztési teher közel duplája a hazai adatnak.) Klikk a képre! A jövedelemarányos törlesztési teher mérsékeltebb ütemű bővülését eredményezi a jellemzően alacsonyabb törlesztőrészletek miatt a devizahitelek térnyerése, illetve a hosszú lejáratú jelzáloghitelek elterjedése, valamint az, hogy az erősödő verseny miatt a bankok eddig korlátozottan hárították át a meglévő ügyfelekre a jelenlegi pénzpiaci turbulenciával kapcsolatos forrásköltség növekedést. Amennyiben az utóbbinak a mértéke emelkedik, úgy a jövedelemarányos törlesztési teher növekedése is gyorsulhat. A jövedelemarányos törlesztési teher a legszegényebb háztartások esetében magas szinten áll. A pénzügyi szektor háztartásokkal szembeni kitettsége továbbra is a magas jövedelmi kategóriába tartozó háztartásoknál koncentrálódik, mely strukturális szempontból kedvezőnek tekinthető, mivel a jövedelem arányos törlesztési teher ezen háztartások esetében a legalacsonyabb. Ugyanakkor fontos kiemelni, hogy a legszegényebb háztartásoknál a jövedelemarányos törlesztési teher messze a legmagasabb. Klikk a képre! A kedvezőtlen jövedelmi pozícióval párhuzamosan jelentősen csökken a háztartások sokktűrő képessége. A veszélyeztetettnek és kockázatosnak tekintett háztartásoknál a megélhetési költségek és a hitelek törlesztésre fordítandó összegek meghaladják a háztartás összjövedelmét, így negatív sokktűrő képességgel rendelkeznek. A korábbi felmérésnél a háztartások kevesebb mint 5 százaléka volt veszélyeztetettnek tekinthető, és ezek a háztartások birtokolták a hitelek közel 13 százalékát. A 2008-as felmérés szerint a kockázatos háztartások aránya 8 százalék fölé emelkedett, míg a hitelekből való részesedésük megközelíti a 19 százalékot. Vannak mentő tényezők

Ma már a fejlett országokkal összevetve sem mondható alacsonynak a háztartások eladósodottsági szintje - hangzott el a Magyar Nemzeti Bank mai rendezvényén. Balás Tamás, a jegybank szakértője kiemelte: a háztartások jövedelemarányos törlesztési terhe folyamatosan emelkedik, és különösen a szegény háztartások esetében magas.

Aki szegény az a legszegényebb

Az erős nettó hitelfelvétel következtében növekszik a háztartások eladósodottsága. A GDP arányában a magyar háztartások hiteleinek 28 százalékos aránya továbbra is jelentősen elmarad az euroövezetben jellemző 55 százalékos szinttől. A pénzügyi kötelezettségeknek a pénzügyi vagyonhoz viszonyított 33 százalékos aránya viszont már meghaladja a 27 százalékos referencia szintet.

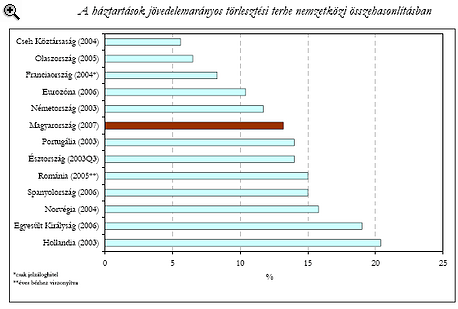

A látványos hiteldinamikával párhuzamosan a teljes háztartási szektor jövedelemarányos törlesztési terhe is jelentősen emelkedik. A 2007 december végi 13 százalékos mutató már magasabb érték az euroövezet 10-11 százalékos szintjénél. (Meg kell ugyanakkor jegyezni, hogy az átlagos mérték mellett az egyes tagországok között jelentős eltérések tapasztalhatók, így van olyan ország, amelynél a jövedelemarányos törlesztési teher közel duplája a hazai adatnak.)

|

A jövedelemarányos törlesztési teher mérsékeltebb ütemű bővülését eredményezi a jellemzően alacsonyabb törlesztőrészletek miatt a devizahitelek térnyerése, illetve a hosszú lejáratú jelzáloghitelek elterjedése, valamint az, hogy az erősödő verseny miatt a bankok eddig korlátozottan hárították át a meglévő ügyfelekre a jelenlegi pénzpiaci turbulenciával kapcsolatos forrásköltség növekedést. Amennyiben az utóbbinak a mértéke emelkedik, úgy a jövedelemarányos törlesztési teher növekedése is gyorsulhat.

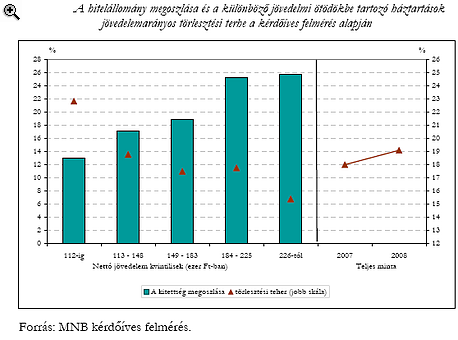

A jövedelemarányos törlesztési teher a legszegényebb háztartások esetében magas szinten áll. A pénzügyi szektor háztartásokkal szembeni kitettsége továbbra is a magas jövedelmi kategóriába tartozó háztartásoknál koncentrálódik, mely strukturális szempontból kedvezőnek tekinthető, mivel a jövedelem arányos törlesztési teher ezen háztartások esetében a legalacsonyabb. Ugyanakkor fontos kiemelni, hogy a legszegényebb háztartásoknál a jövedelemarányos törlesztési teher messze a legmagasabb.

|

A kedvezőtlen jövedelmi pozícióval párhuzamosan jelentősen csökken a háztartások sokktűrő képessége. A veszélyeztetettnek és kockázatosnak tekintett háztartásoknál a megélhetési költségek és a hitelek törlesztésre fordítandó összegek meghaladják a háztartás összjövedelmét, így negatív sokktűrő képességgel rendelkeznek. A korábbi felmérésnél a háztartások kevesebb mint 5 százaléka volt veszélyeztetettnek tekinthető, és ezek a háztartások birtokolták a hitelek közel 13 százalékát. A 2008-as felmérés szerint a kockázatos háztartások aránya 8 százalék fölé emelkedett, míg a hitelekből való részesedésük megközelíti a 19 százalékot.

JÓL JÖNNE 3 MILLIÓ FORINT?

Amennyiben 3 000 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 64 021 forintos törlesztővel a CIB Bank nyújtja (THM 10,68%), de nem sokkal marad el ettől az ERSTE Bank (THM 10,83%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

Vannak mentő tényezők

Fontos azonban hangsúlyozni, hogy a negatív jövedelemsokk-tűrő képesség nem feltétlenül jelent automatikus nem fizetést. Amennyiben kockázatosnak csak azokat a háztartásokat nevezzük, melyeknél a 12 hónap kumulált negatív marginja meghaladja a havi törlesztőösszeg kétszeresét, úgy lényegesen kedvezőbb képet kapunk. Tovább csökken a veszélyeztetett háztartások és a hozzájuk kapcsolódó hitelállomány aránya, ha a jövedelmeket 10 százalékkal megnöveljük. Ez alapvetően azzal indokolható, hogy a felmérésben bevallott jövedelmeknél jelentős lefelé történő torzítottság valószínűsíthető.

Ugyanakkor a hitellel rendelkező háztartások csökkenő megtakarítással rendelkeznek. A romló jövedelmi pozícióval hozható összefüggésbe az is, hogy az eladósodott háztartások egyre kisebb hányada rendelkezik egyre alacsonyabb megtakarítással. Míg a korábbi felmérésben még a háztartások 19 százaléka rendelkezett megtakarítással, addig idén mindössze 12 százaléka.

Ez egyben azt is jelenti, hogy a hitellel rendelkező háztartások döntő részének nincs semmilyen tartaléka, amit jövedelmi sokk esetén felhasználhatna. Külön kiemelést érdemel, hogy a legszegényebb háztartásoknak mindössze 4 százaléka rendelkezik valamilyen pénzügyi megtakarítással. Szembetűnő emellett az is, hogy a megtakarítással rendelkezők átlagos pénzügyi vagyona kevesebb, mint a felére esett vissza az előző évhez képest.

Óriási botrány robbant: úgy vertek át rengeteg Visa és MasterCard kártyatulajt, hogy észre se vették

A kártérítésre azok az ügyfelek jogosultak, akik független, nem banki üzemeltetésű ATM-eknél fizettek díjat készpénzfelvételkor.