A magyar nyugdíjak reálértéke 2010 és 2024 között jelentősen, 47 százalékkal emelkedett, ami részben kormányzati intézkedéseknek, részben a nyugdíjas-állomány összetételváltozásának köszönhető.

A magyar nyugdíjrendszer 1997-98-as reformja óta sokakban él az a téves nézet, hogy túl vagyunk a nehezén, sor került azokra a változásokra, melyek a rendszer fenntarthatóságát biztosítják. A Magyar Nemzeti Bank tanulmánya arra mutat rá, hogy a magyar nyugdíjrendszer korántsem fenntartható a tőkefedezeti pillér bevezetése ellenére. A 90-es évek végén történt átalakítás óta a helyzet inkább romlott mint javult, a bevételek a járulékkulcsok csökkentése miatt az átalakítás idején tervezettől elmaradnak, és a járulékkulcs további csökkentése miatt (2007-ban és 2009-ben 1-1%pont) ez csak fokozódik. A kiadási oldalon a 13. havi nyugdíj bevezetése és esetleges egyszeri korrekciók terhelik túl a rendszert. Az intézményi változásokon túl kedvezőtlen, hogy a magánnyugdíjpénztárok jelentős költséggel működnek, hozamuk alacsony. A rendszer még nincs robbanásközeli állapotban, de a számítások egyértelműen mutatják a változtatás szükségességét. A felhasznált ábráknál a szerzők alatt Orbán-Gábor ás Palotai Dániel értendő.

Az 1997-98-as reform

Az 1997-98-as reform célja a nyugdíjrendszer hosszú távú finanszírozhatóságának biztosítása volt. A reform ún. parametrikus és paradigmatikus elemeket egyaránt tartalmazott. A törvényes nyugdíjkorhatár emelkedett, emellett bevezették a svájci indexálást, mely a nyugdíjnövekedés mértékét a fogyasztói árindexhez és a nettó bérváltozáshoz együtt kötötte. A paradigmatikus területen a fő változás a tőkefedezeti rendszer bevezetése volt a kötelező magánnyugdíjpénztárakon keresztül (az önkéntes pénztárak 1993 óta léteznek).

Kedvezőtlen változások

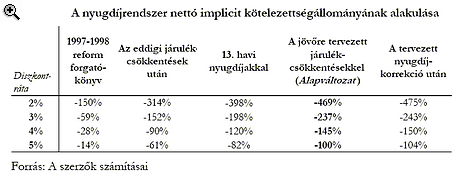

Az MNB tanulmányában a fenntarthatóságot az ún. nettó implicit kötelzettségállomány (NIK) kategóriájával jellemzi. Ez annyit jelent, hogy a rendszer kiadásai mennyivel haladják a meg a bevételeket hosszú távon, ezeknek az eltéréseknek az értékét egy diszkontrátával jelenértékre hozzák. A kiszámított állományt aztán a GDP arányában fejezik ki. Ez a GDP-nek azon része (ill. többszöröse), amit elméletileg a nyugdíjrendszerre kellene fordítani (oda kellene "befizetni"), hogy a bevételek és a kiadások hosszú távon egyensúlyban legyenek.

Az MNB számításai szerint ha az 1997-98-as reform hatásaival számolunk, akkor 2004-re számítva a nyugdíjrendszer NIK a GDP közel 60%-ra rúg. Tehát a rendszer nem vált önfenntartóvá. Ha figyelembe vesszük az azóta történt járulékkulcs-csökkentéseket (4.5%pont), akkor a NIK 152%-ra nő. A 13. havi nyugdíjak bevezetésével számolva kötelezettségállomány már 198%, a jövőre tervezett 1-1%-nyi további járulékkulcs csökkentéseket a NIK 237%-ra rúg. Látható, tehát hogy a jelenlegi "determinációk" alapján a GDP közel 2.4-szeresét kellene arra költeni, hogy a nyugdíjrendszerünk hosszú távon egyensúlyban legyen.

|

Nem fenntartható, de így mi lesz?

Ezt a hiányt valamiből fedezni kell. Ennek egyik formája az adósság (hiteleket veszünk fel a kifizetésekre), vagy a nagyobb kiadásokhoz növeljük az adóterheket (vagy más kiadásokat csökkentünk). Ha az adósságból történő finanszírozást választjuk, akkor azt az összehasonlítást végezzük el, hogy a korábbi felosztó-kirovó rendszerhez képest a vegyes rendszer mekkora többletterhet jelent. Ez az MNB számításai szerint a GDP kb. 21%-a. Tehát a vegyes rendszer bevezetése ennyivel rontotta a nettó pozíciót azzal, hogy a kötelezettségeket előbbre hozta (ezek az idősor diszkontálásánál nagyobb súllyal szerepelnek).

Ha azzal számolunk, hogy a költségvetést hozzáigazítják a kieső bevételekhez (befizetések akkor is mennek a tőkefedezeti pillérbe, amíg onnan kifizetés nincs, az állami pillérnél ez kiesést okoz ez időszak folyamatos kifizetései miatt), akkor a helyzet valamivel kedvezőbb . Ez utóbbi számításban gyakorlatilag azt a rendszert vesszük mindig figyelembe, melynek deficitje kisebb, akkor a NIK már mérsékeltebb (194% a TB rendszer 216%-val szemben). Ez azt mutatja, hogy az adófinanszírozás (ill. kiadáscsökkentés) esetén a vegyes rendszer finanszírozhatóbb pozíciót eredményez a csak TB rendszernél (a GDP 22%-val), de így sem vezet fenntartható megoldáshoz, a GDP közel 2-szerese a kötelezettségállomány.

Magánnyugdíjpénztárak: mi a probléma?

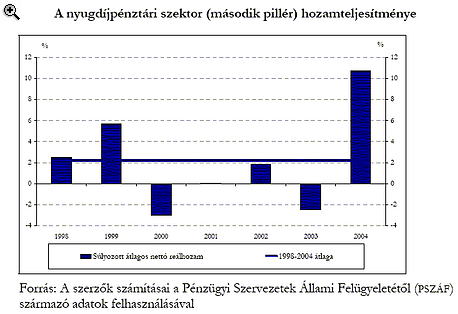

Az MNB tanulmánya szerint a nyugdíjreform bevezetése óta a tőkefedezeti pillérben működő nyugdíjpénztárak teljesítménye alapvetően gyenge. Ennek több oka is van. Egyrészt magasak a rendszer működési költségei (jellemzően a biztosítói illetve banki hátterű intézményeknél), másrészt a nyugdíjpénztárak befektetési politikáját a törvény korlátozza (többnyire csak államkötvénybe fektetnek). A törvényi korlátok mellett is lehetőség lehet bizonyos alternatív befektetésekre, melyekkel a legtöbb pénztár csak részlegesen vagy egyáltalán nem él. Tehát itt még a lehetőségekhez képest jelentős mozgástér van.

Az átlagos vagyonkezelési díj 2004-ben a biztosítói hátterű alapoknál kb. 1.2% volt a vagyonra vetítve, a banki hátterűeknél kb. 0.8%, a munkáltató és független intézményeknél 0.4% körüli.

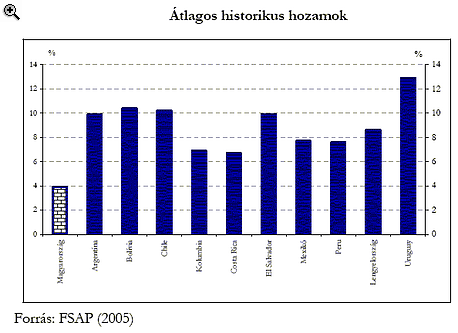

Az 1998-2004-es időszakot tekintve a PSZÁF adatai szerint a magánnyugdíjpénztárak átlagosan 2.1% nettó reálhozamot (nominális hozam deflálva az inflációval és ebből a a vagyonkezelési díj levonva) értek el. Ez elég alacsony, és a nemzetközi összehasonlításban is eléggé elmarad. A 2005-ös évet is hozzá számolva az átlaghozam már kedvezőbb, de ide tényadatok egyelőre nincsenek.

|

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

|

A jövőben célszerű lenne olyan módon változtatni a törvényi szabályozást, hogy a vagyonkezelői díjak csökkenjenek. Emellett a portfólió kialakításánál is nagyobb szabadságot kaphatnának a vagyonkezelők. A biztonsági céloknak természetesen dominánsnak kell maradni.

És akkor mi is van a nyugdíjakkal?

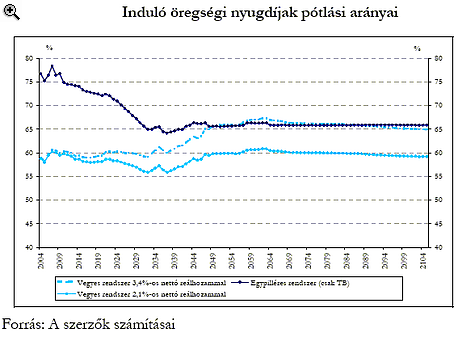

Ha feltételezzük, hogy a nyugdíjpénztári szektor teljesítménye nem fog javulni, akkor arra lehet számítani, hogy a vegyes tagok által kapott nyugdíjak jócskán el fognak maradni attól a járadéktól, amelyet a tiszta TB-rendszerből kaphattak volna. A magánnyugdíjpénztáraknak 3.4%-os nettó reálhozamot kellene tartósan elérni ahhoz, hogy a 2048 után nyugdíjba vonulók azonos szintű nyugdíjhoz jussanak a tiszta TB-rendszerbeli feltételezett társaikkal (a magánnyugdíjpénztárakba való kötelező belépés miatt ekkorra nem lesz olyan nyugdíjas, aki csak az állami rendszerben lenne). Amint említettük, ez is csak 2048 után érvényes, addig a tisztán állami TB-rendszerben levők jobban járnak (átlagosan).

|

A valós összehasonlításhoz és a terhek elosztásához azonban egy kis korrekciót kell tennünk. 3.4% mellett ugyanis azt várjuk el, hogy vegyes rendszer olyan hozamrátát biztosítson, amely az egypilléres rendszer belső hozama mellett az állami támogatás mértékét is kompenzálja (tehát gyakorlatilag azt feltételezzük, hogy egy nem fenntartható rendszert az állam mindig kisegít, míg a vegyes rendszerben ez a segítség a nyugdíjpénztárak magasabb hozama felől érkezik). Ha a TB rendszer fenntartható változatával számolunk, és erre keresünk ekvivalens vegyes hozamot, akkor erre 2.7% adódik (itt jegyezzük meg, hogy az 1998-2005 időszakban a magánnyudíjpénztárak hozamai ekörül alakultak átlagosan).

Felmerül a kérdés, hogy a különbségek milyen társadalmi feszültséget generálhatnak majd, és a politika ehhez hogyan viszonyul?

Ha azt feltételezzük, hogy a politika nem vállalja a fentiekből fakadó konfliktusokat, és a vegyes rendszer tagjait kompenzálja az egypilléres modell tagjainak kifizetéseihez képest, akkor ez a már említett NIK-et a GDP kb. 60%-val emelné meg a fenntartható esetben.

Elmozdulni a fenntarthatóság felé. A fenti problémák természetesen összefüggenek az öregedő társadalmak problémájával is. Bár a különböző szimulációk azt eredményezték, hogy ha a társadalom fiatalodik, akkor az eredmények kedvezőbbek, de akkor sem kielégítők. Ugyanez igaz az aktivitási rátákra is. Miért? Ha ugyanis fiatalodik a társadalom, akkor egy csak egy időbeni átrendeződés következik be, de a fiatalok is egyszer nyugdíjba vonulnak, amikor számukra is fizetni kell. Az aktivitással ugyanez a helyzet. Ha több aktív van, akkor a nyugdíjkifizetésekre később többen lesznek jogosultak. Emiatt inkább csak időleges átrendeződések történnek, valódi megoldás nem születik. Ami megoldás lehet az egyrészt a kötelező befizetések megfelelő kialakítása, a kifizetések ésszerűsítése illetve a magánnyugdíjpénztárak olyan törvényi szabályozása, hogy azok alacsonyabb költségekkel, a portfólióválasztás nagyobb szabadságával (és ehhez kapcsolódóan magasabb hozamokkal) tudjanak működni. Amíg ez nem lesz meg, a vegyes rendszer nem jelent igazi nyugdíjreformot.

A tanulmány:

Orbán Gábor-Palotai Dániel: A magyar nyugdíjrendszer fenntarthatósága