Az elmúlt évek gazdasági nehézségei jelentősen visszavetették a kis-és közepes vállalatok számára nyújtott hitelezés mértékét is. A bankok még mindig óvatosak, a cégek viszont sokszor csak hitelből képesek fejleszteni, beruházni, megőrizni piaci pozíciójukat. A pénzintézeteknek és a vállalkozásoknak tehát olyan együttműködést szükséges kialakítaniuk, mellyel partnerként, akár évtizedes időtávban is együtt gondolkodhatnak.

Az elmúlt évek gazdasági nehézségei jelentősen visszavetették a kis-és közepes vállalatok számára nyújtott hitelezés mértékét is. A bankok még mindig óvatosak, a cégek viszont sokszor csak hitelből képesek fejleszteni, beruházni, megőrizni piaci pozíciójukat. A pénzintézeteknek és a vállalkozásoknak tehát olyan együttműködést szükséges kialakítaniuk, mellyel partnerként, akár évtizedes időtávban is együtt gondolkodhatnak.

Egy nyereségre törekvő vállalkozás életében szinte biztosan el kell érkeznie ahhoz a ponthoz, amikor hitel nélkül már elképzelhetetlen a további fejlődés. A legoptimálisabb esetben a vállalat, vállalkozás ezt a forrást fejlesztésre fordítja: a cél a további növekedés, a piacon betöltött helyzet megerősítése - ez a gyakorlatban megvalósulhat például új eszközök, gépek vásárlásával, az árukészlet bővítésével, nagyobb ingatlan vásárlásával, bérlésével. Kezdő vállalkozásoknál kiemelten fontos a hitel szerepe: sok esetben csak ilyen segítséggel tudják beindítani működésüket, csak így képesek megtenni az első lépéseket.

A gyakorlatban a vállalkozások háromféle finanszírozási típusban

gondolkozhatnak: likviditási finanszírozás, forgóeszköz- hitel és

beruházási hitel.

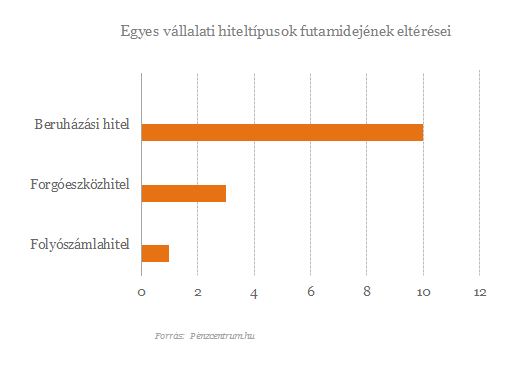

A likviditási finanszírozás leggyakoribb formája a folyószámlahitel általában általában a napi működéshez szükséges likviditás menedzseléséhez nyújthat segítséget. Jellemző rá, hogy rugalmas finanszírozást biztosít, a hitelkeret ugyanis a számla fedezetlensége esetén automatikusan rendelkezésre áll. Előnye továbbá, hogy a számlára befolyó összegeket a bank azonnal törlesztésre fordítja, a vállalkozásnak csak az igénybe vett rész után kell kamatot fizetnie. Ma már van olyan bank is a magyar piacon, amely a vállalkozói folyószámla-hitelkeretet nem az általános minősítéshez, hanem a cég árbevételéhez köti. A hitelbírálat és a kockázatértékelés egyik kulcs eleme is lehet a folyószámlahitellel kapcsolatos cégtörténet. Rögtön kibukik bármely banki szakember számára, hogy baj van annál a vállalatnál, melynek folyószámla hitelkerete huzamosabb ideig 100 százalékos kihasználtság körül le van terhelve.

A forgóeszköz- hitelkeret akkor lehet jó megoldás, ha a cégnek rendszeres forgóeszköz-finanszírozásra van szüksége, szeretné áthidalni a hosszú fizetési határidőket, vagy szezonális vevőkövetelései vannak. Ez a konstrukció leginkább középtávra (1-3 év ajánlott), a folyószámlahitelhez képest hosszabb a futamideje.

A beruházási kölcsön leginkább hosszú távra (akár 10 évre is) nyújthat megoldást, például kapacitásbővítéshez, gépbeszerzéshez, ingatlanvásárláshoz. A kölcsön lehívása egy összegben vagy a szerződésben előre rögzített ütemterv szerint történhet. A hitel legfőbb biztosítéka - általában- a beruházás tárgya.

Hogyan válasszunk bankot, hogyan kapunk hitelt?

A vállalkozások hitelhez jutása számos tényezőtől függ. Alapvetően fontos szempont a finanszírozás célja, a cég piaci helyzete, pénzügyi beszámolójának tartalma, üzleti terve és a rendelkezésre álló fedezetek köre egyaránt, de természetesen a pénzügyi beszámoló is nagyon fontos eleme ennek a dokumentumcsomagnak.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

A legtöbb bank a finanszírozott vállalkozással szemben elvárja a stabil üzleti modellt, az átlátható működést, valamint az is fontos, hogy a hitelt olyan célra vegye fel a vállalkozás, amely gazdaságilag megalapozott, teljesíthető. Ugyanilyen kockázatcsökkentő elvárás -főleg a legkisebb cégekkel szemben- az aktív számlavezetés: ezzel sokkal jobban nyomon követhető a cég pénzmozgása, működése. Ez a hitel felvevőjének ugyanannyira érdeke, mint a banknak, hiszen az átláthatóbb működés azt is jelenti, hogy javulhat a minősítése (ez pedig kedvezőbb feltételekhez segítheti).

Bár az alapfelállás szerint a bankok "versenyeznek" a cégekért, azt érdemes szem előtt tartani, hogy egy-egy hiteldöntésnél még mindig nagy óvatossággal, körültekintéssel járnak el. Természetesen a vállalkozásnak is fontos, hogy céljai megvalósításához megfelelő pénzügyi partnert találjon.

Célravezető lehet, ha attól a banktól próbálunk meg hitelt felvenni, amellyel már korábban is kapcsolatban álltunk -például vállalkozói számlánkat vezetjük ott, esetleg megtakarításunk volt náluk. A pénzintézet számára ugyanis fontos a cég "előélete": ha látja, hogy honnan hova jutott a vállalkozás, milyen financiális háttérrel rendelkezik - egy ilyen partneri viszony sokat segíthet a hitelfelvételnél.

Ha új pénzintézetet választunk, érdemes időt szánni arra, hogy a lehető legtöbb bank ajánlatát is meghallgassuk, kikérjük véleményüket - ezt megtehetjük hiteltanácsadó segítségével is (fontos tudni, hogy nem szükséges ezért a hitelösszeg 2-3 százalékát kifizetnünk, hiszen már több cég is díjmentesen kínálja a szolgáltatásait, mivel a bankoktól is kap jutalékot). Induló vállalkozások esetében különösen fontos, hogy olyan bankot válasszunk, amellyel hosszabb távú (akár több éves, évtizedes) kapcsolatot is elképzelhetőnek tartunk.

A választásnál fontos szempont lehet, hogy vannak olyan bankok, amelyeknél speciálisan a kisvállalatok hitelezéseire szakosodott szakértő munkatársakkal várják az ügyfeleket, akik nem csak szaktanácsadást nyújtanak részükre, hanem végigkísérik a hitelfelvétel folyamatát.

A CSA, azaz a közösség által támogatott mezőgazdasági modell hazánkban egyelőre alig ismert, pedig Nyugat-Európában és az amerikai földrészen egyre elterjedtebb.

Hadtörténeti kuriózum lehet az a 120 darab színes, jó minőségben retusált és digitalizált, publikálás előtt álló felvétel, amely 45 év lappangás után került elő.

Az egyik legígéretesebb hazai technológiai startup által most piacra dobott okos gyűrű lehetővé teszi, hogy egyetlen érintéssel bármilyen infót megosszunk magunkról új ismerősünkkel.

Rekord gyorsasággal fogytak el a jegyek arra 400 fősre tervezett, fiataloknak szóló kapcsolatépítő és önfejlesztő rendezvényre, amelynél a szervezők a közösségi finanszírozás modelljével toboroztak.

-

Folytatódik az árcsökkentési program a Lidlben: mutatjuk, milyen akciók érkeztek

A magyar vásárlók különösen árérzékenyek, még mindig megnézik, hogy mire, mennyit költenek.

-

Erre most még kevesen gondolnak, amikor hitelt vesznek fel

Fáy Zsolttal, a MagNet Bank elnökével beszélgettünk.

-

Videó: bejutottunk a SPAR üzemébe, ahol évi 20 millió kg húst dolgoznak fel

Jelenleg több mint 360 ember dolgozik az üzemben.

- Őrizetbe vették Gérard Depardieu-t

- Új részletek a magyar EU-elnökségi prioritásokról

- Ennyiből kampányolnak most a pártok a közösségi médiában

- Visszatért a legendás sportkommentátor

- Kérdéses Lando Norris szereplése a Miami Nagydíjon

- Megöltek két ukrán katonát Bajorországban: egy orosz férfi a gyanúsított

GEN Z Fest 2024

Retail Day 2024