Amióta csökken az infláció és az alapkamat, azóta egyre olcsóbbak a lakáshitelek is.

Sok magyar azt gondolja a jelenlegi bizonytalan gazdasági környezetben nem érdemes eladósodnia senkinek. A helyet azonban korántsem ilyen egyszerű, a lakossági kölcsönök ugyanis még sosem voltak ilyen olcsók. Az viszont kétségtelen, hogy alaposan meg kell vizsgálni minden lehetőséget, mielőtt bárki hitelt igényelne.

A hiteligénylők szeme előtt a következő kérdés lebeghet: elhalasszam a célom – autóvásárlás, lakásvásárlás – a járvány és a bizonytalan gazdasági helyzet miatt, vagy használjam ki a kedvező hitelkamatok adta lehetőséget? A kérdésre nem lehet egyszerűen válaszolni, hiszen mindkét szempont nagyon fontos lehet egy hiteligénylő számára.

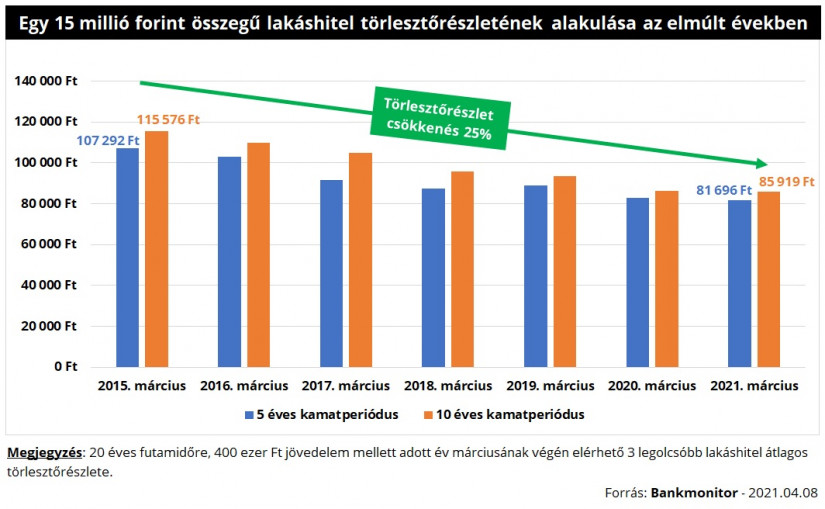

Az elmúlt 6 évben a lakáshitelek törlesztője 25%-kal csökkent

2015. márciusa óta a jelenleg legnépszerűbb 5 és 10 éves kamatperiódusú – a kamatperiódus az az időszak, amelyen belül a bank egyoldalúan nem módosíthatja a hitelkamatot - új lakáskölcsönök kamata megfeleződött. Emiatt a hiteligénylők havi fizetési kötelezettsége is 25 százalékkal csökkent.

Például egy 15 millió forint összegű, 20 éves futamidejű lakáshitel induló törlesztőrészlete 115 500 forint volt 2015. márciusában, jelenleg egy ugyanilyen kölcsön havi részlete 85 900 forint lenne. Vagyis közel 30 ezer forinttal kell kevesebbet fizetnie egy hiteligénylőnek az új kölcsöne után.

Havi 30 ezer forint jelentős megtakarítás, mindenképpen érdemes a döntés során ezt is szem előtt tartani. Pláne, hogy a bankközi kamatlábak alakulása alapján könnyen lehet, hogy a közeljövőben a bankok kamatot fognak emelni. (A lehetséges kamatemelés csak az új igényléseket fogja érinteni. Attól pedig jelenleg nem kell tartani, hogy a 2015-ös kamatszintek visszaköszönnének az elkövetkező időszakban, a drágulás mértéke ennél jóval kisebb mértékű lehet.)

Van, amikor nem számít a lakásárak alakulása

Természetesen önmagában nem szabad vizsgálni a hitelkamatok alakulását – különösen a lakáshitelekét -, hiszen az ingatlanárak is komolyan befolyásolhatják az adósok pozícióját. Márpedig az elmúlt évek jelentős áremelkedése miatt sok családnak több hitelre van szüksége egy lakás megvásárlásához, a plusz hitelösszeg pedig elviheti a kamatokon spórolt pénzt.

Van azonban olyan helyzet, amikor önmagában csak a hitelkamatok befolyásolhatják a döntést: ha meglévő hitelét cserélné le – kiváltaná - az adós egy újra, akkor nem számítanak a lakásárak.

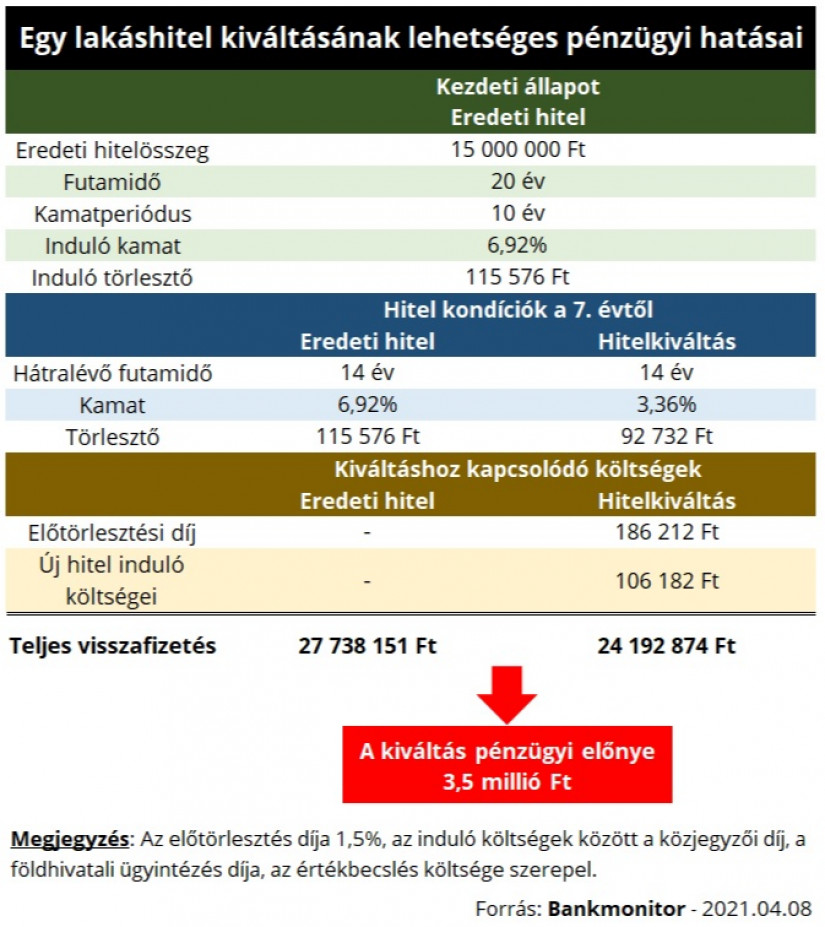

Ez gyakorlatilag azt jelentené, hogy az adós egy új kölcsönből kifizetné korábbi hitelét. Ennek előnye, hogy az új kölcsönök kamatának, kondícióinak megfelelően kell tovább fizetni a tartozást. (Ez akkor jó üzlet, ha jelenleg olcsóbba lehet hitelt felvenni, mint a meglévő kölcsön kamata.)

Figyelembe kell venni azonban a hitelkiváltáshoz kapcsolódó költségeket is: a meglévő hitel előtörlesztésének is van díja, illetve az új kölcsön felvételéhez is kapcsolódhatnak induló költségek.

Egy 6 éve felvett lakáshitel esetében azonban a kiváltáshoz kapcsolódó költségek mellett – nagyságrendileg 300 ezer forint – is akár 3,5 millió forintot lehetne spórolni. A törlesztőrészlet ugyanis 22 ezer forinttal csökkenne a hátralévő 14 évre.

Mennyire biztos a jövedelem?

A hitelkondíciók mellett lényeges szempont, hogy a család jövedelme mennyire biztos. Ez különösen fontos a jelenlegi nehéz időkben, amikor sokan vesztették el munkahelyüket, vagy jövedelmük egy részét.

Nem érdemes azoknak elhalasztaniuk a hiteligénylésüket, akiknek stabil munkahelye van. Érdekes a jelenlegi helyzet, ugyanis ezt ma sokkal jobban meg tudja ítélni bárki, mint mondjuk két évvel ezelőtt. A járványhelyzet előtt ugyanis szinte mindenki azt gondolta, hogy megfelelő jövedelme, biztos állása van.

Vélhetően a család bevétele tényleg biztosnak tekinthető, ha a mostani környezetben is minden jól alakul: a munkáltató helyzete stabil, az alkalmazottak száma nem csökkent, a fizetéseket sem vágták meg átmenetileg.

Érdemes felkészülni a legrosszabbra

Mindenképpen fel kell készülni a legrosszabbra: akkor is, ha a jövedelem jelenleg biztosnak látszik. (20-30 évre előre senki sem tud biztosat mondani a munkahelyével kapcsolatban.) Érdemes megnézni, hogy különböző váratlan élethelyzetek esetén mi történne a hitellel:

- A havi bevétel 25%-os csökkenése esetén mennyi lenne a család bevétele? A jövedelemből a törlesztőrészletek megfizetését követően mennyi maradna, miről kellene lemondani ahhoz, hogy a hitelt továbbra is rendben tudja fizetni az adós?

- Mi történne akkor, ha a család egyik tagja elveszítené az állását? Ebben a helyzetben is meg kell nézni, hogyan alakulna a család havi bevétele: a csökkenő jövedelem elégséges a havi kiadások fedezésére?

- A család megtakarítása hány hónapra tudná fedezni a hiteltörlesztőket, a teljes havi kiadásokat? A legrosszabb esetet is meg kell vizsgálni: a család átmenetileg elveszíti a havi jövedelmét. Itt a legfontosabb kérdés az, hogy a meglévő megtakarításokból hány hónapig tudná rendezni az adós a hiteltörlesztőket, illetve az alapvető kiadásokat.

Összegzés

Nem kell elhalasztania senkinek célja megvalósítását – még akkor sem, ha hitelre van szükség hozzá -, amennyiben a család jövedelme a járványhelyzet ellenére is biztos. Hiszen a jelenlegi kedvező kamatkörnyezet előnyeit a kölcsönfelvevők is élvezhetik. Ettől függetlenül fel kell készülni a legrosszabbra is: miről kellene lemondania a törlesztő zavartalan megfizetéséhez a családnak abban az esetben, ha a havi jövedelme lecsökkenne?

A CSA, azaz a közösség által támogatott mezőgazdasági modell hazánkban egyelőre alig ismert, pedig Nyugat-Európában és az amerikai földrészen egyre elterjedtebb.

Hadtörténeti kuriózum lehet az a 120 darab színes, jó minőségben retusált és digitalizált, publikálás előtt álló felvétel, amely 45 év lappangás után került elő.

Az egyik legígéretesebb hazai technológiai startup által most piacra dobott okos gyűrű lehetővé teszi, hogy egyetlen érintéssel bármilyen infót megosszunk magunkról új ismerősünkkel.

Rekord gyorsasággal fogytak el a jegyek arra 400 fősre tervezett, fiataloknak szóló kapcsolatépítő és önfejlesztő rendezvényre, amelynél a szervezők a közösségi finanszírozás modelljével toboroztak.

-

Folytatódik az árcsökkentési program a Lidlben: mutatjuk, milyen akciók érkeztek

A magyar vásárlók különösen árérzékenyek, még mindig megnézik, hogy mire, mennyit költenek.

-

Erre most még kevesen gondolnak, amikor hitelt vesznek fel

Fáy Zsolttal, a MagNet Bank elnökével beszélgettünk.

-

Videó: bejutottunk a SPAR üzemébe, ahol évi 20 millió kg húst dolgoznak fel

Jelenleg több mint 360 ember dolgozik az üzemben.

-

Élethelyzetek, amiben kivédhető az anyagi kockázat (x)

Az elmúlt években különösen sok elbizonytalanító körülménnyel kellett szembenéznünk.

- Joe Bidennek újabb baja van Donald Trumppal, a korát is említette

- A baloldal új receptmessiásairól beszélt Kocsis Máté

- Veszélyes német fegyvert követel Ukrajnának a lengyel külügyminiszter

- Ékszerre utazott az emberi szarka

- Valami furcsa tárgyat kergetnek a japánok az űrben az emberiség jövője érdekében

- Gyurcsány Ferenc megfejtette Magyar Péter titkát

GEN Z Fest 2024

Retail Day 2024