A lakossági finanszírozással párhuzamosan a mikrovállalkozások hitelezése is folyamatosan bővült és egyszerűsödött a válság előtti időszakban. Míg korábban a bankok versenyeztek az vállalkozókért, addig napjainkban az üzleti ügyfelek egyre nagyobb számban ütköznek falba, amikor a hitelezőknél kopogtatnak. A pénzcsapok elzárása sok ügyfelet ellehetetlenít, így a vállalkozások forgalma alapján, cash-flow alapon nyújtott, egykor slágerterméknek tartott hitelek ügyfélanyagai a bankokból a végrehajtók asztalára vándorolnak.

Az adósminősítés feltételrendszere sokat változott a válság előtti időszakhoz képest. A hitelre váró vállalkozások többségének minél rövidebb idő alatt, a lehető legmagasabb összegre lenne szüksége, lehetőleg minimális fedezet mellett. Ugyanakkor a bankok a stabil háttérrel, diverzifikált vevői körrel és likvid eszközökkel rendelkező nyereséges vállalkozásokat finanszíroznák. Ebben a tekintetben kell megtalálni a mindkét fél számára megfelelő középutat, ami a mai gazdasági körülmények és kilátások közepette nem nevezhető egyszerű feladatnak.

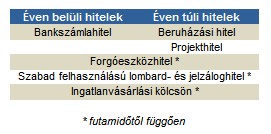

A mikrovállalkozások vezetőinek az eddigiektől is alaposabban kell eljárni a finanszírozási igényeikhez leginkább illeszkedő hitelek kiválasztása során, ebben nagy segítségükre lehetnek a fióki ügyintézők. Aranyszabályként elmondható, hogy a rövid távú finanszírozási gondokat rövid távú hitellel, míg a hosszabb távú beruházásokat hosszú távú hitellel célszerű orvosolni.

Ellenkező esetben könnyen likviditási vagy forgóeszköz problémák léphetnek fel, ami vélhetően egyetlen cégvezetőnek sem szerepel a kívánságlistáján. A folyószámlahitelek vagy a Széchenyi-kártya adta lehetőségek nem kimondottan alkalmasak egy beruházás elindítására, mivel annak megtérülési ideje nagy valószínűséggel hosszabb lesz, mint ahogy a hitelező felé teljesíteni kell, ezért fontos az időtáv tekintetében meghatározott összhang.

Több vállalkozással is előfordult, hogy rövid távú, de gyorsan hozzáférhető kölcsönhöz jutott, majd a termék céljától eltérően használta fel a hitelkeretet. A folyamatban lévő beruházások a kedvezőtlenebb pénzügyi környezetben a bankok által egy év után kezdeményezett felülvizsgálat alkalmával derültek csak ki. A visszafizetési kötelezettség pedig újabb - sokszor végzetes - csapásként érte a vállalkozásokat.

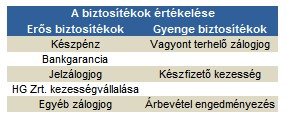

A válság óta eltelt időszakban a cégek többségének forgalma visszaesett, így a cash-flow alapon meghatározott banki hitelkeretek szűkítése elkerülhetetlenné vált. A finanszírozók az új szabályok szerint történő eljárás kapcsán jelzálogfedezetet kérnek, amit nem minden gazdasági társaság tud teljesíteni. A jelenlegi gazdasági környezetben a beruházások megtérülését is újra kell számolni, a végeredmény szinte kivétel nélkül hosszabb időtávot határoz meg.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

A kölcsönhöz jutott vállalkozásoknak tudni kell, hogy a hitelkamatokat a bankközi referenciakamatokhoz igazítják, az ezekhez kapcsolódó felár a magyar országkockázat fokozódásával jelentősen megemelkedett. A két évvel ezelőtti körülbelül 1,5 %-os felárral szemben jelenleg mintegy 4,5 %-os országkockázati felárral kell számolni, amire még rárakódik a banki marzs.

A cégek esetében a lakossági hitelek annuitásos (egyenletes) törlesztőrészlet számításával szemben lineáris törlesztést alkalmaznak a bankok, ami egyenletes tőketörlesztést jelent fokozatosan csökkenő kamatterhek mellett. Ez azt jelenti, hogy az induló havi részlet magasabb és a futamidő előre haladtával a kisebb tőketartozásra eső alacsonyabb kamatteher következtében fokozatosan csökken.

A likviditási problémák számos vállalkozás életében mindennapossá váltak, a fizetési kötelezettségek csak komoly erőfeszítések árán teljesíthetők. A bőszen felvett cash-flow alapú hitelek néhány évvel ezelőtt a bankok slágerterméke volt, mára, ahogy egyre többen kénytelenek bedobni a törölközőt, a végrehajtók asztalán landolnak a hitelanyagok.

A CSA, azaz a közösség által támogatott mezőgazdasági modell hazánkban egyelőre alig ismert, pedig Nyugat-Európában és az amerikai földrészen egyre elterjedtebb.

Hadtörténeti kuriózum lehet az a 120 darab színes, jó minőségben retusált és digitalizált, publikálás előtt álló felvétel, amely 45 év lappangás után került elő.

Az egyik legígéretesebb hazai technológiai startup által most piacra dobott okos gyűrű lehetővé teszi, hogy egyetlen érintéssel bármilyen infót megosszunk magunkról új ismerősünkkel.

Rekord gyorsasággal fogytak el a jegyek arra 400 fősre tervezett, fiataloknak szóló kapcsolatépítő és önfejlesztő rendezvényre, amelynél a szervezők a közösségi finanszírozás modelljével toboroztak.

-

Folytatódik az árcsökkentési program a Lidlben: mutatjuk, milyen akciók érkeztek

A magyar vásárlók különösen árérzékenyek, még mindig megnézik, hogy mire, mennyit költenek.

-

Erre most még kevesen gondolnak, amikor hitelt vesznek fel

Fáy Zsolttal, a MagNet Bank elnökével beszélgettünk.

-

Videó: bejutottunk a SPAR üzemébe, ahol évi 20 millió kg húst dolgoznak fel

Jelenleg több mint 360 ember dolgozik az üzemben.

-

Élethelyzetek, amiben kivédhető az anyagi kockázat (x)

Az elmúlt években különösen sok elbizonytalanító körülménnyel kellett szembenéznünk.

- Itt a nagy KRESZ-teszt: most kiderül, ki mennyire van képben a szabályokkal

- Csak a szél zavar bele az újabb évszakváltásba

- Másként látja Alekszej Navalnij halálát az amerikai hírszerzés

- Gázolt a vonat Kecskemétnél, késésekre kell számítani a szegedi vonalon

- Sulyok Tamás: kiváló borászok nélkül nem születnének minőségi borok

- Változatlan hitelminősítés, új kínai autógyár - a nap hírei

GEN Z Fest 2024

Retail Day 2024