Bár évről-évre egyre több olyan cég van, amelyik nem bírja a piaci versenyt, szép számmal akadnak olyan vállalatok, amelyek bátran mernek fejleszteni. Új gépeket vásárolnak, nagyobb irodát bérelnek, szélesítik árukészletüket. A legtöbben ezeket a fejlesztéseket valamilyen vállalati hitelből fedezik - a bankok pedig szép lassan ismét nyitnak feléjük.

A három éve kezdődött gazdasági válság óta évente növekvő számban kerülnek felszámolásra vállalkozások. Az elmúlt három esztendő alatt a hazai cégnyilvántartásban szereplő mintegy 600 ezer cég közül megközelítően ötvenezer jutott erre a sorsra. 2009 szeptembere és 2010 szeptembere közötti egy esztendő alatt 16 761 cég húzta le felszámolással a rolót, azaz a felszámolások száma egyetlen esztendő alatt tíz százalékkal növekedett.

Elemzők a folyamatos növekedést elsősorban azzal magyarázzák, hogy tovább romlott a vállalkozások pénzügyi helyzete, s a cégek, amelyek elsősorban hitelből fedezték a működéshez szükséges forrásokat, ezek apadása miatt kénytelenek voltak felélni tartalékaikat. A körbetartozások növekedése, az emiatt romló céglikviditási helyzet legalább olyan erős tényező volt abban, hogy a bankok nem nyújtottak további forrásokat, valamint nem hosszabbították meg a meglevőket. A hitelezők gyakran türelmetlenné váltak az adósaikkal szemben és előfordul, hogy korábban kérik a felszámolás elindítását.

Első körben a cégek és a pénzintézetek is egyezkedni próbáltak, és sok esetben mind az üzleti kapcsolatokban, mind a banki kapcsolatokban működött a tartozások átütemezése, a fedezetekkel történő megerősítés mellett fizetési haladék engedélyezése. A gazdasági helyzet azonban tovább romlott, ezzel párhuzamosan pedig további likviditásszűkülés mutatkozott (ahol már a bankok hitelezési tevékenységének visszafogása is erőteljesebb hatást gyakorolt), a legyengült cégek pedig saját erőből egyre kevésbé tudták megoldani problémáikat. Főleg a kisebb cégek esetében jellemző, hogy mivel érdekévényesítési képességük gyengébb, előttük csak a jogi út áll nyitva mint eredménnyel kecsegtető módszer a követeléseik beszedésére.

A legnagyobb csapás azt a vállalkozói réteget érintette, amely a legnagyobb foglalkoztatói bázissal rendelkezik, vagyis a kis- és középvállalati szektort, hiszen itt a méretgazdaságossági problémák, az alultőkésítettség, és az alacsonyabb hatékonyság gyorsan éreztette hatását.

A bankszektor a válság kitörése után érezhetően csökkentette a hitelkihelyezését, szigorította a hitel-elbírálási szabályokat, többek között a kedvezőtlen gazdasági környezet, a romló hitel-porfólió, a megemelkedő forrásköltségek és hitelkamatok miatt. Az érme másik oldalán viszont - a kínálati oldal visszahúzódása mellett - ott volt a gyér kereslet is, a vállalatok ugyanis a friss beruházások és fejlesztések helyett inkább arra koncentráltak, hogy a működőképességüket fenn tudják tartani a recesszió közepette is.

Sok a bedőlés, hitelre mégis szükség van

A válság jótékony hatása viszont az volt, hogy azok a cégek élték túl a legrosszabb esztendőket, amelyek életképesek, tehát a nagyobb hullámok elvonulásával ismételten képesek fejleszteni tevékenységüket, bővítő vagy új beruházásokban gondolkodni. Ennek ellenére még mindig nem érezhető, hogy a hitelezési aktivitás élénkülne, sőt inkább stagnálásra van kilátás.

Szinte az összes vállalat életében eljön az a szakasz, amikor hitel - esetleg valamilyen más külső forrás bevonása- nélkül már nem tud tovább fejlődni. A hitelt - optimális esetben- fejlesztésre fordítják: fejleszteniük kell azért, hogy tovább tudjanak növekedni, ezáltal biztosítják (piaci) helyzetüket, stabil működésüket. Kezdő vállalkozásoknál kiemelten fontos a hitel szerepe: sok esetben csak ilyen segítséggel tudják beindítani működésüket, csak hitelből képesek megtenni az első lépéseket.

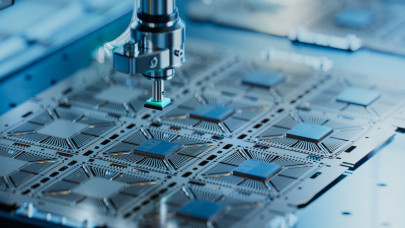

A fejlesztés jelentheti például az árukészlet bővítését, a vevőkör szélesítését, új eszközök, gépek vásárlását, nagyobb ingatlan vásárlását, bérlését. Ennek a fejlesztésnek az alapját a piacgazdaságban leginkább a hitel jelenti - ez a hitelezés pedig a legnehezebb piaci körülmények között sem szorul - nem szorulhat- vissza.

NULLA FORINTOS SZÁMLAVEZETÉS? LEHETSÉGES! MEGÉRI VÁLTANI!

Nem csak jól hangzó reklámszöveg ma már az ingyenes számlavezetés. A Pénzcentrum számlacsomag kalkulátorában ugyanis több olyan konstrukciót is találhatunk, amelyek esetében az alapdíj, és a fontosabb szolgáltatások is ingyenesek lehetnek. Nemrég három pénzintézet is komoly akciókat hirdetett, így jelenleg a CIB Bank, a Raiffeisen Bank, valamint az UniCredit Bank konstrukcióival is tízezreket spórolhatnak az ügyfelek. Nézz szét a friss számlacsomagok között, és válts pénzintézetet percek alatt az otthonodból. (x)

Fontos azonban, hogy ezeket a hiteleket a vállalat ne élje fel, ne csak a mindennapi működés nehézségeit hidalja át velük, hanem ténylegesen fejlesztésekre, értékteremtésre fordítsa az így befolyó összegeket.

Jellemző vállalati hitelek

A vállalatok, vállalkozások számára alapvetően háromféle finanszírozási típus létezik: likviditási finanszírozás, forgóeszköz- hitelkeret és beruházási hitel.

A likviditási finanszírozás leggyakoribb formája a folyószámlahitel leginkább kisebb összegű rövid lejáratú eszközfinanszírozás esetén nyújthat segítséget. Jellemző rá, hogy rugalmas finanszírozást biztosít, a hitelkeret ugyanis a számla fedezetlensége esetén automatikusan rendelkezésre áll. Előnye még, hogy a számlára befolyó összegeket a bank azonnal törlesztésre fordítja, így a vállalkozásnak kevesebb kamatot kell fizetnie.

A forgóeszköz- hitelkeret akkor lehet jó megoldás, ha a cégnek rendszeres forgóeszköz-finanszírozásra van szüksége, szeretné áthidalni a hosszú fizetési határidőket, vagy szezonális vevőkövetelései vannak. Ez a konstrukció leginkább középtávra (1-3 év ajánlott), a folyószámlahitelhez képest hosszabba futamideje.

A beruházási kölcsön leginkább hosszú távra (akár 10 évre) nyújthat megoldást, például kapacitásbővítéshez, gépbeszerzéshez, ingatlanvásárláshoz. A kölcsön lehívása egy összegben vagy a szerződésben előre rögzített ütemterv szerint történhet. A hitel legfőbb biztosítéka -általában- a beruházás tárgya.

Van, aki hitelezzen?

A bankszektorban megfigyelhető általános tendencia nem jelenti azt, hogy ne lennének a hazai piacon olyan szereplők, akik ne lennének aktívak a hitelezésben. Több bank kkv-hitelezési tevékenysége is azt mutatja, sok olyan kkv van most a piacon, amelyeket érdemes versenyképes ajánlatokkal megszólítani, hiszen jellemzően olyan cégek maradtak életben a gazdasági válság során, amelyek hitelképesek és jelentős növekedési potenciállal rendelkeznek.

Banki prognózisok szerint a következő években a kkv szektor növekedésével és a gazdaságban keringő pénzmennyiség várható növekedésével, a fizetési fegyelem javulásával várhatóan átlagosan nőnek a hitelkihelyezések és a megtakarítások is.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

A legeltetés szó hallatán mindenkinek többnyire az alföldi legeltetés, a puszta, a Hortobágy jut eszébe, nem pedig a Balaton, vagy az erdős-fás-dombos vidékek.

Nyílt homoktövis élményszüretet hirdet augusztus-szeptemberre egy Tápió-vidéki, többszörösen díjazott gazda.

A filmvilág szerelmeseinek nyújt különleges szórakozást egy új társasjáték, amely egyszerre teszteli a filmismereteket és teremt gyorsan oldott légkört baráti összejöveteleken.

-

Ezzel menekülnek a csődtől a világ legnagyobb cégei

A Perform Consulting szakértője elmagyarázza, miről szól a közkedvelt csődvédelmi eszköz.

REA 2024 SUMMIT – Powered by Pénzcentrum

Future of Finance 2024

Sustainable World 2024