"Pedig mi annyira szeretnénk, hogy ne bankbetétbe tegyék az ügyfelek a pénzüket, de egyszerűen nem megy" - legyintenek lemondóan az alapkezelők az egyre emelkedő akciós betéti kamatok láttán. Persze azt csak félve - vagy egyáltalán nem - teszik hozzá, hogy egyetlen oka van annak, hogy az alapokból ki, a betétekbe pedig beáramlik a tőke: a fiókokban a betéteket értékesítik, az alapok pedig parkolópályára kerültek, kivéve a homályos befektetési sztorival rögtön több milliárd forintnyi bankbetétet összerántó garantált alapokat. A magas hozamkörnyezetben ez logikus lépés, de ezzel együtt még sem az alapok vagyona, sem pedig a háztartások befektetésijegy-állománya nem csökkent jelentősen.

Hazavágja a befektetési alapok piacát a magas jegybanki alapkamat, miután a befektetők a piaci környezet folytán rövid távon kockázatosabbá váló befektetési alapok helyett az egyre csábítóbb kamatokkal kecsegtető bankbetéteket választják - foglalták össze a VG-nek nyilatkozó alapkezelők a befektetési alapok piacán tapasztalható erőteljes tőkekivonás okait.

A szakemberek úgy vélik, az ismét a kétszámjegyű tartomány felé kacsintgató betéti kamatok még a részvényalapok kockázattudatos befektetőinek szívét is meglágyíthatják, nemhogy a pénzpiaci alapoknál messzebbre nem merészkedő ügyfelekét. A bankbetéteket hajszoló makacs befektetőkkel szembeni versenyben tehát az alapkezelők úgy érzik, vesztésre állnak.

Sajátos helyzetüknél fogva az alapkezelők csak nagyon óvatosan fogalmaznak, így nem hangzik el direkt módon: éppen az értékesítésben kulcsszerepet játszó bankfiókok lehetetlenítik el a jelenlegi környezetben a vagyonkezelési termékek disztribúcióját. Elfogadhatjuk ezt a helyzetet is, csak akkor a pénzügyi tudatosság hiánya, meg a tőkekivonások felett sem elegáns sopánkodnunk.

Mennyire drámai a helyzet?

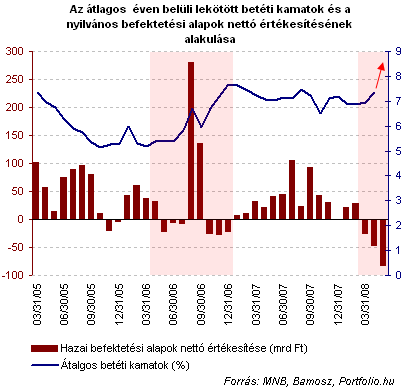

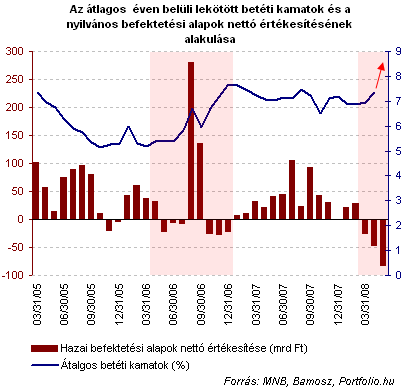

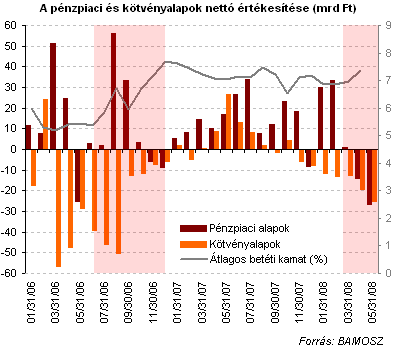

A havi adatok tanulsága szerint a hazai alapkezelők alapjainál valóban megszakadt a 2007-ben kirajzolódott szép trend, és a befektetők az ágazat egészét tekintve áprilisban már "történelmi" rekordokat döntögettek tőkekivonásukkal, amit ráadásul a májusi adatok várhatóan még felül is fognak írni (a hivatalos havi statisztika hiányában a nyilvánosan elérhető adatok alapján becsültük a májusi tőkeáramlásokat, de ez valószínűleg kielégítően pontos képet fest a helyzetről).

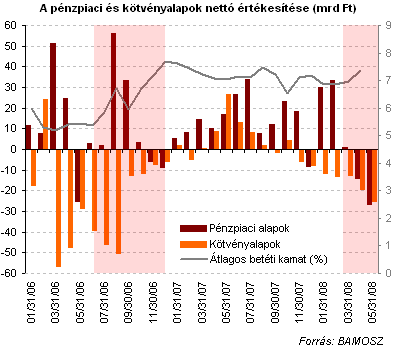

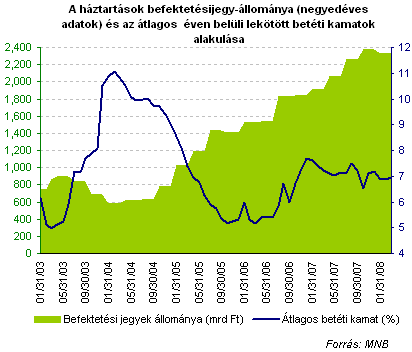

Az ágazati szintű tőkekiáramlás látszólag igen szoros kapcsolatot mutat a rövid távú lekötött betétek kamataival, amelyek feltehetően még tovább kúsznak majd az említett bűvös kétszámjegyű tartományhoz. A legutóbbi hasonló időszak, amikor a betéti kamatok látványosan megemelkedtek 2006-ban volt, ez a periódus azonban teljesen alkalmatlan bárminemű összehasonlításra a befektetési alapok terén, hiszen éppen a kellős közepén történt az azóta is csak "befektetői rohamként" emlegetett, kamatadó miatti kiugró tőkebeáramlás.

A háztartások befektetési jegyet akarnak

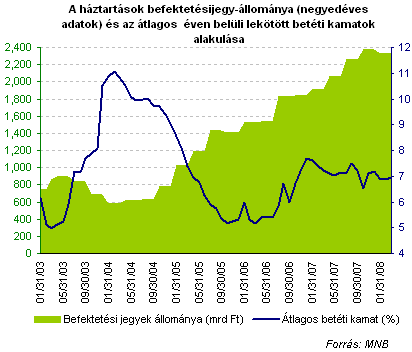

Azt sem érdemes azért elfelejteni, hogy a háztartások pénzügyi vagyonán belül a befektetési jegyek állománya 2004 vége óta folyamatosan növekszik, és vonzó betéti kamatok ide, riasztó krízis oda, egyelőre elhanyagolható visszalépést tapasztalhattunk az első negyedévben ezen a téren. Nyilvánvalóan könnyebb persze az állományt növelni, amikor a piacok is mind a befektetőkkel vannak, az előttünk álló hónapokban viszont sokkal kétségesebb, hogy tovább tud nőni az állomány.

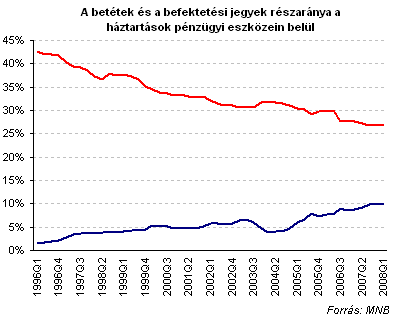

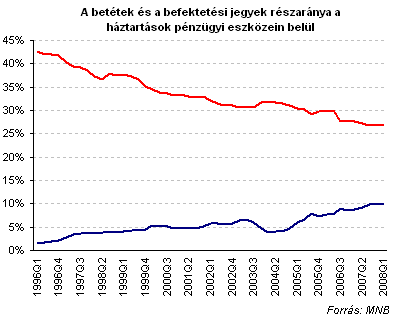

Pedig lenne hová, hiszen a befektetési jegyek továbbra is alig 10 százalékát teszik ki a magyar háztartások pénzügyi vagyonának. A betétek ugyanakkor a háztartások megtakarításai között viszont egyértelműen visszaszorulóban vannak, az MNB első negyedévre vonatkozó adataiban pedig még semmiféle "betétboom" nem látszódik, pusztán a csökkenés torpant meg valamelyest. Ráadásul a hazai alapokban kezelt vagyon sem esett vissza lényegesen az elmúlt hónapokban, tehát az alapkezelők egyelőre még nem sínylették meg a fordulatot.

A befektetésijegy-értékesítések ugyanakkor továbbra is a piros tartományban hasítanak, és ami a leginkább sajátossá teszi a helyzetet, hogy nem a legkockázatosabbnak vélt részvény- vagy származtatott alapokból menekítik a pénzüket a megriadt ügyfelek. A részvényalapok befektetői köszönik szépen, megvannak, habár nyilván nem örülnek az elmúlt pár hónap mélyrepülésének.

Már ha egyáltalán foglalkoznak vele, hiszen nem hónapokban mérhető időtávokra vették az alapokat. Az elmúlt fél év két kiugró negatív havi nettó értékesítésének hátterében ráadásul csupán egy-egy alap egyetlen jelentősen negatív napja áll (nyilvánvalóan intézményi befektetők a "ludasak"). Ezen kívül jelentős tőkekivonás nem történt a szegmensben, és a származtatott alapok is várhatóan pozitív hónapról számolhatnak majd be a májusi havi összesítésben.

Sokkal inkább érintettnek tűnnek a pénzpiaci és a kötvényalapok a tőkekivonásban. Utóbbi kategória közép távú sorsa talán már tavaly, a tavaszi hozamcsökkenés visszafordulásakor megpecsételődött, és a befektetők úgy tűnik, nem hiszik el, hogy a kötvényalapokkal sok pénzt lehet majd keresni két-három év alatt. A pénzpiaci alapok hozamában pedig elvileg meg kell, hogy látszódjon a magas betéti kamatszint, ezért nem lenne érdemes az alapokról betétekre váltani. A befektetők mégis megteszik, és kiszállnak, pont mikor az alapok is önmagukhoz képest megfelelően fognak teljesíteni.

A befektetők még talán szűk, de annál tudatosabb rétege tehát viszonylag jól kezeli a kialakult helyzetet, de nem úgy a tapasztalatlanabb és alacsony kockázatvállalási kedvű befektetők. Az alapkezelők nyilatkozata szerint hiába tesznek meg mindent, a nyakas befektetőkkel nem lehet mit kezdeni, visszaviszik a pénzüket a bankbetétekbe. De mit tud tenni az alapkezelő?

Az ügyfél nem megveszi, eladják neki

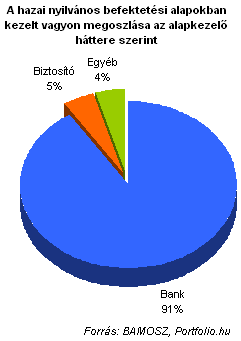

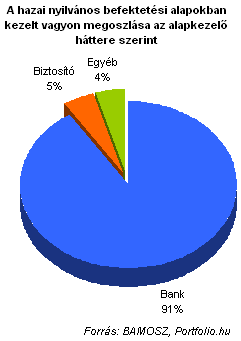

Széllel szemben értékesítéseket produkálni nehéz, a hazai alapkezelési piac túlnyomó részét - az alapokban kezelt vagyon szerint több mint 90 százalékát - pedig a banki hátterű alapkezelők adják. Õk viszont nem valószínű, hogy elfogadható támogatást kapnának az értékesítések legfontosabb terepének számító bankfiókokban a betétekkel szemben (pláne nem kapnak igazi támogatást a "külsős" termékek). A bankok egyetlen dolgot akarnak a mostani környezetben: relatíve olcsó forráshoz jutni az egyre bővülő hitelezés finanszírozásához, és a konszolidáció előszeleként ügyfeleket szeretnének gyűjteni. A bankoknak tehát betét kell.

Így sopánkodhatunk persze, hogy milyen rövid távon gondolkodnak a magyar befektetők, meg mennyire kockázatkerülő mind, ha közben a bankfiókokban egyik háromhónapos konstrukcióból a másikba pofozzák a szerencsétlen klienseket. Ez persze inkább ügyfélszerzés szempontjából érdekes, a hitelezés alapját nem valószínű, hogy három vagy hathónapos betétek adhatják hosszabb távon.

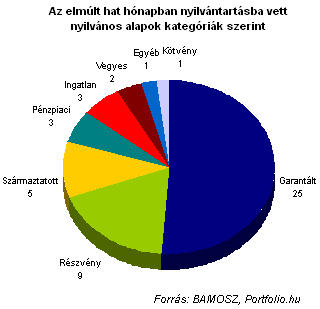

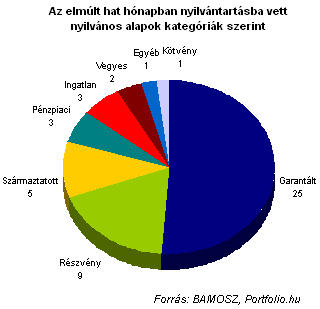

Arra ott vannak a garantált alapok, hiszen ha valaki véletlenül ellenállást tanúsítana a betétekkel szemben, akkor a fejéhez vágják az aktuálisan jegyezhető tőkevédett alap brosúráját - lehetőleg olyan erővel, hogy megszédüljön -, és beleültetik egy alapba, aminek a hozama például a világ azon társaságainak teljesítményétől függ, amelyeknek a logója piros színű (tisztelet a ritka kivételeknek). Puszta jó szándékból, meg azért a néhány milliárd forintnyi betétért, ami egy-egy alap jegyzésekor a bankhoz kerül. A struktúrában pedig szépen megfér egy relatíve olcsó betét által ígért garantált hozam és egy talán kevésbé ígéretes opció is.

Ez így pedig minden, csak nem vagyonkezelési szolgáltatás, és akármilyen jó termékeket is gyártanak az alapkezelők a garantált alapok mellett, várhatjuk, hogy azok eljussanak a fogyasztóig, amíg a legfontosabb értékesítési csatornák egészen mással vannak elfoglalva. Hosszú távon viszont az alapkezelők is profitálhatnak ebből, hiszen amint lecseng az akciós betéti láz, lassan újból az alapok felé fordulhatnak a befektetők.