Növekedésnek indulhat a kis- és középvállalkozások finanszírozása? Gazdasági kilátásaira igencsak pesszimistán tekintő szektor reménykedik a banki források növekedésében. A hitelintézeteknek viszont előbb a végtörlesztéssel kell megküzdeniük, a forrásköltség növekedése és a tőkehiány határozhatja meg a következő évet. Mit kell tudnia egy vállalkozásnak, hogy hitelképessé váljon?

Nincs már lejjebb és megindulhat a fellendülés a kkv-hitelezésben? A cégek bizakodnak. A legkisebbek is bővülő hitellehetőségekkel számolnak a következő időszakban, annak ellenére, hogy nem őket kényeztették el a bankok az elmúlt néhány évben, legnehezebb ugyanis az 50 millió forint éves árbevétel alatti szektornak hitelhez jutnia.

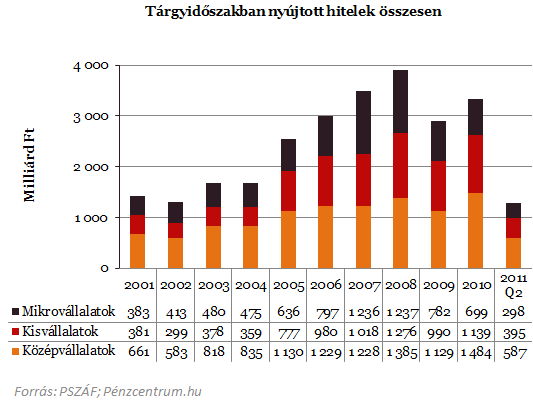

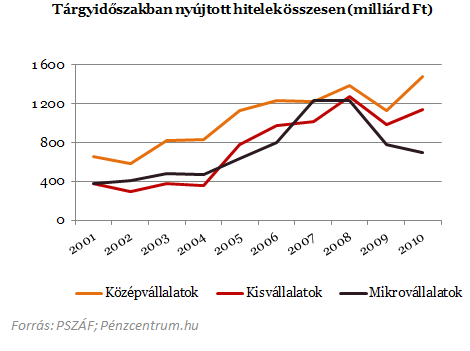

Az évtized elejétől kezdődő, 2008-ig egyre bővülő hitelezési aktivitást és egyre inkább lazuló hitelezési politikát a válság teljesen visszavágta. Közel három évvel azelőtti állapotára süllyedt vissza a hitelkihelyezés, tavaly sem közelítette meg a 2007-es szintet. 2010-ben viszont már csak a legkisebbeknek nyújtott hitelek állománya mutatott csökkenést. Az alábbi táblázat az elmúlt évek hitelkihelyezéseit mutatja.

A gazdaságilag erősebb, nagyobb éves árbevételt elérő cégek irányába hamarabb nyitottak a bankok. A tavalyi évben már a 2008-as csúcs fölött kaptak hitelt, az 1 484 milliárd forintos kihelyezés 100 milliárddal múlja felül az akkori rekord számokat. Úgy látszik a fűnyíró elvet követő bankoktól elszivárgó stabil, tartósan jól teljesítő vállalatokat gyorsan megtalálják más pénzintézetek, melyek kedvük szerint válogathatnak a piacról. Ebben a folyamatban is bíznak a még most is talpon lévő vállalkozások, melyek a gazdasági nehézségek ellenére is megőrizték nyereségességüket. A hitelezés stabilizációját még érzékelik a kisvállalkozások is, ahol ugyancsak javulás tapasztalható. A mikrovállalkozásoknak azonban még várniuk kell, ebben a szegmensben messze a 2008-as szint alatt van a hitelezési kedv. Ezek a cégek a szigorodó banki hitelezési politikáknak csak nehezen tudnak megfelelni, sokan csak helyi szinten juthatnak forráshoz. Viszont a takarékszövetkezetek lehetőségei is egyre szűkösebbek, részben a végtörlesztés következtében dráguló források, részben a tőkehiány miatt.

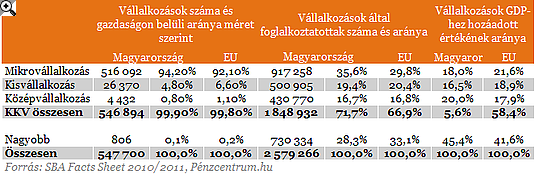

A mikroszektorra jutó éves 700 milliárd forinton 516 ezer vállalkozás osztozik, ami a számosságát tekintve a teljes kkv-szektor 94,2 százaléka. A maradék 31 ezer vállalatnak jut a nagyobb rész, 2 500 milliárd forintos banki forrás, ami csak kis mértékben marad el a 2008-as csúcstól.

Miért pont a kicsik?

A banki források alig 28 százalékához jut hozzá a legkisebb vállalkozási szektor, amely munkateremtési szempontból átlag felett teljesít. A legkisebb vállalkozások Magyarország legnagyobb munkáltatói összeségében, még a hiteléhség kellős közepén is, mégsem jut nekik forrás. Talán épp a forráshiány miatt teljesít gazdasági teljesítmény tekintetében az európai átlag alatt.

Miért ilyen gyengék forrásgyűjtésben ezek a vállalkozások? A helyi viszonyokat kevésbé ismerő "nagy" bankok nem szívesen finanszíroznak olyan vállalkozásokat, melyek nem rendelkeznek kecsegtető pénzügyi beszámolóval és nem képesek elfogadható üzleti tervet készíteni.

- összes foglalkoztatotti létszáma 250 főnél kevesebb, és

- éves nettó árbevétele legfeljebb 50 millió eurónak megfelelő forintösszeg, vagy mérlegfőösszege legfeljebb 43 millió eurónak megfelelő forintösszeg.

JÓL JÖNNE 1 MILLIÓ FORINT?

Amennyiben 1 millió forintot igényelnél 36 hónapos futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót, havi 33 952 forintos törlesztővel az UniCredit Bank nyújtja (THM 14,41 %), de nem sokkal marad el ettől a CIB Bank 33 972 forintos törlesztőt (THM 14,45%) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

2) Kisvállalkozásnak minősül az a vállalkozás, amelynek

- összes foglalkoztatotti létszáma 50 főnél kevesebb, és

- éves nettó árbevétele vagy mérlegfőösszege legfeljebb 10 millió eurónak megfelelő forintösszeg.

3) Mikrovállalkozásnak minősül az a vállalkozás, amelynek

- összes foglalkoztatotti létszáma 10 főnél kevesebb, és

- éves nettó árbevétele vagy mérlegfőösszege legfeljebb 2 millió eurónak megfelelő forintösszeg.

A gazdasági szektort sújtó körbetartozások és a devizahitelek terhe is inkább a kisebb vállalkozásokat érintette érzékenyen. Ha forráshoz is jut egy vállalat, gyakorta kénytelen vevői tartozás után maradó lyukakat betömködni vele. A devizahitelek kockázataira is kevésbé voltak felkészülve, nem számoltak a megnövekvő törlesztőrészletekkel, ráadásul sokszor a tulajdonosok még saját lakásukért is aggódhatnak, melyeket fedezetként adtak vállalkozói hiteleikhez.

Borúra derű!

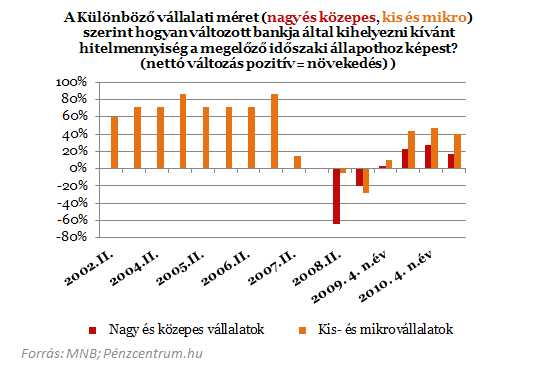

Nem olyan borúlátóak a kisvállalkozások sem, mint amennyire a számokból ki tudnánk azt olvasni. Az MNB hitelezési felmérése keretében a vállalkozások túlnyomó többsége úgy véli, több hitelhez juthat a következő időszakban.

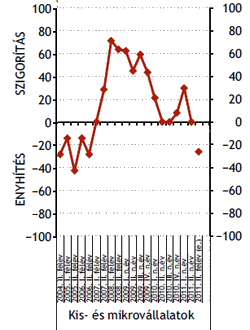

A hitelezési politikájában szigorító és enyhítő hitelintézetek aránya

Forrás: MNB

Az optimizmus elsődleges oka a pozitív gazdasági kilátásokban keresendő, a legtöbben abban bíznak, hogy ennél lejjebb már nem lehet jutni. A gazdasági szereplők bíznak továbbá abban is, hogy a piacszerzésben érdekelt bankok hitelezése beindulhat. A hitelkihelyezési hajlandóság nem romlott tovább az utolsó negyedévben, a 2011 végi kilátások még növekedést is mutatnak. Árnyalja az itt felvázolt képet az, hogy a vállalkozások többsége, legalábbis a GKI tanulmánya szerint a gazdasági környezet romlására számít a következő időszakban.

A lakossági fronton most zajló változások viszont további tőkehelyzetben bekövetkező romlást és forrásköltség növekedést okoznak a bankok számára, melyek mind lényegesen visszavethetik a vállalati hitelezést is. Azon hitelintézeteknél lehet ez kevésbé érezhető, melyek kisebb lakossági devizahitel állománnyal rendelkeznek.

A vállalkozásoknak fel kell készülniük a versenyre; a hitelintézetek olyan vállalatok közül szemezgethetnek, melyek nemcsak megfelelő jövedelmet termelnek, de a menedzsmentjük is a leginkább felkészült. Ehhez szakértők állítása szerint nagyobb pénzügyi tudatosság, proaktivitás szükséges, pont akképpen, ahogyan a nagyok is csinálják. Kijelenthető, kihívásokkal teli út áll a mikro- és kisvállalkozások előtt.

Hadtörténeti kuriózum lehet az a 120 darab színes, jó minőségben retusált és digitalizált, publikálás előtt álló felvétel, amely 45 év lappangás után került elő.

Az egyik legígéretesebb hazai technológiai startup által most piacra dobott okos gyűrű lehetővé teszi, hogy egyetlen érintéssel bármilyen infót megosszunk magunkról új ismerősünkkel.

Rekord gyorsasággal fogytak el a jegyek arra 400 fősre tervezett, fiataloknak szóló kapcsolatépítő és önfejlesztő rendezvényre, amelynél a szervezők a közösségi finanszírozás modelljével toboroztak.

Az első hazai közösségi piactéren sikeresen célba ért egy mézes kampány, amelyben a vásárlás mellett egy hartai termelő kaptárait is örökbe lehetett fogadni.

-

De'Longhi Rivelia automata kávégép lenyűgözte a piacot a három International Forum Design Awards (IF) Díj elnyerésével (x)

2024. március 1-jén a De’Longhi, a világszerte elismert vezető háztartási termékeket gyártó vállalat, büszkén mutatta be legújabb innovációját, a Rivelia teljesen automata kávégépet.

- Az osztrák parlament zöld jelzést adott a 30 kilométeres sebességkorlátozásnak

- Nem volt sok közös pont az EU-csúcson

- A friss adatokból kiderül, hogyan is áll most az iskolaőrprogram

- Ez az ugrás életet mentett az M0-son - hajmeresztő videó

- Furcsa szünetre megy jövő hét után a Fővárosi Közgyűlés

- A Real Madrid csak ezzel a taktikával juthatott tovább

GEN Z Fest 2024

Retail Day 2024