A CashTag stábja Pécsre utazott, hogy meglátogassa a 99 éves, aktívan tevékenykedő Sári nénit.

Régóta hallhatjuk, hogy Magyarországon a nyugdíjrendszer átfogó reformra szorul. Ha azonban nem szeretnénk az államra várni, tőle függeni, akkor gyakorlatilag az előtakarékoskodás az egyetlen út, hogy ne legyen a megélhetésünk mindennapi probléma időskorunkra. Cikksorozatunk első részében megmutatjuk, hogy védheted ki a leghatékonyabban az időskori elszegényedést.

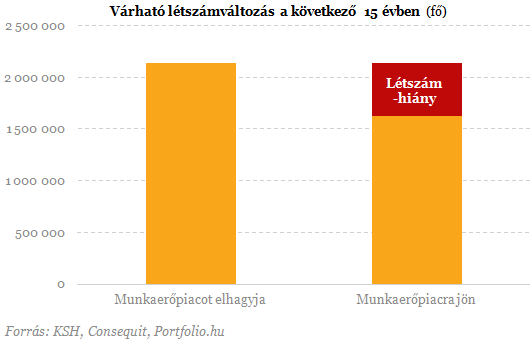

Az elmúlt hetekben több hazai felmérés is készült arról, hogy mire számíthatunk nyugdíjas éveinkre. Az egyik legmegdöbbentőbb becslés szerint a következő 15 évben több, mint kétmillióan mennek nyugdíjba, miközben a munkaerőpiacra csupán 1,6 millióan lépnek ki. Ez azt jelenti, hogy sokat romlik az aktív keresők és a nyugdíjasok aránya, hatalmas terhet téve ezzel az állami nyugdíjrendszerre.

5+1 tipp: így lehet neked is magasabb nyugdíjad

A nyugdíjcsapda kikerülésére gyakorlatilag egyetlen biztos megoldás létezik, az öngondoskodás. A képlet egyszerű: minél többen takarékoskodnának nyugdíjas éveikre, annál inkább elkerülhető lenne, hogy az állam tovább emelje a nyugdíjkorhatárt, vagy más drasztikus lépést tegyen a rendszer stabilizálásának érdekében.

Gyakran feltett kérdés, hogy az ÖNKÉNTES NYUGDÍJPÉNZTÁR, A NYUGDÍJBIZTOSÍTÁS, ÉS A NYUGDÍJELŐTAKARÉKOSSÁGI-SZÁMLA közül melyik a legjobb választás. Ez szinte minden esetben különbözik, hiszen sok ember, sokféle elvárást támaszt a megtakarításai felé. Sorozatunk első részében az önkéntes nyugdíjpénztárról (ÖNYP) lesz szó.

A pénztárba beléphetünk levélben és személyesen, de van olyan, ahol online is csatlakozhatunk, tehát nem kell messzire mennünk, ha el szeretnénk indítani a megtakarításunkat. Emellett az önkéntes nyugdíjpénztárak értékesítésére gyakran bankfiókok és biztosításközvetítő cégek is jogosultak, így rajtuk keresztül is köthetünk ilyen típusú szerződést.

Miért az ÖNYP a legnépszerűbb nyugdíj-előtakarékossági forma?

Nem véletlenül kedvelik annyian az ÖNYP-t, hiszen minden befizetés után 20 százalékos adójóváírást érvényesíthetünk. 150 ezer forintig élhetünk ezzel, azaz akár 750 ezer forintot is befizethetünk évente a pénztárunkba, így maximálisan kihasználva a kedvezményt. Arra érdemes figyelni, hogy a többi nyugdíjcélú megtakarítás adókedvezményei ÖSSZEFÜGGNEK a nyugdíjpénztáréval.

A számunkra legkedvezőbb nyugdíjpénztárt leginkább a költségek alapján tudjuk kiválasztani. Minden szolgáltató meghatároz egy minimális tagdíjat (nagyjából kettőezer és ötezer forint között), amit minden hónapban kötelező befizetni. Ha ezt nem tudjuk teljesíteni, akkor a pénztár a költségeit a hozamból fedezi, de semmi esetre sem nyúlhat a befizetett összeghez (erről bővebben a keretes írásunkban foglalkozunk).

Ilyen esetben a minimálisan meghatározott díjra eső költségeket vonja le a pénztár. Egyébként a minimum díj fizetése esetén elég magasak a költségek, ezért érdemes minél többet befizetni, így csökkentve az arányos költségeket.

A másik lényeges költségelem a vagyonkezelés költsége, ami a hozamokban bújtatva jelenik meg. Így ezek a költségek kevésbé átláthatóak, érdemes a hozamok összehasonlítását, mint szempontot mérlegelni a választásunknál.

A hozamok az ÖNYP esetében ugyanis úgynevezett választható portfólióból származnak. Ezek közül kiválaszthatjuk a nekünk legmegfelelőbbet aszerint, hogy mekkora kockázatot szeretnénk vállalni. Ettől kezdve nem kell foglalkozni a portfóliónkkal, ezt megteszi helyettünk a vagyonkezelő.

Hogy jutunk hozzá a pénzünkhöz?

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

További előny, hogy ha nyugdíjcélra vesszük fel a pénzünket, akkor kamatadó és egészségügyi hozzájárulás (EHO) mentességet kapunk, így teljes hozamunkhoz hozzájutunk. Lehetőség van korábban is hozzájutni a hozamunkhoz, ilyenkor több lehetőség áll fenn. Ha csak a hozamot vesszük fel, akkor a várokozási idő leteltével (10 év) személyi jövedelemadó (SZJA) és EHO mentesen juthatunk pénzhez. Lényeges, hogy ebben az esetben (a 2008 utáni befizetéseknél) az adott befizetést nézi a pénztár, nem a szerződés elindításának időpontját.

Amennyiben a befizetett tőkéhez is hozzányúlunk, akkor a tőkerész után 16 százalék SZJA, és 27 százalék EHO vonzata van. Ez utóbbit az adóbevalláson fel is kell tüntetni, illetve be kell fizetni az adóhatóságnak, a szolgáltató nem teszi meg helyettünk. A tízedik év után a tőke SZJA és EHO köteles része évente 10 százalékkal csökken, így a 21. év után adó- és járulékmentesen juthatunk megtakarításunkhoz, akkor is, ha nem nyugdíjcélra használjuk fel. Lényeges, hogy itt is az egyéni befizetéseket vizsgálja a pénztár.

Elfogyott a nyugdíjpénz: 16 milliárd maradt a 3 ezerből

Az ÖNYP esetében mindenképpen érdemes hosszú távra tervezni, mert a tízéves várakozási idő után juthatunk a pénzünkhöz. Ezzel is a hosszútávú gondolkodásra ösztönöz az állam.

Érdemes szem előtt tartani, hogy az egyéni igények és élethelyzetek eltérhetnek, így mindenképpen kérjük ki tanácsadó véleményét a döntésünk előtt. Arra figyeljünk, hogy bármelyik nyugdíjcélú megtakarítást választjuk, hosszú távra, évtizedekre kiható döntést hozunk. Alapvetően három eset van, amikor az ÖNYP a legjobb választás a cikkünk elején említett nyugdíj-előtakarékossági formák közül.

Az első eset, ha nyugdíjra szeretnénk félretenni, de még nincs ilyen célú megtakarításunk. Ebben az esetben az ÖNYP lehet a legjobb megoldás, mert a pénzhez jutás szempontjából (a 2008-as szigorítás ellenére) rugalmas konstrukcióról van szó.

Akkor is ez a legjobb választás, ha nem vagyunk biztosak abban, hogy stabilan tudjuk fizetni a megtakarításunkat. A rugalmasan változtatható havi befizetéseknek köszönhetően jövedelmünkhöz igazíthatjuk megtakarításunkat. Nyílvánvalóan nem látjuk 10-15 évre előre a pénzügyi jövőnket, de az ÖNYP-vel legrosszabb esetben is visszakapjuk a befizetett pénzünket.

Jó választás az ÖNYP akkor is, ha semmilyen szinten nem szeretnénk foglalkozni a befektetésünkkel, csupán egy portfóliót választhatunk, amit - ha mi nem akarunk ezzel bajlódni - megtesz helyettünk a szolgáltató. A nyugdíjpénztár a vagyonkezelést teljes mértékben magára vállalja, nekünk akár 20-30 évig (vagy nyugdíjunk eléréséig) nem kell foglalkoznunk vele.

Hadtörténeti kuriózum lehet az a 120 darab színes, jó minőségben retusált és digitalizált, publikálás előtt álló felvétel, amely 45 év lappangás után került elő.

Az egyik legígéretesebb hazai technológiai startup által most piacra dobott okos gyűrű lehetővé teszi, hogy egyetlen érintéssel bármilyen infót megosszunk magunkról új ismerősünkkel.

Rekord gyorsasággal fogytak el a jegyek arra 400 fősre tervezett, fiataloknak szóló kapcsolatépítő és önfejlesztő rendezvényre, amelynél a szervezők a közösségi finanszírozás modelljével toboroztak.

Az első hazai közösségi piactéren sikeresen célba ért egy mézes kampány, amelyben a vásárlás mellett egy hartai termelő kaptárait is örökbe lehetett fogadni.

-

Erre most még kevesen gondolnak, amikor hitelt vesznek fel

Fáy Zsolttal, a MagNet Bank elnökével beszélgettünk.

-

Videó: bejutottunk a SPAR üzemébe, ahol évi 20 millió kg húst dolgoznak fel

Jelenleg több mint 360 ember dolgozik az üzemben.

-

Élethelyzetek, amiben kivédhető az anyagi kockázat (x)

Az elmúlt években különösen sok elbizonytalanító körülménnyel kellett szembenéznünk.

- Fegyelmi eljárás indult a Ferencváros bajnoki címét ünneplő szurkolók miatt

- Az Egyesült Államok lépett a TikTokkal szemben, ketyeg az óra a kínai vállalatnak

- A magyar jogállamiságot bíráló újabb határozatot fogadott el az EP - a nap hírei

- Újabb vasúti fejlesztések indulnak

- Nemzetközi pártcsaládot talált a Jobbik és ezután beszólt a Fidesznek

- Ferenc pápával találkozik Sulyok Tamás

GEN Z Fest 2024

Retail Day 2024